IS - Régime fiscal des groupes de sociétés - Formation du groupe - Cas particuliers - Groupe horizontal

1

L'intégration fiscale dite « horizontale » permet de former un groupe fiscal entre sociétés sœurs établies en France dont la société mère commune est établie dans un État membre de l'Union européenne (UE) ou dans un autre État partie à l'accord sur l'Espace économique européen (EEE) ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales.

L'expression « groupe horizontal » renvoie à un groupe formé en application du deuxième alinéa du I de l'article 223 A du code général des impôts (CGI). L'expression « groupe vertical » renvoie à un groupe formé en application du premier alinéa du I de l'article 223 A du CGI.

I. Conditions relatives aux sociétés membres du groupe horizontal et à la chaîne de détention étrangère

A. Principe général

10

Une personne morale soumise à l'impôt sur les sociétés peut, sous certaines conditions, se constituer seule redevable de l'impôt sur les sociétés dû par elle et le groupe qu'elle forme au sens du deuxième alinéa du I de l'article 223 A du CGI, lorsque son capital est détenu, de manière continue au cours de l’exercice, à 95 % au moins par une société ou un établissement stable désigné « entité mère non résidente », directement ou indirectement par l'intermédiaire de sociétés ou d'établissements stables désignés « sociétés étrangères ».

Ainsi, à la différence d'un groupe vertical formé en application du premier alinéa du I de l'article 223 A du CGI, la formation d'un groupe horizontal permet, sous conditions, d'intégrer dans le groupe de la société mère certaines sociétés qu'elle ne détient pas à 95 % au moins directement ou indirectement.

20

Les sociétés du groupe, l'entité mère non résidente et les sociétés étrangères doivent ouvrir et clore à la même date des exercices d'une durée de douze mois. Cela étant, lorsque la législation de l’État d'implantation de l'entité mère non résidente ou d'une société étrangère ne lui permet pas de satisfaire cette condition, son respect n'est pas requis pour la société concernée. En revanche, dans le cas où la divergence dans les dates d'ouverture et de clôture résulterait d'un choix de l'entité mère non résidente ou de la société étrangère, non imposé par la législation de son État d'implantation, le non respect de cette condition l'empêcherait de revêtir la qualité d'entité mère non résidente ou de société étrangère.

B. Détermination de la société mère

30

En application des dispositions du premier alinéa du III de l'article 223 A du CGI, seules peuvent faire partie d'un groupe les sociétés dont les résultats sont soumis à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI. Cette condition s'applique notamment à la société qui se constitue seule redevable de l'impôt sur les sociétés dû sur l'ensemble des résultats du groupe horizontal.

40

Pour qu'elle puisse se constituer société mère d'un groupe horizontal, le capital d'une société doit être détenu, de manière continue au cours de l'exercice, à 95 % au moins par une entité mère non résidente, directement ou indirectement par l'intermédiaire de sociétés désignées « sociétés étrangères » au sens du dispositif. La notion de détention du capital est précisée au BOI-IS-GPE-10-20-20. Pour apprécier la détention indirecte de la société mère d'un groupe horizontal par l'intermédiaire d'une ou plusieurs sociétés étrangères, lorsqu'une société atteint 95 % au moins du capital d'une autre société, elle est considérée comme détenant la totalité du capital de cette dernière.

Les établissements stables de l’entité mère non résidente, et ceux des sociétés étrangères au sens du présent dispositif, imposables en France à l’impôt sur les sociétés dans les conditions de droit commun sur la totalité des résultats d’un exercice, peuvent se constituer seuls redevables de l’impôt sur les sociétés dû par eux et par les sociétés dont le capital est détenu par l’entité mère non résidente dans les conditions prévues au deuxième alinéa du I de l’article 223 A du CGI. Cette règle n’est, bien entendu, applicable que sous réserve que ces établissements remplissent les conditions prévues à l’article 223 A du CGI.

50

Le capital de la société mère d'un groupe horizontal ne doit pas être détenu indirectement par l'entité mère non résidente par l'intermédiaire de sociétés ou d'établissements stables qui peuvent eux-mêmes se constituer société mère d'un groupe horizontal (CGI, art. 223 A, I-al. 3).

Cela étant, il est admis qu'une société peut se constituer société mère lorsque l'entité mère non résidente la détient en partie par l'intermédiaire d'une autre société qui peut elle-même se constituer société mère d'un groupe horizontal, à condition que cette participation indirecte ne soit pas nécessaire à l'entité mère non résidente pour atteindre le taux de détention de 95 % dans son capital.

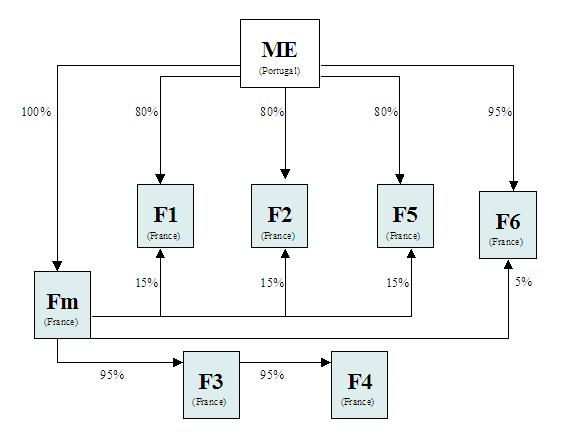

Exemple : La société ME, établie au Portugal et qui remplit les conditions pour être entité mère non résidente, détient la société Fm directement à 100 %, et la société F6, directement à hauteur de 95 % et indirectement à hauteur de 5 % par l'intermédiaire de la société Fm. La société ME détient également les sociétés F1, F2 et F5 directement à hauteur de 80 %, et indirectement à hauteur de 15 % par l'intermédiaire de la société Fm.

Les sociétés F1, F2 et F5 ne peuvent pas être société mère d'un groupe horizontal, car l’entité mère non résidente (ME) atteint le taux de détention de 95 % dans ces sociétés par l’intermédiaire de la société Fm, qui peut elle-même se constituer société mère d'une intégration horizontale.

Il est admis que la société F6 peut se constituer société mère d'un groupe horizontal (dont peut être membre, notamment, la société Fm), en application de la tolérance décrite au I-B § 50.

60

Lorsqu'une société remplit concomitamment les conditions pour être société mère d'un groupe formé en application du deuxième alinéa du I de l'article 223 A du CGI (groupe horizontal), et d'un groupe formé en application du premier alinéa du I du même article (groupe vertical), elle peut exercer l'une ou l'autre des options, l'une étant exclusive de l'autre. L'option pour l'intégration horizontale peut être exercée même si les seuls membres sont des filiales et sous-filiales de la société mère.

Remarque : L'option pour la formation d'un groupe horizontal oblige, pour déterminer le résultat d'ensemble du groupe, à procéder à la neutralisation de certaines opérations réalisées par les sociétés du groupe avec l'entité mère non résidente et les sociétés étrangères.

70

Lorsque, concomitamment, plusieurs sociétés remplissent les conditions pour être société mère d'un même groupe horizontal, chacune d'elles peut exercer cette option, l'option d'une société étant exclusive de l'option des autres sociétés. Parmi ces sociétés, celles qui n'exercent pas cette option peuvent rejoindre le groupe ou ne pas le faire. Dans ce dernier cas, si elles en remplissent les conditions, les sociétés peuvent exercer une option pour former un groupe horizontal ou vertical distinct. Pour plus de précisions, il convient de se reporter au II-B § 180.

C. Conditions nécessaires pour être entité mère non résidente

80

L'entité mère non résidente est une société soumise, de plein droit ou sur option mais sans en être exonérée, à un impôt équivalent à l'impôt sur les sociétés (BOI-ANNX-000071) dans un État de l'UE ou dans un autre État partie à l'accord sur l'EEE ayant conclu avec la France une convention fiscale qui contient une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales. L'établissement stable d'une société française ne peut pas être entité mère non résidente.

L'établissement stable, situé dans un État de l'UE ou de l'EEE ayant conclu avec la France une convention fiscale qui contient une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales, d'une société n'ayant pas son siège dans un État de l'UE ou dans un autre État partie à l'accord sur l'EEE peut également, sous réserve d'être soumis, de plein droit ou sur option mais sans en être exonéré, à un impôt équivalent à l'impôt sur les sociétés, être entité mère non résidente. Bien entendu, cet établissement stable doit inscrire à l'actif de son bilan les titres des sociétés membres du groupe ou des sociétés étrangères.

90

Le capital de l'entité mère non résidente ne doit être détenu à 95 % au moins, directement ou indirectement, ni par une autre personne morale soumise à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI, ni par une autre personne morale soumise à un impôt équivalent à l'impôt sur les sociétés dans un État de l'Union européenne ou dans un autre État partie à l'accord sur l'Espace économique européen ayant conclu avec la France une convention fiscale qui contient une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales. Pour apprécier cette condition, le pourcentage de détention de l'entité mère non résidente est déterminé de la même manière que pour déterminer le pourcentage de détention des filiales (sociétés étrangères, société mère et sociétés membres du groupe), soit en multipliant entre eux les taux de détention successifs. Toutefois, à la différence de la méthode applicable pour apprécier le taux de détention des filiales, lorsque le taux de détention de l'entité mère non résidente atteint 95 %, il n'y a pas lieu de l'assimiler à une détention à 100 %.

Remarque : Pour le calcul du taux de détention de 95 % dans le capital de l'entité mère non résidente, il est fait abstraction des actions dont les droits de vote ne peuvent pas être exercés en application d'une réglementation étrangère équivalente à celle prévue à l'article L.233-31 du code de commerce parce qu'elles sont possédées par une ou plusieurs sociétés dont cette entité mère non résidente détient directement ou indirectement le contrôle. Il est également fait abstraction de ses propres actions que détient l'entité mère non résidente dans les conditions et limites prévues par une réglementation étrangère équivalente à celle prévue de l'article L. 225-207 du code de commerce à l'article L. 225-217 du code de commerce.

Une société ou un établissement stable qui répond à la définition de société intermédiaire ne peut pas revêtir la qualité d'entité mère non résidente, puisqu'elle est détenue à 95 % au moins par une autre personne morale soumise à l'impôt sur les sociétés (CGI, art. 223 A, I, al. 3).

Toutefois, par exception :

- le capital de l'entité mère non résidente peut être détenu indirectement à 95 % ou plus par une autre personne morale soumise à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI, ou à un impôt équivalent dans un État précité, lorsque cette participation indirecte est détenue par l'intermédiaire d'une ou plusieurs personnes morales qui ne sont soumises ni à l'impôt sur les sociétés, ni à un impôt équivalent dans ces mêmes conditions (il s'agit donc soit d'une personne morale non soumise à un impôt équivalent à l'impôt sur les sociétés dans l'UE ou l'EEE, soit d'une personne morale soumise ou non à un impôt équivalent à l'impôt sur les sociétés dans un État non membre de l'UE ou de l'EEE) ;

- le capital de l'entité mère non résidente peut être détenu indirectement à 95 % ou plus par une autre personne morale soumise à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI, ou à un impôt équivalent dans l'UE ou l'EEE, par l'intermédiaire de personnes morales qui sont soumises à l’impôt sur les sociétés ou à un impôt équivalent dans ces mêmes conditions, mais dont le capital n'est pas détenu, directement ou indirectement, par cette autre personne morale à 95 % au moins.

Pour l'application de ces exceptions, il convient de se référer aux commentaires figurant au BOI-IS-GPE-10-20-10, applicables lorsque le capital de l'entité mère non résidente est détenu indirectement par une société soumise à l'impôt sur les sociétés ou à un impôt équivalent, par l'intermédiaire d'une société soumise à l'impôt sur les sociétés ou à un impôt équivalent, ou non soumise à ces impôts.

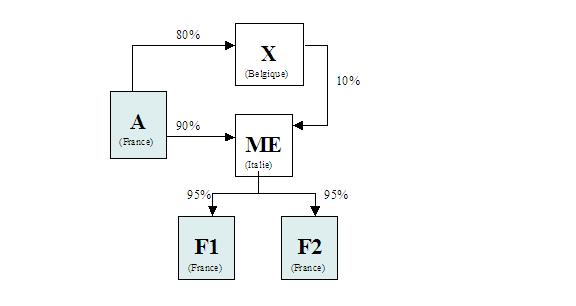

Exemple : La société A est soumise à l'impôt sur les sociétés dans les conditions de droit commun. La société A détient directement à 80 % la société X, soumise à un impôt équivalent à l'impôt sur les sociétés en Belgique. Elle détient également la société ME, soumise à un impôt équivalent à l'impôt sur les sociétés en Italie, directement à 90 % et indirectement à 8 % par l'intermédiaire de la société X. La société ME détient directement à 95 % les sociétés F1 et F2, soumises à l'impôt sur les sociétés dans les conditions de droit commun.

La société A détient à 98 % la société ME, mais cette dernière peut être entité mère non résidente, car la société A, soumise à l'impôt sur les sociétés, atteint le taux de 95 % dans son capital en partie par l'intermédiaire de la société X, non détenue par la société A à 95 % au moins.

100

La notion de détention du capital est précisée au BOI-IS-GPE-10-20-20.

Si le taux de détention de 95 % au moins du capital de l'entité mère non résidente par une autre personne morale soumise à l'impôt sur les sociétés ou à un impôt équivalent est atteint ou dépassé en cours d'exercice, le régime de groupe peut, dans certaines conditions, continuer à s'appliquer (BOI-IS-GPE-50).

D. Définition de la société étrangère

110

Les sociétés étrangères sont des sociétés ou établissements stables soumis à un impôt équivalent à l'impôt sur les sociétés dans un État de l'UE ou dans un autre État partie à l'accord sur l'EEE ayant conclu avec la France une convention fiscale qui contient une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales, par l'intermédiaire desquels l'entité mère non résidente détient indirectement à 95 % au moins la société mère. Une société étrangère est détenue à 95 % au moins par l'entité mère non résidente, directement ou indirectement par l'intermédiaire d'autres sociétés étrangères ou de sociétés membres du groupe ou de sociétés intermédiaires. L'établissement stable d'une société française ou une société qui répond à la définition de société intermédiaire ne peut pas être société étrangère.

120

Une société étrangère peut être établie dans un État distinct de celui de l'entité mère non résidente, dès lors qu'il s'agit d'un État répondant aux conditions fixées par la loi et que la société y est soumise à un impôt équivalent à l'impôt sur les sociétés.

En revanche, une société ne peut pas être société étrangère si elle est établie dans un État autre qu'un État de l'UE ou qu'un autre État partie à l'accord sur l'EEE ayant conclu avec la France une convention fiscale qui contient une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales. Cela étant, l'établissement stable d'une telle société, lorsqu'il est soumis à un impôt équivalent à l'impôt sur les sociétés dans un État de l'UE ou un autre État partie à l'accord sur l'EEE ayant conclu avec la France une convention fiscale qui contient une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales, peut acquérir le statut de société étrangère, en inscrivant à son bilan, selon le cas, les titres des sociétés étrangères ou de la société mère ou des sociétés membres du groupe.

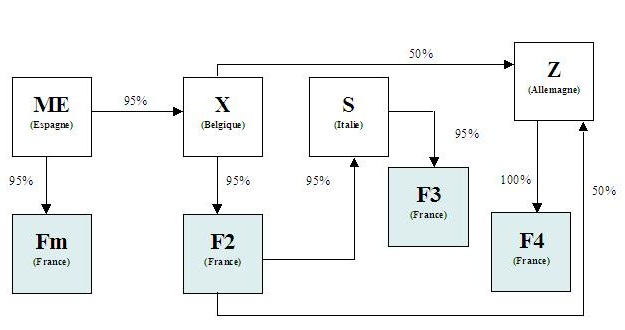

Exemple 1 : La société ME, établie en Espagne, est entité mère non résidente d'un groupe horizontal dont est société mère la société Fm, qu'elle détient directement à 95 %. La société ME détient également directement à 95 % la société X, soumise à un impôt équivalent à l'impôt sur les sociétés en Belgique. La société X détient directement à 95 % la société F2, soumise à l'impôt sur les sociétés, membre du groupe formé par la société Fm.

La société F2 détient directement à 95 % la société S, soumise à un impôt équivalent à l'impôt sur les sociétés en Italie, et qui détient elle-même directement à 95 % la société F3, soumise à l'impôt sur les sociétés et membre du groupe formé par la société Fm.

Dans cette chaîne de participation, la société X a la qualité de société étrangère, tandis que la société S a la qualité de société intermédiaire (BOI-IS-GPE-10-30-30).

Par ailleurs, la société Z, soumise à un impôt équivalent à l'impôt sur les sociétés en Allemagne, est détenue directement à 50 % par la société X, et directement à 50 % par la société F2. La société Z détient directement à 100 % la société F4, soumise à l'impôt sur les sociétés. N'étant pas détenue à 95 % au moins par une société du groupe, la société Z n'a pas la qualité de société intermédiaire. En revanche, étant détenue à 95 % au moins par l'entité mère non résidente ME, indirectement par l'intermédiaire de la société étrangère X, et de la société du groupe F2, la société Z a la qualité de société étrangère. Dès lors, la société F4 peut être membre du groupe formé par la société Fm.

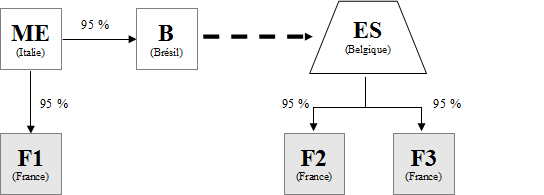

Exemple 2 : La société ME, établie en Italie, remplit les conditions pour être entité mère non résidente. Elle détient directement la société F1, soumise à l'impôt sur les sociétés. Elle détient également directement à 95 % la société B établie au Brésil. La société B dispose d'un établissement stable soumis à un impôt équivalent à l'impôt sur les sociétés en Belgique. A l'actif de cet établissement stable sont inscrits les titres des sociétés F2 et F3, soumises à l'impôt sur les sociétés, détenues par la société B à 95 %.

L'établissement stable de la société B remplit les conditions pour être société étrangère, et la formation d'un groupe horizontal est donc possible entre les sociétés F1, F2 et F3.

E. Conditions nécessaires pour être membre du groupe

1. Conditions générales d'éligibilité

130

Pour être membres d'un groupe horizontal, les sociétés doivent remplir les conditions générales d'éligibilité exposées au BOI-IS-GPE-10-10, c'est-à-dire être soumises à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI, et ouvrir et clore à la même date des exercices d'une durée de douze mois.

De ce fait, seules les sociétés ou établissements stables imposés à l'impôt sur les sociétés en France peuvent être membre du groupe et non les sociétés étrangères, ni l'entité mère non résidente.

2. Périmètre du groupe horizontal

140

Peuvent être membres d'un groupe horizontal les sociétés détenues par l'entité mère non résidente dans les conditions prévues au premier alinéa du I de l'article 223 A du CGI, directement ou indirectement par l'intermédiaire de la société mère, de sociétés étrangères, de sociétés intermédiaires ou de sociétés membres du groupe.

Ainsi, outre les sociétés qui remplissent les conditions pour être société mère mais qui n'ont pas formulé l'option et peuvent par conséquent être incluses dans le groupe formé par une autre société, peuvent être membres du groupe les sociétés dont l'entité mère non résidente détient 95 % au moins du capital de manière continue au cours de l'exercice, directement ou indirectement par l'intermédiaire de la société mère, de sociétés étrangères, de sociétés intermédiaires ou de sociétés membres du groupe.

De la même façon qu’il est admis que l’établissement stable français d’une société établie hors de France puisse, dans certaines conditions, rejoindre un groupe fiscal français (BOI-IS-GPE-10-30-40 au II § 140 et suiv.) et qu'une « société intermédiaire » puisse être constituée sous forme d'un établissement stable (BOI-IS-GPE-10-30-30), il est admis que soit membre du groupe l'établissement stable de l'entité mère non résidente, ou celui d'une société qui remplit les conditions pour être société étrangère, ou celui d'une société soumise à un impôt équivalent à l'impôt sur les sociétés dans un État de l'UE ou dans un autre État de l'EEE ayant conclu avec la France une convention fiscale qui contient une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales et que l'entité mère non résidente détient à 95 % au moins, directement ou indirectement par l'intermédiaire de sociétés étrangères ou de sociétés membres du groupe ou de sociétés intermédiaires.

Cet établissement stable doit également être soumis à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI.

Peuvent également être membres du groupe les sociétés dont les titres sont inscrits à l'actif du bilan fiscal de cet établissement stable, lorsqu'elles remplissent les autres conditions pour être membres.

Cette liste étant limitative, les sociétés que détient l'entité mère non résidente dans d'autres conditions ne peuvent pas être membres du groupe.

150

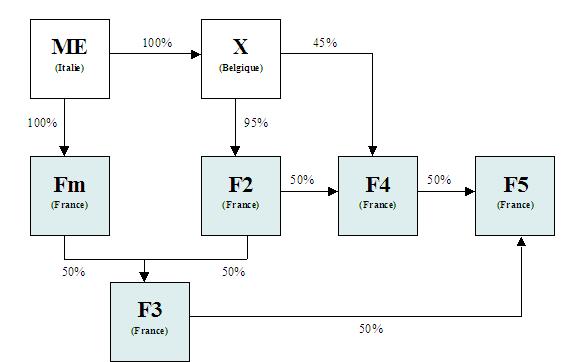

Exemple 1 : La société ME, établie en Italie, remplit les conditions pour être entité mère non résidente. Elle détient directement à 100 % la société Fm, soumise à l'impôt sur les sociétés. La société ME détient également à 100 % la société X, soumise à un impôt équivalent à l'impôt sur les sociétés en Belgique, et qui remplit les conditions pour être société étrangère. La société X détient à 95 % la société F2, soumise à l'impôt sur les sociétés. La société F3, soumise à l'impôt sur les sociétés, est détenue à 50 % par la société Fm et à 50 % par la société F2.

Les sociétés Fm et F2 remplissent les conditions pour former ensemble une intégration horizontale, dont l'une ou l'autre peut être société mère. Par hypothèse, la société Fm formule cette option, et la société F2 est membre de son groupe.

La société F3 peut être membre de ce groupe, car elle est détenue à 100 % par l'entité mère non résidente ME, indirectement par l'intermédiaire de la société mère Fm et de la société du groupe F2.

La société F4, soumise à l'impôt sur les sociétés, est détenue à 50 % par la société F2 et à 45 % par la société X. La société F4 peut également être membre du groupe formé par la société Fm, car elle est détenue indirectement à 95 % par l'entité mère non résidente ME, par l'intermédiaire de la société étrangère X et de la société du groupe F2 (il est rappelé que X est réputée détenir F2 à 100 %, toute détention à 95 % au moins étant assimilée à 100 %). Il est précisé que F4 ne pourrait pas être mère du groupe.

La société F5, soumise à l'impôt sur les sociétés, est détenue à 50 % par la société F3 et à 50 % par la société F4. La société F5 peut être membre du groupe, à condition que les sociétés F3 et F4 le soient également.

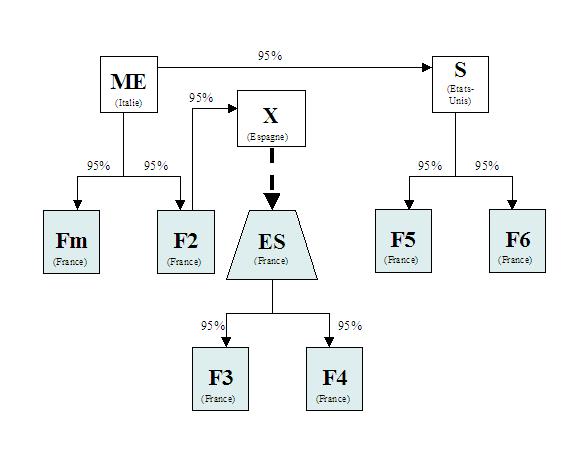

Exemple 2 : La société ME, établie en Italie, est entité mère non résidente d'un groupe horizontal dont la société mère est la société Fm. La société F2 est membre de ce groupe. Les sociétés Fm et F2 sont détenues directement par la société ME à 95 %. La société F2 détient à 95 % la société X, soumise à un impôt équivalent à l'impôt sur les sociétés en Espagne. La société X dispose d'un établissement stable soumis à l'impôt sur les sociétés en France, et à l'actif duquel sont inscrits les titres des sociétés F3 et F4, détenues à 95 % par la société X et soumises à l'impôt sur les sociétés.

Cet établissement stable peut être membre du groupe formé par la société Fm, ainsi que les sociétés F3 et F4.

En revanche, les sociétés F5 et F6, détenues directement à 95 % par la société S établie aux États-Unis, elle-même détenue par la société ME directement à 95 %, ne peuvent pas entrer dans le groupe horizontal de la société Fm, puisque la société S n'est pas soumise à un impôt équivalent à l'impôt sur les sociétés dans un État visé par le dispositif, et ne remplit ni les conditions pour être société étrangère, ni celles pour être membre du groupe. En outre, les sociétés F5 et F6 ne peuvent pas former ensemble un groupe horizontal, puisque la société S n'étant pas soumise à un impôt équivalent à l'impôt sur les sociétés dans un État visé par le dispositif, elle ne remplit pas les conditions pour être entité mère non résidente.

160

Une société membre d'un groupe d'intégration horizontale ne peut pas se constituer simultanément société mère d'un autre groupe, qu'il soit horizontal ou vertical, formé dans les conditions de l'article 223 A du CGI.

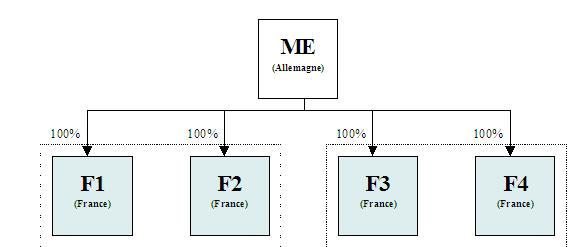

Exemple : La société ME, établie en Allemagne, remplit les conditions pour être entité mère non résidente. Elle détient directement à 100 % les sociétés F1, F2, F3 et F4, soumises à l'impôt sur les sociétés, qui toutes remplissent les conditions pour être société mère d'intégration horizontale.

La société F1 se constitue société mère d'un groupe horizontal dont est membre la société F2.

Étant membre du groupe formé par la société F1, la société F2 ne peut pas se constituer société mère d'un autre groupe qui serait formé par la société F3 ou par la société F4.

Par ailleurs, si la société F2 détenait directement à 100 % une filiale F5 soumise à l'impôt sur les sociétés, elle ne pourrait pas se constituer société mère d'un groupe vertical formé avec cette société F5, puisqu'elle est déjà membre du groupe de la société F1.

II. Conséquences sur la constitution et le périmètre du groupe de la détention de la société mère par des sociétés non résidentes

A. Conséquences de la perte de la qualité d'entité mère non résidente ou de société étrangère

170

A la différence des groupes verticaux, dans les groupes horizontaux, l'entité qui contrôle le groupe (l'entité mère non résidente) n'en est pas membre, et elle peut détenir les sociétés du groupe indirectement par l'intermédiaire de sociétés qui n'en sont elles-mêmes pas membres (les sociétés étrangères).

Cela étant, lorsque l'entité mère non résidente perd cette qualité, ou lorsqu'elle cesse de détenir à 95 % au moins la société mère, ou lorsqu'elle cesse de la détenir à 95 % au moins par l'intermédiaire d'une société répondant à la définition de société étrangère, le groupe cesse, avec les conséquences prévues à l'article 223 R du CGI et à l'article 223 S du CGI.

Lorsqu'une société du groupe, autre que la société mère, cesse d'être détenue par l'entité mère non résidente à 95 % au moins, directement ou indirectement par l'intermédiaire de la société mère, de sociétés étrangères, de sociétés intermédiaires, ou de sociétés du groupe, cette filiale intégrée sort du groupe, avec les conséquences prévues à l'article 223 R du CGI et à l'article 223 S du CGI.

Remarque : En application des dispositions de l'article 32 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019 modifiant les dispositions du 6 de l'article 223 L du CGI, sous certaines conditions, une entité mère non résidente, une société étrangère ou une société intermédiaire établie dans un État qui se retire de l'UE ou de l'accord sur l'EEE est réputée remplir les conditions prévues pour être qualifiée comme telle jusqu'à la clôture de l'exercice au cours duquel le retrait de l'État est survenu. Dans la situation où une entité mère non résidente conserve cette qualité jusqu'au dernier jour de l'exercice au cours duquel son État d'établissement se retire de l'UE ou de l'accord sur l'EEE, une société étrangère qu'elle détient directement ou indirectement peut se substituer en qualité d'entité mère non résidente si elle en remplit les conditions. Il convient de se reporter au BOI-IS-GPE-50-60-40.

B. Constitution de sous-groupes

180

Des sociétés soumises à l'impôt sur les sociétés détenues à 95 % au moins par une entité mère non résidente peuvent, si les conditions sont remplies, former ensemble un groupe d'intégration horizontale. Mais toutes les sociétés ainsi détenues ne sont pas contraintes de former ensemble un groupe horizontal ou d'entrer dans le groupe horizontal d'une autre société.

Des sociétés qui remplissent les conditions pour former ensemble un groupe d'intégration horizontale, peuvent choisir, en tant que sociétés mères, de constituer indépendamment l'une de l'autre des groupes horizontaux ou verticaux, si elles en remplissent les conditions, ou choisir d'appartenir à de tels groupes.

190

Lorsqu'une société s'est constituée société mère d'un groupe horizontal, et rejoint ultérieurement un autre groupe horizontal, son groupe cesse. En effet, dans ces circonstances, la personne morale seule redevable de l'impôt d'un premier groupe, que rejoint la société mère d'un deuxième groupe, se constitue société mère de ce deuxième groupe, qui cesse de ce fait selon les dispositions du troisième alinéa de l'article 223 S du CGI. Dans ce cas, les dispositions d'atténuation du f du 6 de l'article 223 L du CGI sont applicables (BOI-IS-GPE-50).

Par ailleurs, les sociétés qui remplissent ou viennent à remplir les conditions pour rejoindre un groupe horizontal, mais font le choix de former un groupe vertical distinct, peuvent rejoindre ultérieurement le groupe horizontal avec les sociétés qui composent leur groupe, en appliquant les dispositions d'atténuation du j du 6 de l'article 223 L du CGI (BOI-IS-GPE-50-60-30).

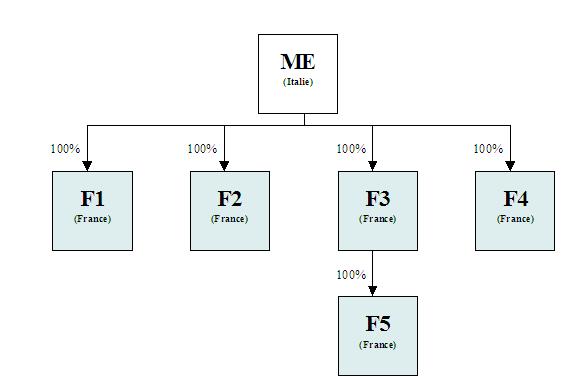

Exemple : Les sociétés F1, F2, F3 et F4 sont soumises à l'impôt sur les sociétés et sont détenues à 100 % par la société ME qui remplit les conditions pour être entité mère non résidente. La société F3 détient à 100 % la société F5, soumise à l'impôt sur les sociétés.

Les sociétés F1, F2, F3, F4 et F5 peuvent former ensemble un groupe d'intégration horizontale.

Cependant, la société F4 peut choisir de ne pas rejoindre ce groupe, ou les sociétés F3 et F4 peuvent former ensemble un groupe horizontal, distinct du groupe horizontal formé par les sociétés F1 et F2.

Par ailleurs, la société F3, au lieu de rejoindre ce groupe horizontal, peut choisir de former un groupe vertical distinct avec sa filiale F5. Dans ce cas, ultérieurement, la société F3 pourra rejoindre le groupe horizontal avec sa filiale F5, en appliquant les dispositions du j du 6 de l'article 223 L du CGI.

III. Modalités d'option et application dans le temps

200

Les modalités d'option pour le régime des groupes horizontaux, ainsi que les dates à partir desquelles lesdits groupes sont autorisés à opter sont abordées au BOI-IS-GPE-10-40.