BIC - Plus-values et moins-values - Régimes particuliers - Plus et moins-values réalisées en fin d'exploitation - Exonération des plus-values professionnelles réalisés lors du départ à la retraite du cédant - Conditions de l'exonération tenant à la cessation des fonctions et à l'absence de contrôle capitalistique

I. Condition tenant à la cessation des fonctions et au départ à la retraite du cédant

1

Le cédant doit cesser toute fonction dans l'entreprise individuelle cédée ou dans la société ou le groupement dont les droits ou parts sont cédés, et faire valoir ses droits à la retraite dans les deux ans précédant ou suivant la cession (code général des impôts (CGI), art. 151 septies A).

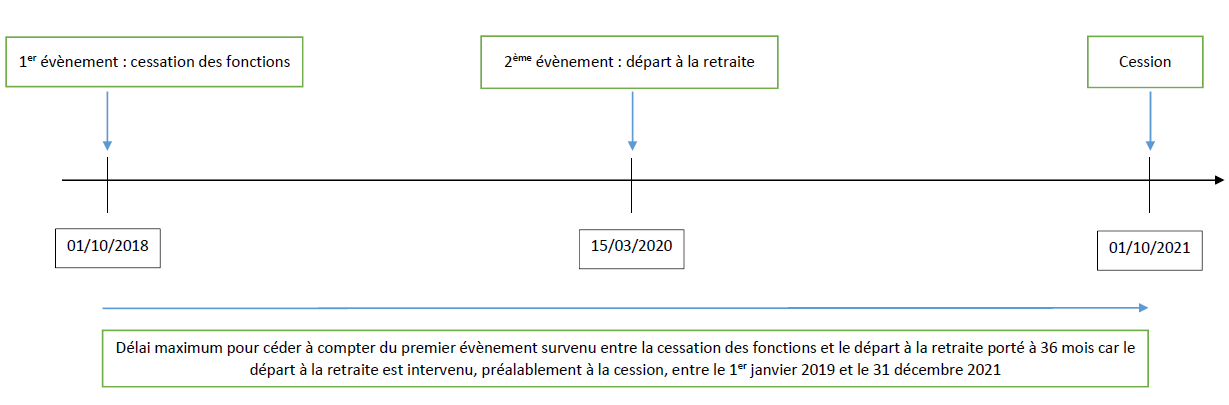

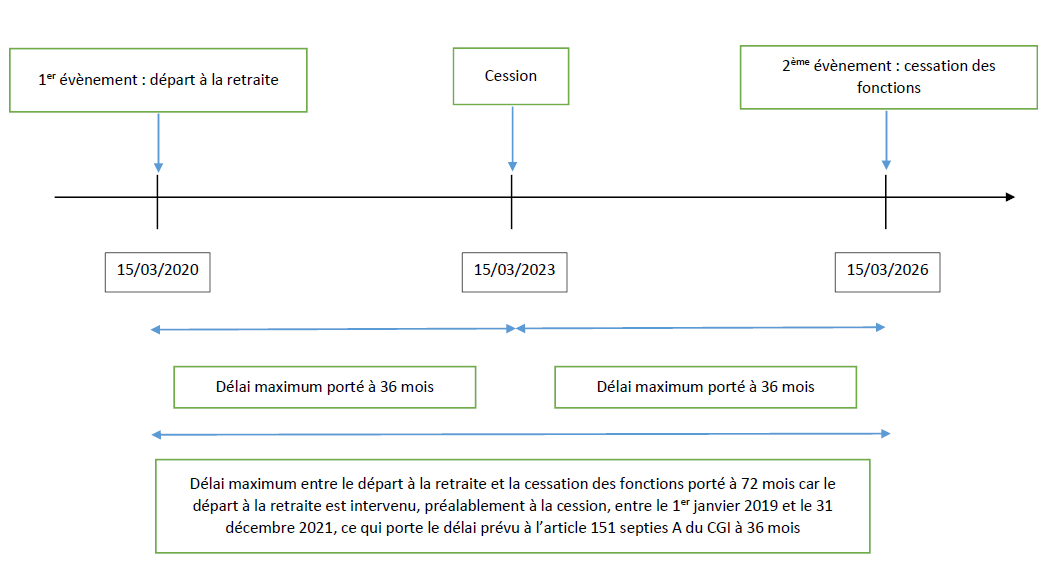

Le III de l’article 19 de la loi n° 2021-1900 du 30 décembre 2021 de finances pour 2022 prévoit que lorsque le cédant fait valoir ses droits à la retraite entre le 1er janvier 2019 et le 31 décembre 2021, et que ce départ en retraite précède la cession, le délai prévu par l’article 151 septies A du CGI est porté à trois années.

Exemple : Le contribuable qui a fait valoir ses droits à la retraite le 15 mars 2020, préalablement à la cession, bénéficie d’un délai non plus de deux ans mais de trois ans pour céder, à compter du premier des deux évènements survenus entre le départ à la retraite et la cessation des fonctions.

Si le départ à la retraite est le premier évènement à se réaliser, il doit alors procéder à la cession au plus tard le 15 mars 2023 et avoir cessé ses fonctions dans les trois ans avant ou après la cession.

- Situation n° 1 : La cessation des fonctions est le premier évènement à se réaliser :

- Situation n° 2 : Le départ à la retraite est le premier évènement à se réaliser :

10

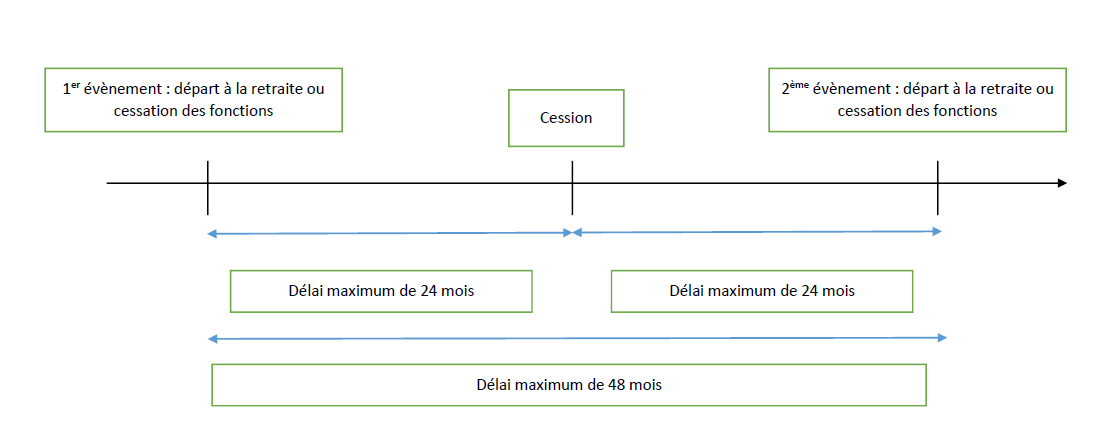

Pour l'application de ces dispositions, le délai de deux années s'entend des vingt-quatre mois consécutifs suivant ou précédant la date de la cession. Ainsi, entre la date de la cession et la date à laquelle le cédant ou l’associé fait valoir ses droits à la retraite, il ne doit pas s'écouler ou s’être écoulé un délai supérieur à vingt-quatre mois. Il en est de même entre la date de la cession et celle à laquelle le cédant ou l’associé cesse toute fonction dans l'entreprise ou dans la société.

Exemple : Un contribuable qui cède son entreprise individuelle le 25 juillet N devra cesser toute fonction dans l’entreprise individuelle et faire valoir ses droits à la retraite entre le 25 juillet N-2 et le 25 juillet N+2.

20

La cessation des fonctions et le départ à la retraite peuvent intervenir indifféremment l'un avant la cession et l'autre après, pour autant qu'il ne s'écoule pas plus de vingt-quatre mois, appréciés de date à date, entre chacun de ces évènements et la cession.

Par conséquent, il ne peut donc pas s’écouler plus de quarante-huit mois entre ces deux évènements.

(30)

A. Condition tenant à la cessation par le cédant de toute fonction dans l’entreprise individuelle cédée ou dans la société ou le groupement dont les droits ou parts sont cédés

40

Dans les vingt-quatre mois qui suivent ou qui précédent la cession, le cédant doit cesser toute fonction dans la société dont les titres ou droits sont cédés ou dans l’entreprise cédée.

Par fonction, il convient d’entendre toute fonction de direction ainsi que toute activité salariée au sein de l’entreprise ou de la société concernée.

50

Ainsi, sous réserve du respect des règles applicables au regard du cumul emploi-retraite, le cédant pourra, postérieurement ou antérieurement à la cession de l’entreprise ou des titres, et sans remise en cause du bénéfice de l’exonération prévue à l’article 151 septies A du CGI :

- exercer une activité non salariée auprès de l’entreprise ou de la société cédée (par exemple, consultant, tuteur au sens de l’article L. 129-1 du code de commerce) ;

- exercer une activité professionnelle dans une autre entreprise.

B. Condition tenant au départ à la retraite du cédant

60

Cette condition, qui implique que seule une personne physique peut bénéficier de la présente mesure, impose au cédant, dans le délai de deux ans (délai apprécié de date à date) antérieurement ou postérieurement à la date de la cession, et dans le respect des prescriptions du code de la sécurité sociale en matière de liquidation de la retraite, de faire valoir ses droits à la retraite.

70

En cas d’exploitation d’une entreprise individuelle par des conjoints mariés sous le régime de la communauté de biens, et sous réserve qu’ils ne soient pas considérés comme exploitant en propre une entreprise distincte, la condition de départ à la retraite est appréciée indifféremment chez l’un ou l’autre de ces conjoints.

Dans ce cas, la condition tenant à la cessation de toute fonction dans l’entreprise individuelle cédée doit toutefois être remplie par chacun des conjoints.

80

En cas d’exploitation dans le cadre d’une société ou d’un groupement soumis au régime d’imposition des sociétés de personnes, la condition de départ à la retraite doit être appréciée en principe au niveau de chaque associé cédant. Par hypothèse, ces associés exercent leur activité professionnelle au sein de la société ou du groupement.

Cela étant, de la même manière que pour les entreprises individuelles, lorsque les parts font partie de l’actif de la communauté de biens entre les époux, la condition de départ à la retraite est appréciée indifféremment chez l’un ou l’autre de ces conjoints.

La condition tenant à la cessation de toute fonction dans la société de personnes dont les parts sont cédées doit, dans ce cas également, être remplie par chacun des conjoints.

Lorsque les époux sont mariés sous le régime de la séparation de biens, il convient d’apprécier les conditions distinctement pour chacun des époux associés de la société.

90

Le délai de vingt-quatre mois pour faire valoir ses droits à la retraite s’apprécie soit postérieurement à la cession, soit antérieurement à celle-ci.

Remarque : Pour les cessions de parts sociales échelonnées dans le temps, il convient de se reporter aux précisions apportées au II-B § 200 du BOI-BIC-PVMV-40-20-20-20.

100

La date à laquelle le cédant fait valoir ses droits à la retraite s’entend de la date d’entrée en jouissance des droits qu’il a acquis dans les régimes obligatoires de base de l’assurance maladie auprès desquels il est affilié à raison de son activité professionnelle.

Dans le cas où le cédant est affilié auprès de plusieurs régimes de base, la date à laquelle le cédant fait valoir ses droits à la retraite s’entend de la date d’entrée en jouissance des droits qu’il a acquis dans le régime de retraite de base auprès duquel il est affilié à raison de l’activité professionnelle qui cesse du fait de la cession.

110

L’entrée en jouissance de la pension intervient :

- pour le régime des artisans, commerçants et agriculteurs, le premier jour du mois suivant le dépôt ou la réception de la demande ou, si l’assuré en fait la demande, à une date ultérieure qui sera nécessairement le premier jour d’un mois (code de la sécurité sociale (CSS), art. R. 351-37 et code rural et de la pêche maritime, art. D. 732-58) ;

- pour le régime des professions libérales, le premier jour du trimestre civil qui suit la demande de l’intéressé (CSS, art. R. 643-6 et CSS, art. R. 653-8).

La circonstance que les conditions, notamment en ce qui concerne le nombre de trimestres cotisés, permettant l’ouverture des droits à la retraite n’aient été réunies qu’après la cession, est sans incidence pour la mise en œuvre de l’exonération dès lors que le délai légal de vingt-quatre mois entre la cession et l’entrée en jouissance des droits est bien respecté.

120

Il existe certains cas particuliers :

- en cas de décès du cédant dans les deux années qui suivent la cession et avant qu’il ait pu faire valoir ses droits à la retraite, les conditions relatives respectivement au départ à la retraite et à la cessation des fonctions sont réputées être remplies, dès lors que le cédant a atteint l’âge légal pour entrer en jouissance de ses droits à la retraite à la date du décès, ou aurait atteint cet âge légal dans les vingt-quatre mois qui suivent la cession (délai apprécié de date à date) ;

- en cas de cession d’une entreprise individuelle ou de l’intégralité des droits de la société dans laquelle l’associé exerce son activité professionnelle, le cédant, atteint d’une invalidité correspondant au classement dans la deuxième ou troisième catégorie d’invalidité prévue à l’article L. 341-4 du CSS et ouvrant droit à la carte « mobilité inclusion » mention « invalidité » prévue à l’article L. 241-3 du code de l’action sociale et des familles (CASF), peut bénéficier de l’exonération même s’il n’a pas atteint, à la date de la cession, l’âge légal pour faire valoir ses droits à la retraite, dès lors que toutes les autres conditions prévues à l’article 151 septies A du CGI sont remplies. La cession doit alors intervenir dans les vingt-quatre mois qui suivent la date de délivrance de ladite carte ;

Remarque : Le IX de l'article 107 de la loi n° 2016-1321 du 7 octobre 2016 pour une République numérique précise que les cartes d'invalidité délivrées en application de l'article L. 241-3 du CASF, dans sa rédaction antérieure à la loi précitée, demeurent valables jusqu'à leur date d'expiration et, au plus tard, jusqu'au 31 décembre 2026.

- en cas de cession opérée avant l'attribution d'une carte mobilité inclusion mention invalidité, en prévision d'une aggravation de l'état de santé et d'une opération chirurgicale.

A défaut d'éléments permettant d'établir l'invalidité au jour de la cession, la plus-value constatée lors de la transmission de l'entreprise ne peut bénéficier d'aucun mécanisme d'exonération. Afin de tenir compte de la situation de ces contribuables, il sera néanmoins admis qu'ils puissent, par voie de réclamation contentieuse, obtenir le remboursement de l'impôt qu'ils auront ainsi acquitté, dès lors qu'ils auront obtenu dans les deux années de la cession la carte d'invalidité établissant le classement de celle-ci en deuxième ou troisième catégorie ou, à défaut d'une telle carte, le justificatif du classement en invalidité dans la deuxième catégorie (RM Huyghe, JO AN 17 mai 2011, p. 5110, n° 85211).

(130)

II. Condition tenant à l’absence de contrôle capitalistique du cessionnaire

140

Le cédant ne doit pas détenir, directement ou indirectement plus de 50 % des droits de vote ou des droits dans les bénéfices sociaux de l’entreprise cessionnaire. Cette condition s’apprécie au moment de la cession mais également dans les trois années qui suivent la réalisation de la cession (pour plus de précisions, il convient de se reporter au II § 180 du BOI-BIC-PVMV-40-20-20-40).

A. Une détention directe ou indirecte des droits ou parts

150

Sont pris en compte pour le calcul du seuil, les droits ou parts détenus directement et/ou indirectement dans des sociétés, groupements, copropriétés ou indivisions.

Pour l’appréciation de la détention indirecte, il est tenu compte des droits ou parts qui sont détenus par l’intermédiaire d’une ou plusieurs sociétés ou groupements. Le pourcentage de ces droits ou parts s’apprécie alors en multipliant entre eux les taux de détention successifs dans la chaîne de participations.

B. Droits de vote ou droits dans les bénéfices sociaux

160

Le seuil de 50 % s’apprécie autant en ce qui concerne les droits aux bénéfices sociaux que les droits de vote, le droit au bénéfice pouvant, en effet, dans certaines circonstances, être déconnecté du droit de vote.

Ainsi, un cédant qui détient 15 % des droits aux bénéfices sociaux et 51 % des droits de vote de la société cessionnaire ne peut bénéficier des dispositions prévues à l’article 151 septies A du CGI.

Les droits ou parts démembrés sont pris en compte de manière indifférenciée pour le calcul du seuil. Ainsi, il suffit que le cédant détienne plus de 50 % de la nue-propriété ou de l’usufruit des droits ou parts du groupement ou de la société cessionnaire pour être exclu du régime d’exonération.