IS - Fusions et opérations assimilées - Rétroactivité - Portée de la date d'effet rétroactif

I. La date d'effet rétroactif est limitée à l'opération d'apport

1

La réalité économique et juridique des opérations réalisées par les sociétés apporteuses et bénéficiaires des apports pendant la période intercalaire n'est pas remise en cause du fait de la prise en compte de la date d'effet rétroactif de l'opération d'apport pour la détermination des résultats imposables de ces sociétés. Les opérations effectuées pendant la période intercalaire ne sauraient être réputées inexistantes ou effectuées à un autre moment.

10

Toutefois, pour la détermination de leurs résultats imposables, la société bénéficiaire de l'apport se substitue à la société apporteuse au titre des activités apportées à compter de la date d'effet rétroactif.

20

L'annulation de la participation de la société absorbante dans la société absorbée est donc réputée intervenir, pour la détermination des résultats imposables, à la date d'effet rétroactif ou à la date d'acquisition des titres si elle est postérieure.

30

Exemple :

Soient deux sociétés A et B dont les exercices coïncident avec l'année civile.

La société A prend une participation dans la société B le 22 octobre N.

La société A absorbe la société B. La dernière assemblée générale qui a approuvé l'opération se tient le 20 novembre N. Les sociétés conviennent d'un effet rétroactif au 1er janvier N.

L'annulation de la participation de la société A dans la société B est réputée intervenir le 22 octobre N pour la détermination des résultats imposables de la société A.

La plus-value d'annulation est déterminée à cette date par différence entre le prix d'acquisition et la valeur de l'actif net réel reçu en apport à concurrence des droits représentés par les titres annulés au 22 octobre N.

II. La date d'effet rétroactif est limitée dans le temps

40

Les conséquences de la date d'effet rétroactif affectent les résultats de l'exercice au cours duquel l'opération est réalisée.

Le premier bilan dans lequel les conséquences d'une opération sont prises en compte est le bilan de clôture de l'exercice au cours duquel le traité d'apport est définitivement conclu.

50

En raison du principe de la spécialité des exercices, les clauses de rétroactivité ne peuvent pas conduire à rectifier les résultats de la période précédente.

Les effets de l'opération restent donc sans influence sur les résultats imposables dégagés par chacune des sociétés au cours des exercices qui précèdent celui au cours duquel l'apport est réalisé.

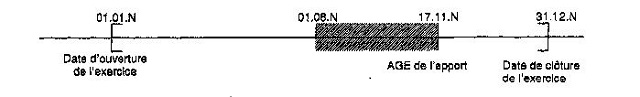

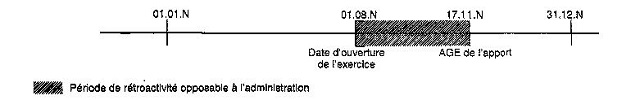

Exemple :

Soit l'opération d'apport partiel d'actif réalisée par la société A au profit de la société B le 17 novembre N.

L'exercice de la société A coïncide avec l'année civile.

La société B clôture son exercice de 12 mois le 31 juillet.

La période de rétroactivité opposable à l'administration est comprise entre le 1er août N et le 16 novembre N.

- Société A (apporteuse) :

- Société B (bénéficiaire de l'apport) :

A. Création d'une ou plusieurs sociétés nouvelles

60

L'article L. 236-4 du code de commerce sur les sociétés commerciales prévoit qu'en cas de création d'une ou plusieurs sociétés nouvelles, la fusion ou la scission prend effet à la date d'immatriculation de la nouvelle société ou de la dernière d'entre elles au registre du commerce et des sociétés.

Le Conseil d’État a jugé (CE, 29 juin 2011, n° 317212 et CE, 29 juin 2011, n° 317234) que ces dispositions ne sauraient faire obstacle ni à ce que les parties à une opération de fusion, scission ou apport partiel d'actif donnent effet à l'opération à une date antérieure à celle à laquelle la personnalité de la société nouvelle est acquise, ni à ce que cet effet soit pris en compte sur le plan fiscal.

En conséquence, l'effet rétroactif est pris en compte sur le plan fiscal dans la limite du jour d'ouverture de l'exercice au cours duquel la société nouvelle a été immatriculée au registre du commerce et des sociétés, la convention rétroactive restant sans incidence sur le bilan de clôture du ou des exercices précédents de la société apporteuse.

70

Exemple :

Soient deux sociétés A et B dont les exercices coïncident avec l'année civile.

La société nouvelle C absorbe les sociétés A et B. La société C est immatriculée au registre du commerce et des sociétés le 1er septembre N.

La date d'effet de la fusion est conventionnellement fixée par les parties au 1er janvier N. Il est en conséquence possible de donner, sur le plan fiscal, un effet rétroactif à la fusion au 1er janvier N.

75

Conformément aux dispositions du 2 de l'article 210 C du code général des impôts (CGI), le régime spécial des fusions prévu à l’article 210 A du CGI n'est applicable aux opérations de fusion, de scission et d'apport partiel d'actifs d'une branche complète d'activité réalisées au profit de personnes morales étrangères par des personnes morales françaises que si les éléments apportés sont effectivement rattachés à un établissement stable de la personne morale étrangère situé en France (BOI-IS-FUS-10-20-20 au II-A § 100).

Dans ce cas, l'effet rétroactif donné à l'opération de fusion, de scission ou d'apport partiel d'actifs d'une branche complète d'activité ne peut être antérieur à la date d'ouverture du premier exercice de l'établissement stable, ce dernier devant être constitué avant la date de la dernière assemblée générale ayant approuvé l'opération. L'effet rétroactif doit par ailleurs rester sans incidence sur le bilan de clôture du ou des exercices précédents de la société apporteuse.

B. La société absorbée ou apporteuse n'a clos aucun exercice au cours de l'année civile précédant l'apport

80

Lorsque la société absorbée ou apporteuse n'a pas clos d'exercice au cours de l'année civile N-1 précédant celle de l'apport, l'effet rétroactif donné à l'opération ne saurait dispenser la société absorbée ou apporteuse de déposer au titre de l'année N-1 la déclaration provisoire de résultats conformément au deuxième alinéa de l'article 37 du CGI et au I de l'article 209 du CGI.

L'effet rétroactif ne peut avoir pour conséquence de dispenser la société absorbée ou apporteuse du respect de ses obligations déclaratives au titre de l'année précédant l'opération de fusion ou d'apport.

90

L'effet rétroactif est donc opposable à l'administration dans la limite du 1er janvier de l'année au cours de laquelle l'opération est approuvée.

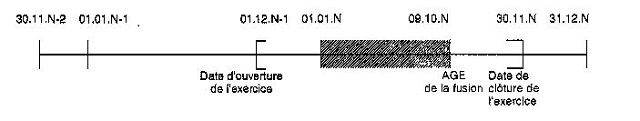

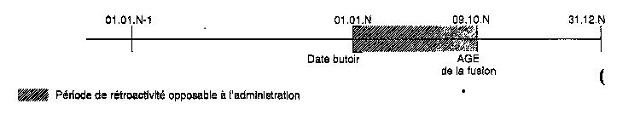

Exemple :

Soit la fusion-absorption de la société A par la société B. L'opération est approuvée le 9 octobre N.

Au moment de la réalisation de l'opération de fusion, la société absorbée A n'a clos d'exercice ni en N-1 ni en N et la société B a clos son dernier exercice le 30 novembre N-1.

La date d'effet rétroactif opposable à l'administration ne peut être antérieure au 1er janvier N même si l'exercice de la société absorbante B est ouvert au 1er décembre N-1.

- Société B (bénéficiaire de l'apport) :

- Société A (apporteuse) :

100

Toutefois, lorsque la société apporteuse a été créée au cours de l'année civile N-1 et qu'elle est dispensée du dépôt d'une déclaration provisoire au titre de la première année civile d'activité, conformément aux dispositions prévues au deuxième alinéa du I de l'article 209 du CGI, la date d'effet rétroactif prise en compte peut remonter jusqu'à la date de création de cette société.

C. La date d'effet rétroactif est antérieure à l'ouverture de l'exercice de la société bénéficiaire de l'apport

110

Lorsque la date d'effet rétroactif est antérieure à l'ouverture de l'exercice de la société absorbante ou bénéficiaire de l'apport au cours duquel l'opération de fusion ou d'apport est approuvée, les opérations réalisées par la société absorbée ou apporteuse entre la date d'effet conventionnelle et celle de l'ouverture de l'exercice de la société absorbante ou bénéficiaire de l'apport doivent être imposées au nom de la société absorbée ou apporteuse.

La date d'effet rétroactif reste sans influence sur le bilan de clôture de l'exercice précédent de la société absorbante ou bénéficiaire de l'apport.

III. La date d'effet est prise en compte pour la détermination des résultats imposables des sociétés qui sont convenues de la rétroactivité

120

La date d'effet rétroactif est sans incidence sur la détermination des résultats imposables des associés.

Les plus ou moins-values d'échange des titres résultant d'une fusion ou d'une scission sont appréciées à la date de réalisation définitive de l'opération quelle que soit la date d'effet convenue par les sociétés apporteuses et bénéficiaires des apports.

(130-150)