IS - Réductions et crédits d'impôt - Crédit d'impôt pour dépenses de production cinématographique (Crédit d'impôt cinéma) - Modalités d'utilisation, de déclaration et de contrôle

I. Imputation sur l'impôt sur les sociétés

1

En application de l’article 220 F du code général des impôts (CGI), le crédit d’impôt cinéma est imputé sur l’impôt sur les sociétés dû par l’entreprise de production déléguée au titre de l’exercice au cours duquel elle a engagé les dépenses éligibles.

L’imputation se fait à la date de liquidation de l’impôt sur les sociétés.

L’article 46 quater-0 YR de l’annexe III au CGI prévoit que le crédit d’impôt est imputé sur l’impôt dû après les prélèvements non libératoires et les crédits d’impôts non restituables dont bénéficie l’entreprise (crédits d’impôt français et étrangers).

Conformément à l'article 235 ter ZC du CGI, le crédit d’impôt cinéma ne peut être utilisé pour le paiement des contributions calculées sur l’impôt sur les sociétés.

II. Créance sur le Trésor

A. Nature de la créance

10

L’excédent de crédit d’impôt qui n’a pu être imputé sur l’impôt sur les sociétés dû par l’entreprise de production au titre de l’exercice au cours duquel les dépenses éligibles ont été exposées constitue une créance sur le Trésor du même montant.

La créance ne constitue pas un produit imposable pour la détermination du résultat fiscal de l’exercice au cours duquel elle est constatée. Il convient donc d’en déduire extracomptablement le montant, celui-ci étant compris dans le total figurant à la ligne XG du tableau de détermination du résultat fiscal n° 2058 A (CERFA n° 10951), disponible sur le site internet « www.impots.gouv.fr » à la rubrique « Recherche de formulaires ».

B. Utilisation de la créance

1. Cession

20

L’article 220 F du CGI dispose que la créance sur le Trésor est inaliénable et incessible, sauf dans les conditions prévues de l'article L. 313-23 du code monétaire et financier (CoMoFi) à l'article L. 313-35 du CoMoFi.

Lorsque l’agrément à titre provisoire a été délivré par le Centre national du cinéma et de l'image animée (CNC), l’entreprise de production déléguée est regardée comme étant titulaire d’une créance résultant d’un acte à intervenir au sens de l’article L. 313-23 du CoMoFi. Le montant de cette créance est égal à l’excédent de crédit d’impôt qui n’a pu être imputé sur l’impôt sur les sociétés dû par l’entreprise de production au titre de l’exercice au cours duquel les dépenses éligibles ont été exposées.

L’entreprise de production déléguée peut librement céder cette créance dans le cadre des dispositions précitées du CoMoFi à un établissement de crédit.

L’établissement de crédit notifie cette cession par lettre recommandée avec accusé de réception au service des impôts auprès duquel l’entreprise de production déléguée acquitte son impôt sur les sociétés.

Le montant et l’exigibilité de la créance sont déterminés après constatation de l’excédent mentionné au premier alinéa de l’article 220 F du CGI, l’excédent étant alors versé directement entre les mains de l’établissement de crédit cessionnaire.

2. Restitution

30

L’excédent de crédit d’impôt ne pouvant être imputé par l’entreprise de production sur l’impôt sur les sociétés dû au titre de l’exercice au cours duquel les dépenses ouvrant droit au crédit ont été exposées est restitué à cette dernière. La créance est donc remboursée à concurrence du montant non employé en règlement de l’impôt sur les sociétés.

Exemple :

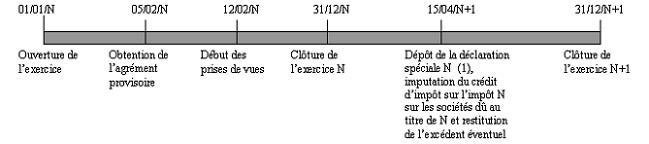

Une entreprise de production cinématographique A, dont les exercices coïncident avec l’année civile, produit une œuvre cinématographique de fiction.

Cette œuvre obtient l’agrément provisoire le 25 janvier N et les prises de vues commencent le 1er février N. L’œuvre obtient son visa d’exploitation le 31 juillet N+1 et son agrément définitif le 30 octobre N+1.

|

Dépenses engagées au cours de l'exercice N |

|

|---|---|

|

Salaires des ouvriers et techniciens |

160 000 € |

|

Dépenses de location de plateaux de tournage, d'effets spéciaux, de maquillage, costumes et coiffures |

250 000 € |

|

Dépenses de matériels techniques de tournage |

200 000 € |

|

Dépenses de post-production et effets spéciaux |

140 000 € |

|

Dépenses de pellicules et laboratoires |

50 000 € |

|

Total des dépenses ouvrant droit au crédit |

800 000 € |

|

Montant du crédit d'impôt dont bénéficie l'entreprise de production |

800 000 x 20 % = 160 000 € |

|

Impôt sur les sociétés dû par la société au titre de l'exercice clos en N |

120 000 € |

|

Crédit d'impôt imputé |

120 000 € |

|

Crédit d'impôt restitué à l'entreprise |

40 000 € |

|

Dépenses engagées au cours de l'exercice N+1 |

|

|---|---|

|

Salaires des ouvriers et techniciens |

140 000 € |

|

Dépenses de location de plateaux de tournage, d'effets spéciaux, de maquillage, costumes et coiffures |

200 000 € |

|

Dépenses de matériels techniques de tournage |

250 000 € |

|

Dépenses de post-production et effets spéciaux |

250 000 € |

|

Dépenses de pellicules et laboratoires |

45 000 € |

|

Total des dépenses ouvrant droit au crédit |

885 000 € |

|

Montant du crédit d'impôt dont bénéficie l'entreprise de production |

885 000 x 20 % = 177 000 € |

|

Impôt sur les sociétés dû par la société au titre de l'exercice clos en N+1 |

90 000 € |

|

Crédit d'impôt imputé |

90 000 € |

|

Crédit d'impôt restitué à l'entreprise |

87 000 € |

Le total du crédit d’impôt dont a bénéficié l’œuvre cinématographique au cours des deux exercices de production N et N+1 est égal à 160 000 € + 177 000 €, soit 337 000 €. Il ne dépasse donc pas le plafond de 4 000 000 €.

40

Cette restitution est opérée dans la limite du plafond applicable à chaque œuvre cinématographique (BOI-IS-RICI-10-20-20 au II-B-1 § 180).

Exemple :

Soit une entreprise de production cinématographique B, dont les exercices coïncident avec l’année

civile. Cette entreprise produit une œuvre cinématographique d’animation.

L’œuvre concernée obtient l’agrément provisoire le 10 février N et les prises de vues commencent le 13 février N (commencement de l’animation). L’œuvre obtient son visa d’exploitation le 15 octobre

N+1 et son agrément définitif le 28 décembre N+1.

|

Dépenses engagées au cours de l'exercice |

N |

N+1 |

|---|---|---|

|

Dépenses afférentes aux techniciens et aux collaborateurs |

2 400 000 € |

2 700 000 € |

|

Dépenses liées au recours à des prestataires spécialisés |

3 000 000 € |

3 600 000 € |

|

Dépenses de matériels techniques nécessaires à la fabrication des images |

2 200 000 € |

2 400 000 € |

|

Dépenses de post-production |

3 000 000 € |

3 600 000 € |

|

Dépenses de pellicules et autres supports d'images et dépenses de laboratoires |

180 000 € |

300 000 € |

|

Total des dépenses ouvrant droit au crédit d'impôt |

10 800 000 € |

12 600 000 € |

|

Montant du crédit d'impôt dont bénéficie l'entreprise au titre de l'exercice (avant application du plafond de 4 000 000 €) |

10 800 000 € x 20 % = 2 160 000 € |

12 600 000 € X 20 % = 2 520 000 € |

|

Montant du crédit d'impôt après application du plafond de 4 000 000 € |

2 160 000 € |

1 840 000 € |

|

Impôt sur les sociétés dû par l'entreprise au titre de l'exercice |

1 200 000 € |

1 380 000 € |

|

Crédit d'impôt imputé |

1 200 000 € |

1 380 000 € |

|

Excédent |

960 000 € |

680 000 € |

|

Crédit d'impôt restitué à l'entreprise de production |

960 000 € |

460 000 €(1) |

(1) L’entreprise B utilise 2 160 000 € de crédit d’impôt au titre de N (1 200 000 € imputés sur l’impôt sur les sociétés et 960 000 € restitués) et 1 380 000 € de crédit d’impôt au titre de N+1 (imputés sur l’impôt sur les sociétés), soit un total de 3 540 000 € au titre des deux exercices.

Le plafond applicable aux œuvres cinématographiques étant de 4 000 000 € par œuvre, l’entreprise B ne pourra obtenir une restitution au titre du crédit d’impôt N+1 que de 460 000 € (4 000 000 - 3 540 000 = 460 000 €). La part du crédit d’impôt qu’elle n’aura pu ni imputer sur l’impôt sur les sociétés, ni se voir restituer, à savoir 680 000 € est définitivement perdue.

La demande de remboursement doit être effectuée auprès du comptable de la direction générale des finances publiques (DGFIP). Elle résulte du dépôt de la déclaration spéciale de crédit d’impôt qui accompagne le relevé de solde d’impôt sur les sociétés (déclaration n° 2069-CI-1-SD [CERFA n° 12407] pour les œuvres cinématographiques de fiction ou documentaire, déclaration n° 2069-CI-2-SD [CERFA n° 12431] pour les œuvres cinématographiques d’animation ; cf. IV-A § 100). Les imprimés nos 2069-CI-1-SD et 2069-CI-2-SD sont disponibles sur le site "www.impots.gouv.fr" à la rubrique "Recherche de formulaires".

Par ailleurs le crédit d'impôt devenu restituable peut être utilisé, sur demande, pour le paiement des impôts professionnels.

3. Transfert

50

En cas d’opération de fusion, scission ou d’apport partiel d’actif en cours de réalisation d’une œuvre cinématographique, le bénéfice du dispositif du crédit d’impôt afférent à l’œuvre concernée est transféré à la société absorbante ou bénéficiaire des apports dès lors que cette dernière assume, à la suite de cette opération, les fonctions d’entreprise de production déléguée et engage les dépenses éligibles au crédit d’impôt cinéma afférentes à la production de l'œuvre en cours de réalisation.

Le transfert du bénéfice du dispositif du crédit d’impôt n’est pas subordonné à la condition que l’opération de fusion ou assimilée ait bénéficié du régime spécial des fusions prévu à l'article 210 A du CGI et à l'article 210 B du CGI.

L’entreprise absorbante ou bénéficiaire de l’apport devra alors, pour déterminer le crédit d’impôt attaché à l’œuvre concernée au titre de l’exercice de l’opération de fusion, scission ou d’apport partiel d’actif, prendre en compte les dépenses éligibles au crédit d’impôt cinéma engagées par l’entreprise absorbée ou apporteuse à compter du premier jour de l’exercice au cours duquel a eu lieu l’opération, que celle-ci soit réalisée avec ou sans effet rétroactif.

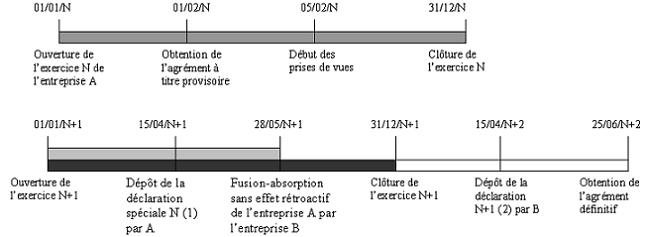

Exemple 1 :

Soit l’entreprise de production déléguée A, dont les exercices coïncident avec l’année civile, qui produit une œuvre cinématographique d’animation. Cette œuvre obtient l’agrément à titre provisoire le 1er février N et les prises de vues débutent le 5 février N. Au titre de l’exercice N, l’entreprise A bénéficie d’un crédit d’impôt cinéma d’un montant de 400 000 €. Elle impute une partie de ce crédit d’impôt sur l’impôt sur les sociétés dû au titre de l’exercice N et elle obtient la restitution de l’excédent.

La production de l’œuvre se poursuit en N+1. Le 28 mai N+1, l’entreprise A est absorbée, sans effet rétroactif, par l’entreprise B, dont les exercices coïncident avec l’année civile. L’entreprise B décide de poursuivre la production de l’œuvre en assumant les fonctions d’entreprise de production déléguée. Elle bénéficiera du crédit d’impôt cinéma au titre des dépenses engagées en N+1, y compris au titre des dépenses engagées entre le 1er janvier N+1 et le 28 mai N+1 par l’entreprise A.

(1) Prise en compte des dépenses éligibles au crédit d'impôt cinéma engagées par l'entreprise A entre le 05/02/N et le 31/12/N.

(2) Prise en compte des dépenses éligibles au crédit d'impôt cinéma engagées le 01/01/N+1 et le 27/05/N+1 par l'entreprise A et des dépenses éligibles engagées entre le 28/05/N+1 et le 31/12/N+1 par l'entreprise B. La déclaration spéciale relative au crédit d'impôt cinéma au titre de l'exercice N+1 sera déposée par l'entreprise B.

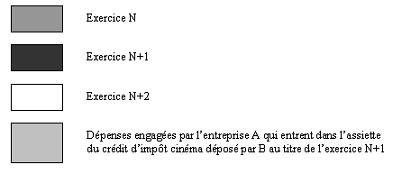

Exemple 2 :

Les exercices de la société absorbante ou bénéficiaire de l’apport et de la société absorbée ou

apporteuse ne coïncident pas.

Soit une entreprise de production déléguée A, dont les exercices coïncident avec l’année civile, qui entreprend la production d’une œuvre cinématographique de fiction. Cette entreprise engage, pour la

production de l’œuvre, des dépenses éligibles au crédit d’impôt cinéma.

L’entreprise A est absorbée, sans effet rétroactif, le 09/10/N par l’entreprise B dont les exercices vont du 1er juillet au 30 juin de chaque année.

(1) Prise en compte des dépenses éligibles au crédit d'impôt cinéma engagées par l'entreprise A entre le 01/01/N et le 09/10/N et des dépenses éligibles au crédit d'impôt engagées par l'entreprise B entre le 09/10/N et le 30/06/N+1.

60

Corrélativement, si l’œuvre concernée n’est pas achevée, la société absorbante ou bénéficiaire des apports, venant aux droits et obligations de la société absorbée ou apporteuse, devra procéder à la restitution du crédit d’impôt cinéma perçu par la société absorbée ou apporteuse au titre de cette œuvre.

Exemple :

Soit l’entreprise de production déléguée A qui bénéficie d’un crédit d’impôt cinéma au titre de la réalisation d’une œuvre d’animation.

Au titre de l’exercice clos le 31/12/N, elle bénéficie d’un crédit d’impôt d’un montant de 200 000 €. Au titre de l’exercice clos le 31/12/N+1, elle bénéficie d’un crédit d’impôt d’un montant de 350

000 €.

Le 01/05/N+2, elle est absorbée par la société B (fusion sans effet rétroactif placée sous le régime de droit commun des restructurations de sociétés) et la production de l’œuvre d’animation est abandonnée. L’œuvre ne sera donc pas terminée et n’obtiendra pas d’agrément à titre définitif.

La société B devra reverser au Trésor un montant de 550 000 € correspondant à la somme des crédits d’impôt cinéma dont l’entreprise A avait bénéficié pour la production de l’œuvre d’animation avant d’être absorbée.

Il est en outre rappelé qu’en cas de fusion, scission ou d’apport partiel d’actif, le plafond est calculé en prenant en compte le crédit d’impôt au titre de l’œuvre cinématographique dont a bénéficié l’entreprise de production absorbée ou apporteuse au titre d’exercices antérieurs à celui au cours duquel a eu lieu l’opération de restructuration.

III. Reversement par l'entreprise du crédit d'impôt indûment perçu

A. Cas d'une œuvre cinématographique n'ayant pas obtenu l'agrément provisoire

70

Aux termes de l'article 220 F du CGI, le crédit d'impôt cinéma obtenu fait l'objet d'un reversement en cas de non délivrance de l'agrément à titre provisoire dans les six mois qui suivent la réception de la demande par le président du CNC.

B. Cas d'une œuvre cinématographique n'ayant pas obtenu l'agrément définitif

80

Si l’œuvre cinématographique pour laquelle le bénéfice du crédit d’impôt est demandé n’obtient pas l’agrément définitif du CNC dans les huit mois de la délivrance du visa d’exploitation, l’entreprise de production devra reverser le crédit d’impôt qu’elle a perçu au titre d’exercices antérieurs pour la même œuvre. Les exercices antérieurs s’entendent des exercices écoulés entre l’exercice au cours duquel l’œuvre a obtenu l’agrément provisoire et l’exercice de délivrance du visa d’exploitation.

L’œuvre peut se voir refuser l’agrément si, notamment, ses conditions de réalisation et de production ont évolué depuis la délivrance de l’agrément provisoire d’une manière telle qu’elle ne remplit plus les conditions ouvrant droit au bénéfice du crédit d’impôt (c’est-à-dire si l'œuvre n’a pas obtenu le nombre minimum de points exigé sur le barème). Par exemple, s’il apparaît que le tournage est effectué en grande partie à l’étranger alors que l'œuvre devait à l’origine être tournée en France, sa délocalisation n’étant par ailleurs pas justifiée par des raisons artistiques ou techniques.

C. Cas d'une œuvre cinématographique non terminée

90

Lorsqu’une œuvre cinématographique n’obtient pas le visa d’exploitation dans les deux ans suivant la clôture de l’exercice au titre duquel un crédit d’impôt a été obtenu au titre de l’œuvre concernée, l’entreprise de production ayant bénéficié de cette part de crédit d’impôt devra procéder à son reversement. En effet, le visa d’exploitation, préalable nécessaire à toute exploitation de l'œuvre, doit être demandé une fois l’œuvre achevée.

Si l’entreprise ne l’obtient pas, l’œuvre sera considérée comme non terminée.

En application du dernier alinéa de l’article 220 F du CGI, le point de départ du délai de deux ans correspond à la clôture du dernier exercice au titre duquel un crédit d’impôt cinéma a été obtenu à raison des dépenses de production afférentes à cette œuvre.

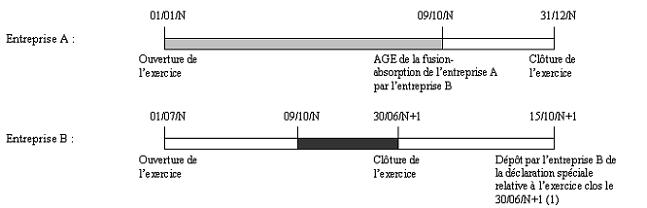

Exemple :

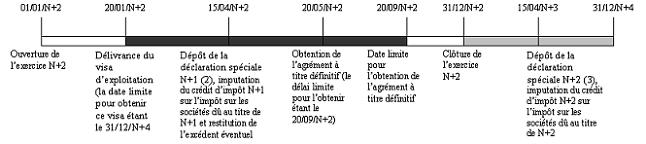

Soit une entreprise de production A dont les exercices coïncident avec l’année civile :

(1) Prise en compte des dépenses éligibles au crédit d’impôt cinéma engagées entre le 05/02/N

et le 31/12/N.

(2) Prise en compte des dépenses éligibles au crédit d’impôt cinéma engagées au titre de l’exercice N+1.

(3) Prise en compte des dépenses éligibles au crédit d’impôt cinéma engagées entre le 01/01/N+2 et le 20/01/N+2.

Computation du délai de 2 ans pour l’obtention du visa d’exploitation : l’entreprise A

bénéficie pour la dernière fois d’un crédit d’impôt au titre de l’exercice N+2. Le point de départ du délai de 2 ans prévu au quatrième alinéa de l’article 220 F du CGI étant le 31/12/N+2, l’œuvre

concernée devra obtenir son visa d’exploitation au plus tard le 31/12/N+4.

Computation du délai de 8 mois pour l’obtention de l’agrément définitif : le visa d’exploitation ayant été délivré le 20/01/N+2, l’agrément à titre définitif doit être délivré au plus tard le

20/09/N+2.

IV. Contrôle du crédit d'impôt

A. Obligations déclaratives

100

La déclaration spéciale relative au crédit d’impôt cinéma n° 2069-CI-1SD (CERFA n° 12407) pour les œuvres de fiction ou documentaires, n° 2069-CI-2SD (CERFA n° 12431) pour les œuvres d'animation et le cas échéant la situation récapitulative n° 2069-CI-3SD (CERFA n° 12430) dans l'hypothèse où une entreprise de production déléguée réalise, au cours du même exercice, plusieurs œuvres cinématographiques ouvrant droit à un crédit d'impôt, devra être déposée avec le relevé de solde d’impôt sur les sociétés n° 2572 (CERFA n° 12404) restant à payer par l’entreprise de production déléguée à la date de liquidation de cet impôt (CGI, ann. III, art. 46 quater-0 YP). La déclaration spéciale doit être déposée par exercice et par œuvre cinématographique agréée. Les imprimés n° 2069-CI-1SD, 2069-CI-2SD, 2069-CI-3SD et 2572 sont disponibles sur le site "www.impots.gouv.fr" à la rubrique "Recherche de formulaires".

Ainsi, trois exemplaires de la déclaration spéciale devront être déposés : un exemplaire auprès du comptable de la DGFIP à joindre au relevé de solde de l’impôt sur les sociétés, un exemplaire à transmettre au CNC et un exemplaire que l’entreprise devra conserver.

B. Exercice du droit de contrôle et prescription

110

Le droit de contrôle de l’administration fiscale, qui demeure seule compétente pour l’application des procédures de redressement, s’exerce dans les conditions de droit commun, prévues à l'article L. 10 du livre des procédures fiscales (LPF) et suivants.

Le délai de reprise de l’administration fiscale s’exerce, conformément aux dispositions de l’article L. 169 du LPF, jusqu’au terme de la troisième année suivant celle au titre de laquelle le crédit d’impôt a été imputé ou restitué.

Exemple :

Pour un crédit d’impôt calculé au titre de N et imputé sur l’impôt sur les sociétés dû au titre de N, le droit de reprise de l’administration fiscale pourra s’exercer jusqu’au 31 décembre N+3.

La proposition de rectification adressée par l’administration fiscale a donc pour effet d’interrompre cette prescription dans la limite des rectifications mentionnées, et de faire courir un nouveau délai de prescription.

V. Cas particulier du régime fiscal des groupes de sociétés

120

En application du g du 1 de l’article 223 O du CGI, la société mère d’un groupe fiscal formé en application des dispositions de l’article 223 A du CGI est substituée aux sociétés membres pour l’imputation sur le montant de l’impôt sur les sociétés du groupe des crédits d’impôt pour dépenses de production cinématographique dégagés par chaque société du groupe en application de l’article 220 sexies du CGI.

A. Règles de détermination du crédit d'impôt du groupe

130

Le crédit d’impôt calculé par une société membre du groupe est transféré à la société mère et pris en compte pour le calcul du crédit d’impôt du groupe. Le plafond prévu au V de l’article 220 sexies du CGI s’applique au niveau de chaque œuvre cinématographique produite par une société membre du groupe. La somme des crédits d’impôt des sociétés membres transférés à la société-mère, qui tiennent donc compte de ce plafonnement, n’est pas plafonnée.

Exemple :

Soient des sociétés de production A, B et C, membres d’un groupe de sociétés au sens de l’article 223 A du CGI.

La société A bénéficie d’un crédit d’impôt d’un montant de 4 100 000 € relatif à une œuvre de fiction au titre de l’exercice clos le 31 décembre N. En application du plafonnement du crédit d’impôt cinéma, elle ne pourra transférer à la société-mère qu’un crédit d’un montant de 4 000 000 €, le reste étant définitivement perdu.

La société B bénéficie au titre du même exercice d’un crédit d’impôt d’un montant de 1 800 000 € au titre de la production d’une œuvre documentaire. Ce crédit d’impôt étant inférieur au plafond de 4 000 000 € qui s’applique à ce type d’ œuvres, elle pourra transférer l’intégralité de son crédit d’impôt à la société-mère.

Enfin, la société C bénéficie au titre du même exercice d’un crédit d’impôt avant plafonnement d’un montant de 4 200 000 € pour la production d’une œuvre d’animation. Le crédit d’impôt relatif à ces œuvres étant plafonné à 4 000 000 €, elle ne pourra transférer à la société -mère qu’un crédit égal à 4 000 000 €.

En définitive, la société-mère pourra imputer sur l’impôt sur les sociétés dont elle est redevable au titre de l’exercice clos le 31 décembre 2008 un crédit d’impôt pour dépenses dans la production cinématographique d’un montant égal à 4 000 000 + 1 800 000 + 4 000 000 = 9 800 000 €.

B. Règles d'utilisation du crédit d'impôt du groupe

140

L’excédent de crédit d’impôt du groupe qui n’est pas imputé sur l’impôt sur les sociétés du groupe constitue une créance sur le Trésor d’égal montant qui appartient à la société mère du groupe et lui reste acquise. Elle peut donc en obtenir la restitution.

Corrélativement, en cas de sortie du groupe d’une ou plusieurs sociétés au titre desquelles un ou plusieurs crédits d’impôt ont été pris en compte pour le calcul du crédit d’impôt du groupe, aucune régularisation n’est à opérer au niveau du groupe.

C. Précisions concernant les obligations déclaratives

150

Les sociétés relevant du régime des groupes de sociétés prévu à l’article 223 A du CGI, hormis les sociétés mères, sont dispensées d'annexer la déclaration spéciale relative au crédit d’impôt cinéma et, le cas échéant, la situation récapitulative n° 2069-CI-3-SD (CERFA n° 12430), à la déclaration annuelle de résultat que les entreprises sont tenues de déposer en vertu du 1 de l’article 223 du CGI conformément aux dispositions de l'article 46 quater-0 YP de l'annexe III au CGI. Les filiales relevant du régime des groupes cité au V § 120 transmettent un exemplaire de la déclaration spéciale, et le cas échéant de la situation récapitulative, à la société mère qui le joint au relevé de solde d’impôt sur les sociétés du groupe au titre de l’exercice concerné.

Par ailleurs, il appartient à la société mère d'adresser, dans le même délai, une copie de la déclaration spéciale au CNC.