RFPI - Plus-values immobilières - Biens imposables

Les plus-values imposables sont celles qui proviennent de la cession à titre onéreux de biens immobiliers bâtis ou non bâtis ou de droits relatifs à ces biens.

I. Immeubles

1

Tous les immeubles, qu'ils soient bâtis ou non bâtis, constituent des biens imposables (I de l'article 150 U du code général des impôts (CGI)) . Il n'est pas tenu compte :

- de l'origine de propriété du bien cédé (acquisition à titre onéreux ou à titre gratuit) ;

- de l'intention spéculative ou non du cédant (cf. n°20 et 30 pour les profits de lotissement) ;

- de l'affectation ou de la destination du bien (cf. n° 40 et suiv. pour les biens affectés à une exploitation) ;

- de la localisation des biens qui peuvent être situés en France ou hors de France, sous réserve des conventions internationales.

II. Droits relatifs à des immeubles

10

Constituent des biens imposables au titre des droits relatifs à des immeubles au sens du I de l'article 150 U du CGI, les droits réels immobiliers : usufruit, nue-propriété, servitudes, droit de surélévation, mitoyenneté, bail emphytéotique, etc...

III. Immeubles construits par le cédant

20

Lorsqu'ils présentent un caractère occasionnel, les profits réalisés lors de la cession d'un immeuble que le contribuable a construit ou fait construire ou de droits s'y rapportant relèvent du régime d'imposition des particuliers prévu à l'article 150 U du CGI.

Lorsqu'ils présentent un caractère habituel, les profits réalisés lors de la cession d'un immeuble ou de droits s'y rapportant relèvent de l'impôt sur le revenu dans la catégorie des bénéfices industriels et commerciaux.

IV. Terrains ayant fait l'objet d'un lotissement

30

Le régime d'imposition des plus-values des particuliers s'applique aux plus-values résultant de la cession d'un terrain divisé en lots destinés à être construits lorsque le lotisseur n'a pas acquis le terrain dans l'intention de le revendre après division par lots (I de l'article 150 U du CGI).

En revanche, si le lotisseur a acquis le terrain en vue de le revendre après lotissement, les profits correspondants sont imposés au titre des bénéfices industriels et commerciaux (3° du I de l'article 35 du CGI).

V. Immeubles ou droits inscrits à l'actif

40

Le régime d'imposition des plus-values des particuliers ne s'applique pas, en principe, aux plus-values réalisées lors de la cession d'immeubles bâtis ou non, de droits relatifs à ces biens figurant à l'actif d'une entreprise industrielle, artisanale, commerciale, agricole ou affectés à l'exercice d'une profession non commerciale. Celles-ci relèvent du régime d'imposition des plus-values professionnelles.

50

Toutefois, malgré leur caractère de bénéfices professionnels, les plus-values réalisées lors de la cession de locaux d’habitations meublés faisant l’objet d’une location directe ou indirecte par les loueurs en meublé non professionnels, relèvent du régime d’imposition des plus-values des particuliers (VII de l'article 151 septies du CGI). Par ailleurs, une exonération partielle des plus-values réalisées lors de la cession de terres ou de bâtiments inscrits à l’actif d’une exploitation agricole est prévue (article 38 sexdecies GA de l'annexe III au CGI).

A. Cession d'immeubles loués en meublé

60

Les plus-values réalisées par les loueurs en meublé professionnels lors de la cession de locaux loués meublés sont soumises au régime des plus-values professionnelles.

Les loueurs en meublé professionnels sont définis au BOI-BIC-CHAMP-40-10.

70

Les plus-values réalisées lors de la cession de locaux d’habitation meublés ou destinés à être loués meublés et faisant l’objet d’une location directe ou indirecte par les personnes ne remplissant pas les conditions pour être qualifiées de loueurs professionnels sont soumises aux règles prévues aux articles 150 U à 150 VH pour les plus-values privées (VII de l'article 151 septies du CGI). Elles ne relèvent donc pas du régime des plus-values professionnelles.

B. Cession de terres agricoles ou de bâtiments inscrits à l'actif ou affectés à une exploitation agricole

1. Exploitants soumis à un régime réel d'imposition

80

Les exploitants agricoles soumis à un régime de bénéfice réel (réel normal ou simplifié), doivent inscrire à l'actif de leur bilan l'ensemble des immeubles bâtis ou non bâtis dont ils sont propriétaires et qu'ils utilisent pour les besoins de l'exploitation. Ils sont donc en principe soumis au régime des plus-values professionnelles.

90

Toutefois, par exception à cette règle, les terres peuvent être conservées sous certaines conditions dans le patrimoine privé (I de l'article 38 sexdecies D de l'annexe III au CGI). Dans ce cas, les plus-values réalisées lors de la cession des terres conservées dans le patrimoine privé de l'exploitant relèvent du régime des plus-values des particuliers à l'exception des plantations et améliorations foncières temporaires qui doivent obligatoirement figurer à l'actif .

RES N° 2010/69 (FI)

Modalités de détermination des plus-values immobilières des particuliers et des plus-values professionnelles. Cession de terres agricoles conservées dans le patrimoine privé de l'exploitant. Distinction dans l'acte de cession du prix de vente des terres de celui des plantations faites sur ces terres.

QUESTION :

Lorsqu'un même acte retrace la cession de biens soumis à des régimes d'imposition distincts, la déclaration de plus-value (n° 2048 IMM) établie par le notaire pour le compte du vendeur doit-elle mentionner de manière distincte le prix des terres et celui des plantations ?

REPONSE :

Les exploitants agricoles soumis à un régime de bénéfice réel (normal ou simplifié) doivent inscrire à l'actif de leur bilan l'ensemble des immeubles bâtis ou non bâtis dont ils sont propriétaires et qu'ils utilisent pour les besoins de l'exploitation. Les plus-values constatées lors de la cession de ces éléments d'actif sont soumises au régime des plus-values professionnelles.

Par exception à cette règle, et en application du I de l'article 38 sexdecies D de l'annexe III au code général des impôts, les terres agricoles peuvent, sous certaines conditions, être conservées dans le patrimoine privé de l'exploitant.

Dans ce cas, les plus-values réalisées lors de la cession de ces terres relèvent du régime des plus-values des particuliers, à l'exception toutefois des plantations et améliorations foncières temporaires qui doivent obligatoirement figurer à l'actif.

En effet, la jurisprudence du Conseil d'Etat (arrêt du 25 juillet 1980, requête n 15122) considère que l'exception à l'obligation d'inscrire les immeubles à l'actif ne s'étend pas aux plantations, qui constituent un élément de l'actif immobilisé amortissable, distinct des terres qui les supportent.

Il résulte de cette jurisprudence, à laquelle l'administration s'est ralliée, que les plus-values réalisées lors de la cession de terres agricoles conservées dans le patrimoine privé du contribuable relèvent du régime des plus-values des particuliers tandis que celles réalisées lors de la cession des plantations inscrites à l'actif de l'exploitation relèvent du régime des plus-values professionnelles.

L'instruction administrative en date du 23 février 1981, publiée au Bulletin officiel des impôts sous la référence 5 E-2-81, indiquait déjà à cet égard que les contrats de vente devraient mentionner de manière distincte le prix du sol et celui des plantations.

En pratique, lorsqu'un même acte retrace la cession de biens soumis à des régimes d'imposition distincts, il appartient au notaire de préciser dans la déclaration de plus-value (n° 2048 IMM) établie pour le compte du vendeur :

- en page 1, partie “ Désignation du bien vendu ”, sur la ligne “ Nature ”, la mention “ terres agricoles à l'exclusion des plantations ” ;

- en page 2, au niveau du prix de cession, la fraction du prix de cession afférente aux biens détenus dans le patrimoine privé du vendeur.110

2. Exploitations soumises au régime du forfait

100

Dans le cas des exploitants agricoles au forfait, les cessions de terres relèvent toujours des plus-values professionnelles.

3. Exonération partielle pour certaines plus-values de cessions en cas de franchissement de la limite du forfait

110

Les plus-values réalisées lors de la cession de terres ou de bâtiments d'exploitation ne sont pas retenues dans la base de l'impôt pour la fraction acquise avant le 1er janvier de la première année au titre de laquelle le montant des recettes a dépassé la limite du forfait (article 38 sexdecies GA de l'annexe III au CGI).

Cette exonération partielle s'applique uniquement aux terres et aux bâtiments d'exploitation qui, au moment de leur aliénation, figurent au bilan de l’exploitation soumise à un régime réel d’imposition (régime réel normal ou simplifié). Elle est subordonnée aux conditions suivantes :

- l'activité agricole doit avoir été exercée à titre principal pendant au moins cinq ans ;

- le bien cédé n’entre pas dans le champ d’application du 1° du 2 du I de l'article 257 du CGI (terrain à bâtir).

Lorsque l'une de ces conditions n'est pas remplie, la fraction de plus-value acquise avant le 1er janvier de l'année au titre de laquelle les recettes de l'agriculteur ont franchi pour la première fois la limite du forfait est imposée selon le régime des plus-values des particuliers.

C. Cas particuliers des biens migrants

120

Lorsqu'un élément figurant ou ayant figuré à l'actif d'une entreprise vient à être cédé, il y a lieu de déterminer deux plus-values distinctes, soumises à des régimes fiscaux différents :

- la première correspond à la plus-value acquise par le bien depuis la date d'inscription au bilan (ou au tableau des immobilisations) jusqu'à la date de la cession ou du retrait, selon le cas. Cette plus-value est soumise aux dispositions relatives aux plus-values professionnelles ;

- la seconde correspond à la plus-value acquise par ce bien durant la ou les périodes de détention dans le patrimoine privé du contribuable. Cette plus-value est imposable selon le régime des plus-values des particuliers et bénéficie, le cas échéant, des exonérations propres à ce régime.

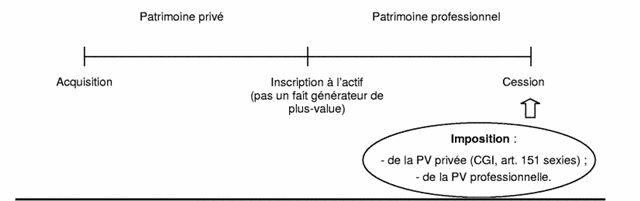

1. Le bien a d'abord fait partie du patrimoine privé du contribuable avant d'être inscrit à l'actif et d'être cédé comme élément d'actif (I de l'article 74 SG de l'annexe II au CGI)

130

La plus-value réalisée dans le cadre d'une activité agricole, artisanale, commerciale ou libérale est calculée, si le bien cédé a figuré pendant une partie du temps écoulé depuis l'acquisition dans le patrimoine privé du contribuable, suivant les règles des plus-values des particuliers pour la partie correspondant à cette période (article 151 sexies du CGI).

Cette dernière plus-value est déterminée par différence entre :

- la valeur d'inscription à l'actif, qui doit correspondre à la valeur réelle du bien, au jour de cette inscription ;

- et le prix d'acquisition (ou la valeur vénale) éventuellement corrigé dans les conditions prévues au II de l'article 150 VB du CGI par les frais engagés depuis l'acquisition jusqu'à la date d'inscription à l'actif. (cf. BOI-RFPI-PVI-20-10-20-10)

L'abattement pour durée de détention est calculé dans les conditions prévues à l'article 150 VC du CGI à partir de la date d'acquisition du bien jusqu'à la date d'inscription au bilan. (cf BOI-RFPI-PVI-10-40-80)

140

Toutefois, la plus-value correspondant à la période de détention dans le patrimoine privé est exonérée si elle se rapporte à une terre agricole qui satisfait aux deux conditions prévues à l'article 151 sexies du CGI :

- elle ne constitue pas un terrain à bâtir au sens du 1° du 2 du I de l'article 257 du CGI ;

- elle est exploitée par un agriculteur ayant exercé son activité à titre principal pendant au moins cinq ans.

Si l’une de ces conditions n’est pas remplie, la plus-value est, le cas échéant, soumise au régime des plus-values des particuliers.

Les conditions prévues pour l'exonération de la part de plus-value correspondant à la période de détention des terres dans le patrimoine privé sont identiques à celles posées pour l'exonération de la part de plus-value acquise avant le franchissement de la limite du forfait (article 38 sexdecies GA de l'annexe III au CGI).Les deux exonérations peuvent donc se cumuler.

150

Présentation schématique :

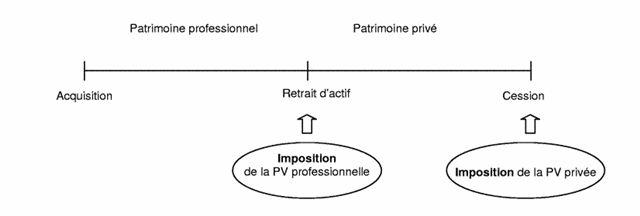

2. Le bien a été, immédiatement après l'achat, inscrit à l'actif de l'entreprise, puis a été repris dans le patrimoine privé avant d'être cédé (II de l'article 74 SG de l'annexe II au CGI)

160

Le prix d'acquisition est la valeur vénale du bien au jour du retrait. L'abattement pour durée de détention est calculé dans les conditions prévues à l'article 150 VC du CGI à partir de la date du retrait et jusqu'à la date de la cession.

170

Présentation schématique :

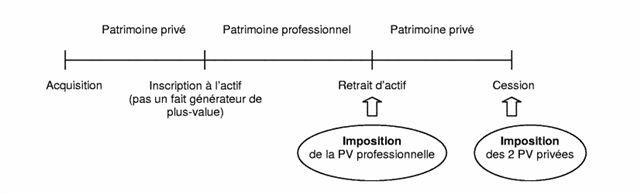

3. Le bien a successivement fait partie du patrimoine privé de l'exploitant, été inscrit à l'actif de l'entreprise, puis repris dans le patrimoine privé (article 74 SG III de l'annexe II au CGI)

180

Il y a lieu de déterminer trois plus-values distinctes : une plus-value « privée », une plus-value professionnelle et une seconde plus-value « privée ». Pour le calcul de l'abattement pour durée de détention, les deux plus-values privées sont à considérer ensemble ; la période au titre de laquelle la plus-value est professionnelle n'est pas prise en compte.

Il est précisé que l'exonération prévue par l'article 151 sexies du CGI en faveur des terres agricoles ne s'applique pas dans cette situation. En effet, pour le bénéfice de cet avantage la terre doit être inscrite au bilan au moment de la cession.

190

Présentation schématique :