INT - Convention fiscale entre la France et les Etats-Unis d'Amérique en matière d'impôts sur le revenu et sur la fortune - Règles applicables aux revenus d'investissements des "partnerships" américains et aux sociétés de personnes françaises

I. Revenus de source française versés à des entités américaines

A. Revenus attribués à des associés résidents des États-Unis

1

Dans le cas d'un « partnership » qui reçoit des revenus de source française, seule la fraction de ces revenus attribuée à des associés résidents des États-Unis au sens de la convention et imposés sur ces revenus aux États-Unis peut bénéficier des dispositions de la convention.

En ce qui concerne les « limited liability companies » et les « subchapter S corporations » qui ne peuvent justifier de leur statut d'entité transparente aux États-Unis, leur qualité de résident au sens conventionnel doit s'apprécier au regard des dispositions du paragraphe 1 de l'article 4 de la convention, c'est-à-dire de leur assujettissement à l'impôt.

B. Revenus attribués à des associés résidents de France

10

En application des paragraphes 4 et 8 de l'article 7 et du paragraphe 4 de l'article 14 de la convention, l'associé résident de France est considéré comme ayant réalisé les revenus d'activités industrielles, commerciales ou non commerciales, de la même manière que le « partnership » les a réalisés. Dès lors, sous réserve que les conditions déclaratives soient remplies, les revenus d'activités réalisés en France par le « partnership » sont imposables entre les mains des associés résidents de France.

20

Les revenus passifs de source française (dividendes, intérêts, redevances) seront imposables en application des dispositions combinées du paragraphe 8 de l'article 7 de la convention et des règles conventionnelles qui leur sont applicables.

C. Revenus attribués à des associés résidents d'États tiers

30

Les revenus de source française perçus par des résidents d'États tiers consistant en dividendes, intérêts, redevances sont soumis à la retenue à la source prévue par le droit interne français.

En ce qui concerne les revenus provenant d'activités développées sur le territoire français par un établissement stable ou une base fixe du « partnership », il y a lieu d'appliquer les règles suivantes.

Il convient de rechercher, en présence d'un « partnership » de droit américain, si celui-ci est assimilable ou non à une société visée à l'article 8 du code général des impôts (CGI) en examinant ses statuts et son mode de fonctionnement. Cette comparaison doit se fonder principalement sur le caractère ostensible ou occulte de la société, la plus ou moins grande liberté de cession des parts sociales, et tout particulièrement sur l'étendue de la responsabilité des associés :

- s'ils ont une responsabilité indéfinie et solidaire, l'entité peut être assimilée à une société en nom collectif. Les associés résidents d'un État tiers sont alors imposables en France sur la part leur revenant dans les résultats de l'activité exercée en France par l'entité américaine, à l'impôt sur les sociétés s'il s'agit d'une personne morale (avec application de la retenue à la source au taux de 25 % prévue à l'article 115 quinquies du CGI) et à l'impôt sur le revenu s'il s'agit d'une personne physique sur le fondement de l'article 8 du CGI ;

- si tous les associés ont une responsabilité limitée, il ne peut s'agir d'une société de personnes. Le régime fiscal applicable est celui d'une société de capitaux étrangère ayant une activité exercée en France : imposition des résultats à l'impôt sur les sociétés au nom de l'entité américaine (CGI, art. 206, 1 et CGI, art. 209, 1) puis application à ces mêmes résultats de la retenue à la source au taux de 25 % prévue à l'article 115 quinquies du CGI.

40

Si l'entité est assimilable à une société en commandite simple française (situation des « limited partnership » notamment) le régime est le suivant :

- taxation à l'impôt sur le revenu ou à l'impôt sur les sociétés selon le cas, de la part de revenu attribuée à l'associé résident d'un État tiers indéfiniment responsable (« general partner ») en son nom propre et application de la retenue à la source prévue à l'article 115 quinquies du CGI s'il s'agit d'un « general partner » personne morale ;

- taxation à l'impôt sur les sociétés au nom du « partnership » en application du 4 de l'article 206 du CGI et application de la retenue à la source prévue par l'article 115 quinquies du CGI pour la part de revenu attribuée aux associés personnes physiques dont la responsabilité est limitée.

43

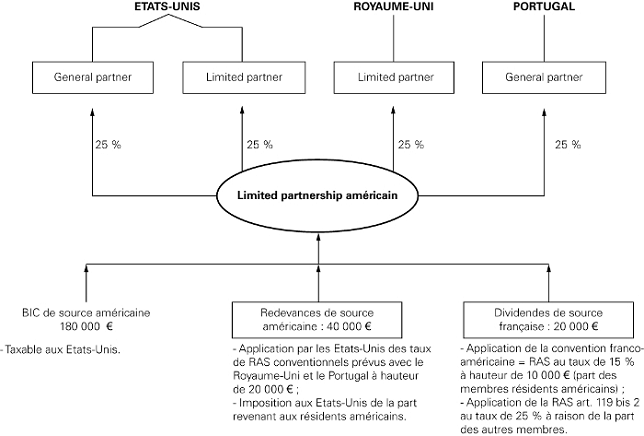

Exemple 1 : Soit un « limited partnership » de droit américain bénéficiant de dividendes de source française et ayant quatre associés personnes physiques :

- un associé « limited partner » résident du Royaume-Uni ;

- un associé « general partner » résident du Portugal ;

- un associé « general partner » résident des États-Unis et ;

- un associé « limited partner » résident des États-Unis.

Chacun des associés a droit à une part égale des résultats du « partnership ». Celui-ci n'a par ailleurs d'activité commerciale que sur le territoire des États-Unis.

Pour l'année N, les résultats bénéficiaires du partnership sont de 240 000 € dont 20 000 € de dividendes de source française et 220 000 € de source américaine dont 180 000 € de BIC et 40 000 € de redevances de source américaine.

Le « partnership » détient 30 % du capital de la société française distributrice.

Chaque associé a droit à 60 000 €.

La rémunération de chaque associé se décompose comme suit :

- 5 000 € de dividendes de source française ;

- 10 000 € de redevances de source américaine ;

- 45 000 € de bénéfices industriels et commerciaux de source américaine.

La France, en tant qu'État source des dividendes applique les dispositions de l'article 10 de la convention franco-américaine aux seuls revenus imposables aux États-Unis entre les mains des « partners » résidents des États-Unis, soit à hauteur de 10 000 € et perçoit à ce titre une retenue à la source au taux de 15 % prévu au b du paragraphe 2 de l'article 10 de la convention.

Il est rappelé à cet égard que pour l'appréciation du seuil de détention prévu au I du a du paragraphe 2 de l'article 10 de la convention, et l'application des dispositions des a et c du paragraphe 4 du même article, la situation doit s'apprécier individuellement au niveau de chacun des « partners » du « partnership » résident des États-Unis au sens de l'article 4 de la convention en calculant le pourcentage de détention indirecte de chaque « partner » dans le capital de la société française à raison de ses droits dans le « partnership ».

En outre, si le « partner » détient également par ailleurs de manière directe ou indirecte des titres de la société distributrice française, cette participation doit également être prise en compte pour l'appréciation du seuil de détention prévu au au I du a du paragraphe 2 de l'article 10 de la convention (cf. exemple 2 au I-C § 47)

Ainsi, au cas particulier, chaque « partner » résident des États-Unis détient moins de 10 % de la société distributrice française (25 % x 30 % = 7,5 %).

En revanche, la quote-part part de dividendes de source française revenant aux associés résidents du Royaume-Uni et du Portugal est imposée en application des seules règles de droit interne français et par conséquent soumise à la retenue à la source prévue par le 2 de l'article 119 bis du CGI au taux de 25 %.

Toutefois, si les conditions requises sont satisfaites, la part de dividendes revenant aux associés résidents du Royaume-Uni et du Portugal pourra être soumise au taux réduit de retenue à la source de 15 % tel que prévu par les stipulations des convention conclues par la France avec ces deux États.

47

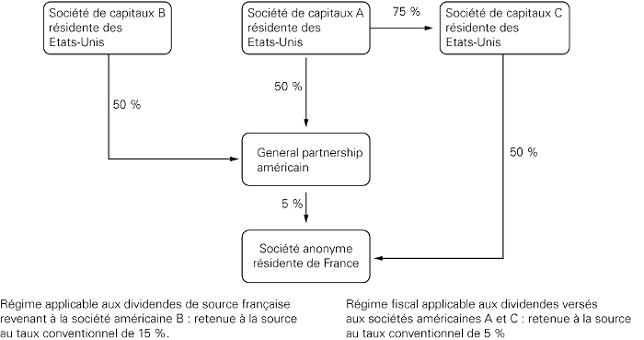

Exemple 2 : Soit un « general partnership » de droit américain bénéficiant de dividendes de source française et ayant deux associés A et B qui sont des sociétés de capitaux résidentes des États-Unis.

Chaque associé a droit à une part égale des résultats du « partnership » qui n'a par ailleurs qu'une activité industrielle et commerciale que sur le territoire des États-Unis.

Le « partnership » détient 5 % du capital de la société distributrice française.

Par ailleurs, la société américaine A détient 75 % du capital d'une autre société de capitaux américaine C qui elle même détient directement 50 % du capital de la société française distributrice.

La France applique les dispositions de l'article 10 de la convention fiscale.

S'agissant du taux de retenue à la source applicable aux dividendes de source française, les seuils de détention prévus au I du a du paragraphe 2 de l'article 10 de la convention doivent s'apprécier de manière directe ou indirecte.

Au cas particulier, la société américaine B détient ainsi 50 % x 5 % = 2,5 % du capital de la société française distributrice.

Par conséquent, la moitié des dividendes versés au « partnership » correspondant à la part de ses résultats revenant à la société américaine B est soumise en France à la retenue à la source prévue au 2 de l'article 119 bis du CGI au taux conventionnel de 15 %.

S'agissant de la société américaine A, celle-ci détient :

- au même titre que la société B, 2,5 % du capital de la société française à raison de sa participation dans le « partnership » et ;

- 75 % x 50 % = 37,50 % du capital de la société française à raison de sa participation dans la société américaine C, soit au total 37,5 + 2,5 = 40 % du capital de la société française distributrice.

Dès lors, l'autre moitié des dividendes de source française versés au « partnership », ainsi que les dividendes versés à la société américaine C sont soumis en France à la retenue à la source au taux conventionnel de 5 %.

II. Revenus de source américaine versés à des entités françaises

A. Revenus attribués à des associés résidents de France

50

Seule la part des revenus de source américaine, d'une société de personnes non soumise à l'impôt sur les sociétés, d'un groupement d'intérêt économique ou d'un groupement européen d'intérêt économique français, attribuée à des associés résidents de France peut bénéficier des avantages conventionnels pour l'application de l'impôt américain.

B. Revenus attribués à des associés résidents d'États tiers

60

L'échange de lettres du 31 août 1994 annexé à la convention précise que lorsqu'une société de personnes qui n'est pas soumise à l'impôt sur les sociétés, un groupement d'intérêt économique ou un groupement européen d'intérêt économique qui est constitué en France et y a son siège de direction effective, comprend, parmi ses associés ou membres, une personne résidente d'un autre État que la France ou les États-Unis, l'imposition aux États-Unis des revenus de source américaine revenant à cette personne, en tant qu'associée, résulte de l'application, le cas échéant, des règles de la convention fiscale liant les États-Unis à l'État de résidence de cet associé.

Ainsi, la fraction des intérêts revenant à un associé résident d'Allemagne, d'une société en nom collectif française n'ayant pas opté pour son assujettissement à l'impôt sur les sociétés en France, est imposée aux États-Unis à raison des revenus qui y trouvent leur source selon les dispositions de la convention américano-allemande et non selon les règles de la convention franco-américaine.

Cette règle a une portée unilatérale et ne saurait être transposée au régime fiscal français applicable aux revenus de source française bénéficiant à un résident d'un État tiers à raison de ses droits dans un « partnership » américain.

Elle est par ailleurs sans incidence sur les modalités d'imposition, en France, des revenus revenant à un résident d'un État tiers associé ou membre d'une société de personnes française.