ENR - Mutations à titre gratuit - Successions - Obligations déclaratives des redevables - Délais pour souscrire la déclaration de succession

I. Règles générales quant au délai applicable à la souscription d'une déclaration de succession

A. Délais de principe

1

Selon l'article 641 du code général des impôts (CGI), le délai pour souscrire la déclaration de succession est de :

- six mois, à compter du jour du décès, lorsque celui dont on recueille la succession est décédé en France métropolitaine ;

- d'une année, dans tous les autres cas.

10

Dans les départements de la Guadeloupe, de la Martinique, de la Guyane, de Mayotte et de la Réunion, le délai est également de six mois à compter du décès lorsque le défunt est décédé dans le département où il était domicilié et hors l'exception visée au I-A § 20, d'une année dans tous les autres cas.

20

Toutefois, en ce qui concerne la Réunion, le délai est de deux ans à compter du jour du décès lorsque celui dont on recueille la succession est décédé ailleurs qu'à Madagascar, à l'Ile Maurice, en Europe ou en Afrique (CGI, art. 642).

En ce qui concerne Mayotte, le délai est également de deux ans à compter du jour du décès lorsque celui dont on recueille la succession est décédé ailleurs qu'à Madagascar, aux Comores, en Europe ou en Afrique (CGI, art. 642).

B. Mode de calcul du délai de dépôt d'une déclaration de succession

30

Le délai se compte de quantième à quantième, sans tenir compte du nombre de jours. Si le délai part du dernier jour du mois, il arrive à échéance le dernier jour du mois qui sert de terme au délai. Il se calcule par mois.

Le jour du décès ne compte pas (dies a quo) mais le dernier jour du délai est compris dans celui-ci (dies ad quem), sauf s'il se trouve être un dimanche, un jour de fête légale ou assimilé ou un jour de fermeture totale ou partielle du service des impôts. Dans ce dernier cas, le délai est prorogé jusqu'au premier jour ouvrable qui suit (CGI, art. 648, al. 2).

C. Point de départ des délais de souscription de déclaration de succession

1. Principe de détermination du point de départ du délai de souscription

40

Le délai fixé par la loi est le même pour tous. Il s'applique même aux héritiers ou légataires mineurs.

Ce délai court du jour du décès, sans que l'administration ait à prouver l'acceptation des héritiers, donataires ou légataires.

Le principe est applicable même lorsque les successibles contestent la validité du testament laissé par le défunt. Ainsi, en principe, tout héritier apparent doit déclarer la succession dans le délai légal, même s'il n'a pas encore obtenu la délivrance de son legs ou si la dévolution héréditaire est contestée.

2. Cas particulier quant à la détermination du point de départ du délai de souscription : hypothèse de la contestation de la dévolution successorale

50

Dès lors que ses droits successoraux sont contestés judiciairement dans les six mois de l'ouverture de la succession et qu'il a été dessaisi par la désignation d'un mandataire de justice, un héritier (ou légataire) n'est pas en mesure, jusqu'à ce que ses droits soient définitivement reconnus, de déposer la déclaration de succession (Cass. com., arrêt du 5 mars 1991, n° 89-18298).

Se rangeant à cette jurisprudence, l'administration admet qu'une contestation des droits successoraux peut donner lieu à un report du délai visé à l'article 641 du CGI si elle présente les quatre caractéristiques suivantes :

- être une contestation judiciaire ;

- porter sur la dévolution successorale ;

- avoir été introduite dans les six mois du décès ;

- et avoir entraîné une dépossession.

Remarque : La condition de dépossession ayant été supprimée par la jurisprudence récente (cf. I-C-2 § 60), cette condition n'est plus exigée par la doctrine administrative.

Le point de départ du délai de l'article 641 du CGI est dès lors reporté à la date de la décision tranchant la contestation de manière définitive, les parties au litige en étant informées par le service.

Parallèlement, le service demande au ministère public de lui communiquer, le moment venu, la décision judiciaire mettant fin au litige civil (Cass. com., arrêt du 5 mars 1991, n° 89-18298).

Enfin, conformément à l'article 2234 du code civil (C. civ.), la prescription de l'action de l'administration est suspendue pendant la durée de l'instance, c'est-à-dire jusqu'à la date de la décision, passée en force de chose jugée (code de procédure civile, art. 500), ayant statué sur la contestation.

60

La Cour de cassation précise les effets qu'il convient d'attribuer, au regard de l'obligation déclarative découlant de l'article 641 du CGI et de l'article 800 du CGI, à l'existence d'une contestation judiciaire de la dévolution successorale.

Ainsi, dès lors qu'il se trouve, en application de l'article 724 du code civil, saisi, sans condition, de plein droit de la succession, l'héritier légitime reste tenu de souscrire la déclaration de succession dans le délai légal courant du jour du décès, même lorsque ses droits sont contestés, notamment par des tiers revendiquant le bénéfice d'un legs de tout ou partie de l'hérédité (Cass. com., arrêt du 17 octobre 1995, n° 93-19043).

Cette solution est applicable à toutes les personnes mentionnées à l'article 724 du code civil, c'est-à-dire, outre les héritiers légitimes, les héritiers naturels et le conjoint survivant, y compris dans le cas où ceux-ci présentent également la qualité de légataire du de cujus. En revanche, elle n'est pas transposable au légataire universel dont les droits sont contestés, lorsque celui-ci n'est pas héritier, ni conjoint survivant du de cujus.

La saisine de plein droit du légataire universel, prévue à l'article 1006 du code civil, reste en effet conditionnelle, comme subordonnée, d'une part, à la nature du legs qui lui a été consenti, qui doit être effectivement universel (le légataire particulier ou à titre universel étant tenu d'en demander la délivrance), et, d'autre part, à l'absence d'héritier réservataire. En outre, dans le cas où le testament l'ayant institué n'est pas en la forme authentique, le légataire universel est tenu de se faire envoyer en possession (C. civ., art. 1008), afin de conférer pleine efficacité à sa saisine de droit.

S'agissant du légataire universel qui n'est ni héritier ni conjoint survivant, et dont les droits sont judiciairement contestés, le report du point de départ du délai de déclaration au jour où ceux-ci sont définitivement reconnus par la décision de justice qui vide la contestation, n'est pas subordonné à la condition que l'intéressé ait été dépossédé, pendant la durée de l'instance, des biens compris dans le legs (Cass. com., arrêt du 1er avril 1997, n° 95-13181).

Doivent être considérés comme définitivement reconnus, les droits établis par une décision de justice passée en force de chose jugée au sens de l'article 500 du code de procédure civile, nonobstant le fait que celle-ci puisse encore faire, ou a effectivement fait, l'objet d'un pourvoi en cassation. Il convient de prendre ces principes pour règle dans le décompte du délai imparti aux héritiers et légataires pour remplir leurs obligations déclaratives.

70

Conformément à l’article 724 du code civil, l’héritier saisi de plein droit de la succession a l’obligation de procéder à la déclaration de succession dans le délai légal prévu à l’article 641 du CGI décompté du jour du décès, sans que l’existence d’un litige ayant pour objet la dévolution successorale ne fasse obstacle à cette obligation.

En application de ce principe, la Cour de cassation précise, par un arrêt du 26 mars 2008 (Cass. com., arrêt du 26 mars 2008, n° 07-11703) qu’une instance en recherche de paternité naturelle intentée par un tiers n’est pas de nature à reporter le délai légal de déclaration à la charge du frère du défunt, saisi de plein droit de la succession. Par cette décision, la Cour de cassation confirme un précédent arrêt (Cass. com., arrêt du 17 octobre 1995, n° 93-19043 ; cf. I-C-2 § 60) par lequel elle avait jugé qu’une action judiciaire introduite par des tiers contestant la dévolution en alléguant l’existence de legs particuliers à leur bénéfice ne dispense pas l’héritier légitime de souscrire la déclaration de succession dans le délai légal.

3. Autre cas particulier : aucun héritier connu au jour du décès

75

Le délai de l'article 641 du CGI pour le dépôt de la déclaration de succession court en principe du jour du décès, sans que l'administration fiscale ait à prouver que les héritiers, donataires et légataires ont accepté la succession ou le legs, ou ont eu connaissance du testament.

Le délai fixé par l'article 641 du CGI pour l'enregistrement des déclarations de succession est de rigueur. Il court à compter du jour du décès même lorsque tous les héritiers ne sont pas connus. Cependant lorsqu'aucun héritier n'est connu à cette date, il est admis que le délai imparti aux successibles ne commence à courir que du jour de la révélation qui leur est faite de l'ouverture de la succession. Cette règle s'applique quel que soit l'auteur de cette révélation (RM Vissac n° 17992, JO AN du 21 novembre 1994, p. 5766).

Dès qu'un héritier est connu au jour du décès (généralement en cas de lien de parenté proche), ce dernier a l'obligation légale de déposer la déclaration de succession dans les six mois avec la possibilité que soit souscrite postérieurement une déclaration rectificative ou complémentaire (dans l'éventualité d'autres héritiers).

D. Caractère des délais

80

Les délais fixés par la loi ont le caractère d'un terme avant l'échéance duquel les successibles ne peuvent être contraints au paiement de l'impôt. Mais l'administration a le droit de prendre des mesures conservatoires.

Il s'agit de délais de rigueur qui, en dehors des cas expressément prévus par la loi, ne sauraient être prorogés pour quelque motif que ce soit, même par les tribunaux.

II. Délais spéciaux applicables à la souscription d'une déclaration de succession

A. Succession des absents

90

L'article 128 du code civil prévoit que le jugement déclaratif d'absence emporte, à partir de la transcription, tous les effets que le décès de l'absent aurait eus.

Dès lors, les successibles sont tenus, dans les six mois du jour de cette transcription, de souscrire la déclaration à laquelle ils seraient tenus s'ils étaient appelés par l'effet de la mort.

À défaut de jugement déclaratif d'absence, la prise de possession des biens par les héritiers présomptifs est suffisante pour rendre l'impôt exigible ; elle est établie par tous les moyens de preuve compatibles avec la procédure écrite (inscription des héritiers au rôle de la taxe foncière, rédaction de baux, actes impliquant la qualité de propriétaire, etc.).

B. Succession des militaires

100

Les règles exposées au II-A § 90 relatives aux absents s'appliquent à l'absence des militaires.

C. Biens rentrés dans l'hérédité

110

En ce qui concerne les biens rentrés dans l'hérédité après le décès, le délai de déclaration ne court qu'à partir du jour de l'événement qui provoque la réintégration des biens dans la succession. Une déclaration complémentaire doit donc être souscrite dans le délai légal.

Il en est ainsi :

- pour les biens qui font retour à l'hérédité par suite de l'annulation d'un contrat ;

- pour l'émolument qui accroît la part d'un héritier en cas de renonciation d'un autre successible ;

- chaque fois que la succession est modifiée par la découverte ou l'annulation d'un testament.

Pour les biens qui font retour à la succession par suite de la consécration en justice d'une action ou d'un droit litigieux, comme par l'effet de l'annulation judiciaire d'une vente ou d'une donation consentie par le défunt, le délai de déclaration court à compter du jour où leur existence est confirmée par une transaction ou par une décision judiciaire.

D. Legs sous condition suspensive

120

Le délai ne court que du jour de la réalisation de la condition.

Jusqu'à cette date, les héritiers saisis des biens légués sous condition suspensive sont tenus de les déclarer et d'acquitter les droits y afférents. Ces droits sont restituables ou imputables lorsque l'événement se produit.

E. Legs aux départements et aux établissements publics ou d'utilité publique

130

Lorsque l'acceptation d'un legs fait à un département, à une commune ou à un établissement public ou d'utilité publique est soumise à autorisation de l'autorité compétente, cette autorisation s'analyse en une condition suspensive : les héritiers ou légataires saisis ne sont pas tenus d'acquitter dans le délai habituel les droits afférents aux biens légués.

Si l'autorisation est accordée à l'établissement légataire, ce dernier doit souscrire une déclaration et, s'il ne bénéficie pas d'une exonération (BOI-ENR-DMTG-10-20-20 au I § 1 à 10), acquitter les droits de mutation par décès dans les six mois de l'autorisation. C'est à la date de cette autorisation qu'il faut se placer pour déterminer le régime fiscal applicable et la valeur imposable des biens légués (CGI, art. 676).

Si l'autorisation est refusée, les héritiers ou légataires saisis doivent se libérer dans les six mois de la décision de rejet (CGI, art. 644 et CGI, art. 645).

Mais si la décision de l'autorité compétente n'est pas intervenue dans le délai de deux ans à compter du décès, l'héritier ou le légataire saisi est tenu de verser, avant l'expiration de ce délai, les droits afférents aux biens légués, d'après le taux réglé suivant son degré de parenté avec le défunt. Ces droits deviennent restituables, si l'autorisation d'accepter le legs intervient postérieurement.

La suspension du délai pour souscrire la déclaration de succession profite aux héritiers ou légataires universels saisis de l'hérédité et qui, à défaut d'acceptation du legs, sont débiteurs des droits. En revanche, elle n'est pas applicable aux légataires particuliers, qui sont propriétaires des biens légués dès le jour du décès, conformément à l'article 1014 du code civil.

Par ailleurs, lorsqu'il s'agit d'un legs dont l'acceptation n'est pas soumise à autorisation, le délai de six mois pour souscrire la déclaration court non du décès mais de la date d'expiration du délai pendant lequel l'opposition des familles est recevable.

F. Testament olographe ou mystique inconnu du légataire

140

Lorsque le légataire, institué par un testament olographe ou mystique, ignorait l'existence de ce dernier, il est admis, par mesure d'équité, que le délai pour souscrire la déclaration du legs n'a commencé à courir qu'à partir de l'ouverture du testament ou de son dépôt en l'étude d'un notaire ou de son enregistrement.

G. Régime de faveur applicable aux successions comportant des immeubles situés en Corse

150

L’article 51 de la loi 2002-92 du 22 janvier 2002 relative à la Corse, codifié à l'article 641 bis du CGI dans sa version antérieure au 30 décembre 2013, c'est-à-dire pour les successions ouvertes entre la date de publication de la loi n° 2002-92 du 22 janvier 2002 relative à la Corse et le 31 décembre 2012 prévoit, sous certaines limites et conditions, une prolongation du délai imparti pour déclarer les successions comportant des immeubles situés en Corse.

Pour les successions ouvertes à compter du 1er janvier 2013, les dispositions de droit commun s'appliquent.

1. Prolongation du délai imparti pour souscrire la déclaration de succession

160

L’article 641 bis du CGI dans sa version antérieure au 30 décembre 2013, c'est-à-dire pour les successions ouvertes entre la date de publication de la loi n° 2002-92 du 22 janvier 2002 relative à la Corse et le 31 décembre 2012, accorde un délai spécial de vingt-quatre mois pour déposer les déclarations de succession comportant des immeubles situés en Corse. Cette mesure s’applique dans les conditions ci-après.

a. Champ d’application

170

La mesure concerne les mutations par décès ouvertes entre le 23 janvier 2002 et le 31 décembre 2012 qui comportent des immeubles ou droits réels immobiliers situés en Corse, autres que ceux acquis à titre onéreux à compter du 23 janvier 2002, quels que soient le domicile du défunt et les autres biens composant son patrimoine. Sont notamment concernés les droits indivis sur les immeubles et droits immobiliers, et les parts ou actions de sociétés transparentes visées à l’article 1655 ter du CGI.

L’exclusion des immeubles acquis à titre onéreux à compter du 23 janvier 2002 résulte du C de l’article 51 de la loi 2002-92 du 22 janvier 2002 relative à la Corse. Pour cette disposition constituent des acquisitions à titre onéreux toutes les mutations qui donnent lieu à la perception des droits de mutation à titre onéreux. Il en résulte que les biens immeubles situés en Corse qui dépendaient d’une succession ou d’une communauté conjugale, et que le de cujus, membre originaire de l’indivision, aura reçu par partage, licitation ou cession de droits successifs à compter du 23 janvier 2002, n’étant pas considérés comme ayant été acquis à titre onéreux, entrent de ce fait dans le champ d’application du dispositif de faveur, toutes autres conditions par ailleurs satisfaites.

180

Lorsque le patrimoine du défunt comporte des immeubles sis en Corse autres que ceux acquis à titre onéreux à compter du 23 janvier 2002, les dispositions de l’article 641 bis du CGI dans sa version antérieure au 30 décembre 2013 c'est-à-dire pour les successions ouvertes entre la date de publication de la loi n° 2002-92 du 22 janvier 2002 relative à la Corse et le 31 décembre 2012 sont applicables. La circonstance que le patrimoine comporte également des immeubles et droits réels immobiliers sis en Corse acquis à compter du 23 janvier 2002 est à cet égard inopérante.

b. Régime applicable

190

Il existe deux régimes, un régime de prolongation de plein droit et un régime de prolongation sous condition.

1° Régime de plein droit

200

Ce régime s’applique lorsque le droit de propriété du défunt concernant les immeubles sis en Corse, autres que ceux acquis à titre onéreux à compter du 23 janvier 2002, qui sont compris dans la succession, a été constaté par un acte régulièrement transcrit ou publié au fichier immobilier antérieurement à son décès. Dans cette hypothèse, le délai imparti pour déposer la déclaration de succession est porté de plein droit à vingt-quatre mois, quel que soit le lieu du décès de la personne dont la succession est recueillie.

Il s’ensuit que le défaut ou le retard dans la souscription de la déclaration de succession à l’expiration du délai de vingt-quatre mois emporte, conformément aux dispositions de l'article 1728 du CGI, les conséquences suivantes :

- l’intérêt de retard court à compter du premier jour du vingt-cinquième mois suivant le décès ;

- la majoration de 10 % est applicable à partir du premier jour du septième mois suivant celui de l’expiration du délai de vingt-quatre mois, soit à partir du premier jour du trente et unième mois suivant le décès ;

- la base de calcul de l’intérêt de retard et de la majoration de 10 % tient compte du montant des acomptes spontanément versés ;

- aucune mise en demeure d’avoir à soumettre la déclaration à l’enregistrement n’est adressée avant l’expiration du délai de trente mois à compter du décès (BOI-CF-INF-10-20-10 au II-C-1 § 60).

2° Régime applicable sous condition de publication.

210

En vertu du II de l’article 641 bis du CGI dans sa version antérieure au 30 décembre 2013, c'est-à-dire pour les successions ouvertes entre la date de publication de la loi n° 2002-92 du 22 janvier 2002 relative à la Corse et le 31 décembre 2012, pour les déclarations de succession qui comportent un ou plusieurs immeubles ou droits immobiliers situés en Corse pour lesquels le droit de propriété du défunt n’a pas été constaté antérieurement au décès par un acte régulièrement transcrit ou publié, le bénéfice du délai de vingt-quatre mois pour déposer ne s’applique qu’à la condition que les attestations notariées prévues au 3° de l’article 28 du décret n° 55-22 du 4 janvier 1955 modifié portant réforme de la publicité foncière relatives à ces biens soient publiées dans les vingt-quatre mois du décès.

En vertu de l’article 2453 du code civil, la date de publication des attestations s'entend de la date à laquelle elles sont déposées au service de publicité foncière, sauf dans l'hypothèse où le comptable public responsable du service chargé de la publicité foncière opposerait un refus de dépôt ou un rejet de la formalité conformément aux cas prévus par les textes applicables en matière de publicité foncière.

L’acte de partage publié conformément aux dispositions du dernier alinéa de l’article 29 du décret n° 55-22 du 4 janvier 1955 modifié portant réforme de la publicité foncière, tient lieu d’attestation notariée au sens du II de l’article 641 bis du CGI dans sa version antérieure au 30 décembre 2013, c'est-à-dire pour les successions ouvertes entre la date de publication de la loi n° 2002-92 du 22 janvier 2002 relative à la Corse et le 31 décembre 2012.

Dans l’hypothèse où l’attestation notariée relative à ces immeubles ou droits réels immobiliers est publiée dans les vingt-quatre mois du décès, les règles rappelées au II-G-1-b-1° § 200 sont appliquées.

En revanche, à défaut de publication de l’attestation notariée relative à un seul de ces biens, les délais prévus à l’article 641 du CGI s’appliquent à la déclaration de succession. Il en résulte que le retard dans la souscription de la déclaration de succession est sanctionné dans les conditions prévues au II-G § 220.

2. Articulation des conséquences attachées au non-respect des conditions prévues au II de l'article 641 bis du CGI dans sa version antérieure au 30 décembre 2013 c'est-à-dire pour les successions ouvertes entre la date de publication de la loi n° 2002-92 du 22 janvier 2002 relative à la Corse et le 31 décembre 2012 et des conditions prévues à l'article 1135 bis du CGI

220

Dans le cas d’une succession ouverte entre le 23 janvier 2002 et le 31 décembre 2012 qui emporte transmission d’immeubles ou de droits immobiliers situés en Corse (autres que ceux acquis à titre onéreux à compter du 23 janvier 2002) dont le droit de propriété du défunt n’a pas été constaté antérieurement au décès par un acte régulièrement transcrit ou publié, le report du délai pour déposer la déclaration d’une part, et l’exonération de droits de mutation par décès concernant les immeubles et droits immobiliers en cause d’autre part, sont subordonnés à la condition commune que les attestations notariées après décès prévues au 3° de l’article 28 du décret n° 55-22 du 4 janvier 1955 relatives à ces biens soient publiées dans les vingt-quatre mois du décès.

A défaut, les héritiers, donataires ou légataires ou leurs ayants cause sont redevables :

- dans les conditions de droit commun, des droits de succession sur tous les biens, et notamment sur les immeubles ou droits immobiliers en cause.

Remarque : Bien entendu, les droits de mutation par décès intéressant les immeubles et droits immobiliers (autres que ceux acquis à titre onéreux à compter du 23 janvier 2002) sis en Corse qui respectent les conditions prévues à l'article 1135 bis du CGI, c’est- à-dire ceux dont le droit de propriété du défunt a été publié avant son décès ou pour lesquels une attestation notariée a été publiée dans les deux ans du décès et ceux intéressant les autres biens pouvant bénéficier d’une exonération en vertu d’une autre disposition, ne sont pas exigibles ;

- de l’intérêt de retard assis sur le montant des droits dus. Ce droit est décompté à compter du premier jour du septième mois suivant le décès ;

- de la majoration prévue à l’article 1728 du CGI applicable à partir du premier jour du septième mois suivant celui de l’expiration du délai de six mois prévu à l’article 641 du CGI.

Remarque 1 : Bien entendu, pour le calcul de l‘intérêt de retard et de la majoration de 10 %, il sera tenu compte de la date de versement spontané des acomptes.

Remarque 2 : Compte tenu du délai imparti pour publier les attestations notariées après décès, la mise en demeure d’avoir à déposer la déclaration de succession est valablement adressée dès l’expiration du délai de vingt-quatre mois à compter du décès ;

- du droit supplémentaire de 1 % prévu au II de l'article 1840 G ter du CGI assis sur la valeur vénale des immeubles ou des droits immobiliers pour lesquelles l'attestation de propriété fait défaut ou est tardive.

Remarque : Les anciennes dispositions de l'article 1840 G undecies du CGI (version abrogée au 1er janvier 2006) ont été transférées au II de l'article 1840 G ter du CGI par l'article 20 de l'ordonnance n° 2005-1512 du 7 décembre 2005.

Toutefois, si la mutation a été déclarée dans les vingt-quatre mois du décès, la majoration prévue à l'article 1728 du CGI est calculée sur la fraction des droits de succession intéressant les biens autres que les immeubles ou droits immobiliers sur lesquels le droit supplémentaire de 1 %, prévu au II de l'article 1840 G ter du CGI est assis. Pour la détermination de cette fraction, il y a lieu de comprendre ces autres biens dans les tranches du barème soumises aux taux les moins élevés.

En revanche, si la mutation n’a pas été déclarée dans les vingt-quatre mois du décès, la majoration est calculée sur l’ensemble des droits de succession exigibles.

Par ailleurs, des remises ou modérations gracieuses pourront être accordées en raison des circonstances particulières. Ainsi par exemple, le service pourra, dans la limite de sa compétence (seuil de compétence prévu à l'article R*. 247-4 du livre des procédures fiscales [LPF]), s’abstenir de notifier tout ou partie des majorations et intérêts de retard notamment lorsque les conditions suivantes sont cumulativement réunies :

- la déclaration de succession a été déposée avant l’expiration du délai de vingt-quatre mois suivant le décès ;

- les redevables ont liquidé spontanément les droits de succession exigibles à raison de ces immeubles ou droits immobiliers, et ont fourni à l’administration les éléments de fait et de droit lui permettant d’apprécier que le retard de publication résulte de circonstances indépendantes de leur volonté ;

- l’attestation notariée après décès concernant les immeubles ou les droits immobiliers sis en Corse dont le droit de propriété n’était pas publié au moment du décès est publiée après l’expiration du délai de vingt-quatre mois suivant le décès.

En tout état de cause, aucune remise des majorations et pénalités ne sera accordée lorsque les droits de mutation par décès de l’immeuble ou des droits immobiliers sont dus à la suite d’un redressement fondé sur le défaut de déclaration dudit immeuble ou desdits droits immobiliers.

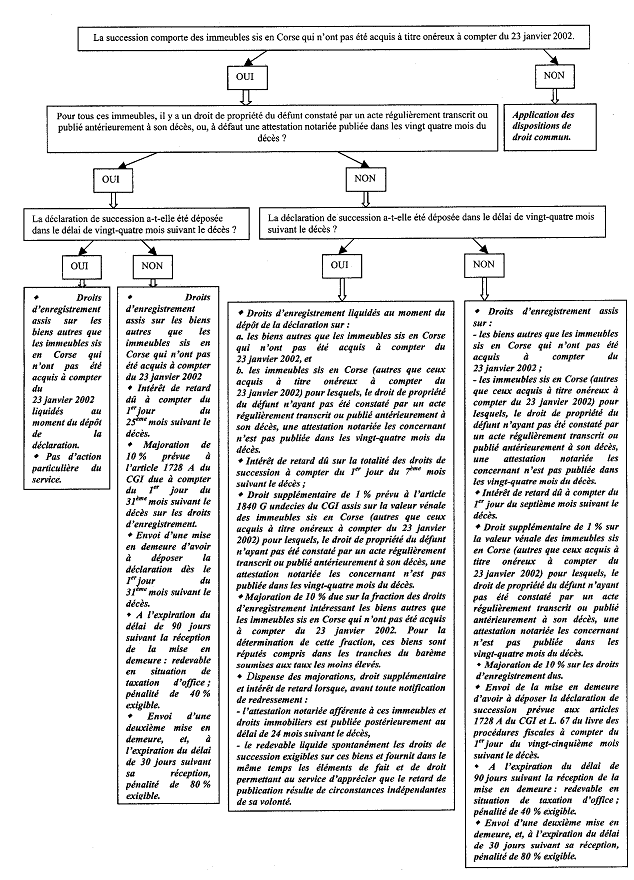

Le tableau figurant ci-après récapitule les règles à retenir en cas de décès intervenu entre le 23 janvier 2002 et le 31 décembre 2012.

H. Régime de faveur applicable aux successions comportant des immeubles ou des droits immobiliers pour lesquels le droit de propriété du défunt n'a pas été constaté avant son décès par un acte régulièrement transcrit ou publié

1. Régime applicable

222

L'article 11 de la loi n° 2013-1278 du 29 décembre 2013 de finances pour 2014 instaure un délai de vingt-quatre mois pour le dépôt des déclarations de succession comportant des immeubles ou des droits immobiliers pour lesquels le droit de propriété du défunt n'a pas été constaté avant son décès par un acte régulièrement transcrit ou publié, à la condition que les attestations notariées mentionnées au 3° de l'article 28 du décret n° 55-22 du 4 janvier 1955 portant réforme de la publicité foncière relatives à ces biens soient publiées dans un délai de vingt-quatre mois à compter du décès. Cette mesure applicable aux successions ouvertes à compter du 30 décembre 2013 est codifiée sous l'article 641 bis du CGI.

Par ailleurs, en vertu de l'article 2453 du code civil, il est précisé que la date de publication des attestations s'entend de la date à laquelle elles sont déposées au service de publicité foncière, sauf dans l'hypothèse où le comptable public responsable du service chargé de la publicité foncière opposerait un refus de dépôt ou un rejet de la formalité conformément aux cas prévus par les textes applicables en matière de publicité foncière.

L'acte de partage publié conformément aux dispositions du dernier alinéa de l'article 29 du décret n° 55-22 du 4 janvier 1955 portant réforme de la publicité foncière tient lieu d'attestation notariée au sens de l'article 641 bis du CGI.

L'inscription du droit de propriété du défunt au livre foncier des départements du Haut-Rhin, du Bas-Rhin et de la Moselle, ou au livre foncier de Mayotte vaut, dans ces départements, publication des attestations notariées mentionnées au 3° de l'article 28 du décret n° 55-22 du 4 janvier 1955 portant réforme de la publicité foncière au sens de l'article 641 bis du CGI.

224

L'article 29 du décret n° 55-22 du 4 janvier 1955 portant réforme de la publicité foncière et le 3° de l'article 28 du décret n° 55-22 du 4 janvier 1955 portant réforme de la publicité foncière prescrivent la publication par voie d'attestation de toute transmission ou constitution de droits réels immobiliers.

Ainsi, les attestations notariées visées au II-H § 222 doivent notamment comporter:

- les désignations cadastrales des immeubles ou droits réels immobiliers ;

- les identifications du défunt et de ses héritiers ou de ses légataires ;

- l'effet relatif visé à l'article 3 du décret n° 55-22 du 4 janvier 1955 portant réforme de la publicité foncière, c'est-à-dire l'origine de la propriété : la règle de l'effet relatif consiste à établir un lien à travers la chaîne de publications entre les formalités successives.

226

A défaut de publication dans le délai de vingt-quatre mois de l’attestation notariée relative à un ou plusieurs des biens pour lesquels le droit de propriété du défunt n'avait pas été constaté avant son décès, les délais de droit commun prévus à l'article 641 du CGI s’appliquent à la déclaration de succession. Le retard dans la souscription de la déclaration de succession qui en résulte est sanctionné dans les conditions prévues au II-H-2 § 228.

2. Articulation des conséquences attachées au non-respect des conditions prévues à l'article 641 bis avec les dispositions prévues à l'article 797 du CGI et à l'article 1135 bis du CGI

228

Dans le cas d’une succession ouverte à compter du 30 décembre 2013 portant transmission d’immeubles ou de droits immobiliers pour lesquels le droit de propriété du défunt n'a pas été constaté antérieurement à son décès par un acte régulièrement transcrit ou publié, le report du délai pour déposer la déclaration de succession ainsi que d'une part, le cas échéant, l’exonération de droits de mutation par décès prévu par l'article 797 du CGI concernant les immeubles non bâtis ou droits immobiliers portant sur de tels immeubles indivis au sein d'une parcelle cadastrale et d’autre part, le cas échéant également, l'exonération de droits de mutation par décès à concurrence de la moitié de la valeur des immeubles et droits immobiliers situés en Corse (autres que ceux acquis à titre onéreux à compter du 23 janvier 2002) prévu par l'article 1135 bis du CGI dans le cadre du régime applicable "sous condition de publication" (BOI-ENR-DMTG-10-20-30-120 au II-B § 90 et suiv.) sont subordonnés à la condition commune que les attestations notariées après décès prévues au 3° de l’article 28 du décret n° 55-22 du 4 janvier 1955 portant réforme de la publicité foncière relatives aux biens concernés soient publiées dans les vingt-quatre mois du décès.

A défaut, les héritiers, donataires ou légataires ou leurs ayants cause sont redevables :

- dans les conditions de droit commun, des droits de succession sur tous les biens, et notamment sur les immeubles ou droits immobiliers en cause.

Remarque : Les droits de mutation par décès intéressant les immeubles et droits immobiliers sis en Corse (autres que ceux acquis à titre onéreux à compter du 23 janvier 2002) qui respectent les conditions de l’exonération partielle prévue à l'article 1135 bis du CGI, c’est-à-dire ceux dont le droit de propriété du défunt a été publié avant son décès ou pour lesquels une attestation notariée a été publiée dans les deux ans du décès, sont exigibles à concurrence de la moitié de la valeur desdits biens. Par ailleurs, les droits intéressant les immeubles non bâtis ou droits immobiliers portant sur de tels immeubles indivis au sein d'une parcelle cadastrale pour lesquels une attestation notariée a été publiée dans les deux ans du décès et ceux intéressant les autres biens pouvant bénéficier d’une exonération en vertu d’une autre disposition, ne sont pas exigibles ;

- de l’intérêt de retard assis sur le montant des droits dus. Ce droit est décompté à compter du premier jour du septième mois suivant le décès ;

- de la majoration prévue à l’article 1728 du CGI applicable à partir du premier jour du septième mois suivant celui de l’expiration du délai de 6 mois prévu à l’article 641 du CGI.

Remarque 1 : Pour le calcul de l‘intérêt de retard et de la majoration de 10 %, il sera tenu compte de la date de versement spontané des acomptes.

Remarque 2 : Compte tenu du délai imparti pour publier les attestations notariées après décès, la mise en demeure d’avoir à déposer la déclaration de succession est valablement adressée dès l’expiration du délai de vingt-quatre mois à compter du décès ;

- du droit supplémentaire de 1 % prévu au II de l'article 1840 G ter du CGI assis sur la valeur vénale des immeubles ou des droits immobiliers sis en Corse pour lesquelles l'attestation de propriété fait défaut ou est tardive.

Remarque : Les anciennes dispositions de l'article 1840 G undecies du CGI (version abrogée au 1er janvier 2006) ont été transférées au II de l'article 1840 G ter du CGI par l'article 20 de l'ordonnance n° 2005-1512 du 7 décembre 2005.

Toutefois, si la mutation a été déclarée dans les vingt-quatre mois du décès, la majoration prévue à l'article 1728 du CGI est calculée sur la fraction des droits de succession intéressant les biens autres que les immeubles ou droits immobiliers sis en Corse sur lesquels le droit supplémentaire de 1 %, prévu au II de l'article 1840 G ter du CGI est assis. Pour la détermination de cette fraction, il y a lieu de comprendre ces autres biens dans les tranches du barème soumises aux taux les moins élevés.

En revanche, si la mutation n’a pas été déclarée dans les vingt-quatre mois du décès, la majoration est calculée sur l’ensemble des droits de succession exigibles.

Par ailleurs, des remises ou modérations gracieuses pourront être accordées en raison des circonstances particulières. Ainsi par exemple, le service pourra, dans la limite de sa compétence (seuil de compétence prévu à l'article R*. 247-4 du LPF), s’abstenir de notifier tout ou partie des majorations et intérêts de retard notamment lorsque les conditions suivantes sont cumulativement réunies :

- la déclaration de succession a été déposée avant l’expiration du délai de vingt-quatre mois suivant le décès ;

- les redevables ont liquidé spontanément les droits de succession exigibles à raison de ces immeubles ou droits immobiliers, et ont fourni à l’administration les éléments de fait et de droit lui permettant d’apprécier que le retard de publication résulte de circonstances indépendantes de leur volonté ;

- l’attestation notariée après décès concernant les immeubles ou les droits immobiliers dont le droit de propriété n’était pas publiée au moment du décès est publiée après l’expiration du délai de vingt-quatre mois suivant le décès, mais sans que ce délai supplémentaire ne puisse excéder vingt-quatre mois.

En tout état de cause, aucune remise des majorations et pénalités ne sera accordée lorsque les droits de mutation par décès de l’immeuble ou des droits immobiliers sont dus à la suite d’un redressement fondé sur le défaut de déclaration dudit immeuble ou desdits droits immobiliers.

III. Défaut de dépôt de la déclaration dans les délais prescrits

230

Sauf régularisation de leur situation dans les quatre-vingt-dix jours de la notification d'une mise en demeure, les personnes qui n'ont pas présenté à la formalité, dans le délai légal, une déclaration de succession régulière sont taxées d'office (LPF, art. L. 66, 4°). La circonstance qu'elles aient procédé, fût-ce dans le délai imparti par la loi, à des versements d'acomptes sur l'impôt dont elles sont redevables est, à cet égard, sans incidence.

Par défaut de présentation d'une déclaration de succession, il faut entendre :

- l'absence de déclaration principale ;

- l'absence de déclaration complémentaire lorsqu'une telle déclaration doit constater la rentrée de biens dans l'hérédité (cf. II-C § 110) ;

- la présentation d'une déclaration irrégulière ou incomplète. Les irrégularités dont il s'agit sont d'ailleurs des causes de refus de la formalité.

En ce qui concerne le déroulement de la procédure, la détermination de la base d'imposition, les conséquences et les suites de la taxation d'office, il convient de se reporter au BOI-CF-IOR-50.