IS - Réductions et crédits d'impôt - Crédit d'impôt pour dépenses de production de films et œuvres audiovisuelles étrangers

I. Champ d'application

A. Entreprises concernées

1

Le crédit d'impôt pour dépenses de production exécutive d'œuvres cinématographiques et audiovisuelles prévu par l'article 220 quaterdecies du code général des impôts (CGI) est institué en faveur des entreprises de production cinématographique et des entreprises de production audiovisuelle qui assument les fonctions d'entreprises de production exécutive, qui sont soumises à l'impôt sur les sociétés et qui respectent la législation sociale en vigueur.

1. Entreprises de production exécutive

10

L’entreprise de production exécutive est celle chargée, en application d’un contrat conclu avec une entreprise de production dont le siège est situé hors de France, d’une part, de réunir les moyens techniques et artistiques en vue de la réalisation de l'œuvre cinématographique ou audiovisuelle concernée, d’autre part, d’assurer la gestion des opérations matérielles de fabrication de cette œuvre et de veiller à leur bonne exécution. Sont notamment considérées comme entreprises de production exécutive celles chargées de la préparation de l'œuvre, de l’engagement des artistes et techniciens, de la tenue de la comptabilité, de la surveillance du tournage, du contrôle de l’exécution du plan de travail et du respect du devis. Ces opérations sont exécutées en contrepartie d’une rémunération versée par le producteur dont le siège est situé hors de France qui a pris l’initiative de la réalisation de l'œuvre, en conserve la maîtrise et en assume la responsabilité.

2. Entreprises soumises à l'impôt sur les sociétés

20

Seules les entreprises soumises à l’impôt sur les sociétés, de plein droit ou sur option, peuvent bénéficier du crédit d’impôt.

30

Par dérogation, les entreprises exonérées temporairement ou partiellement d’impôt sur les sociétés sur le fondement notamment de l'article 44 sexies du CGI, de l'article 44 sexies A du CGI, de l'article 44 septies du CGI, de l'article 44 octies A du CGI et de l'article 44 duodecies du CGI à l'article 44 septdecies du CGI peuvent bénéficier du crédit d’impôt.

3. Entreprises respectant la législation sociale

40

Le bénéfice du crédit d'impôt est subordonné au respect par les entreprises de production exécutive de la législation sociale. Il ne peut notamment être accordé aux entreprises de production qui ont recours à des contrats de travail mentionnés au 3° de l'article L. 1242-2 du code du travail afin de pourvoir des emplois qui ne sont pas directement liés à la production d'une œuvre déterminée. Le 3° de l'article L. 1242-2 du code du travail dispose que le contrat de travail peut être conclu pour une durée déterminée dans le cas d'emplois à caractère saisonnier ou pour lesquels dans certains secteurs d'activité, définis par décret ou par voie de convention ou d'accord collectif étendu, il est d'usage constant de ne pas recourir au contrat de travail à durée indéterminée en raison de la nature de l'activité exercée et du caractère par nature temporaire de ces emplois. Les entreprises de production exécutive ne doivent donc pas avoir recours à des contrats à durée déterminée pour pourvoir des postes ayant un caractère permanent.

B. Agrément des œuvres éligibles

50

Les œuvres cinématographiques et audiovisuelles éligibles au crédit d’impôt doivent être produites par des entreprises de production établies hors de France, satisfaire à certaines conditions quant à leur contenu, coût et mode de financement et enfin faire l’objet d’un agrément par le Centre national du cinéma et de l’image animée (CNC).

1. Caractéristiques des œuvres éligibles

a. Œuvres produites par des entreprises de production établies hors de France

60

L’entreprise de production qui détient la maîtrise de l'œuvre et en assure la responsabilité doit être établie hors de France.

Le contrat auquel est liée l’entreprise de production exécutive qui est susceptible de bénéficier du crédit d’impôt doit donc être conclu avec une entreprise dont le siège est situé hors de France.

b. Contenu et mode de financement des œuvres éligibles

1° Contenu des œuvres éligibles

70

Les œuvres éligibles au crédit d’impôt sont des œuvres de fiction (cinéma ou télévision) et d’animation qui doivent comporter, dans leur contenu dramatique, des éléments rattachés à la culture, au patrimoine ou au territoire français.

Le respect de cette condition est vérifié au moyen de deux barèmes de points, l’un pour les œuvres de fiction et l’autre pour les œuvres d’animation (code du cinéma et de l'image animée, art. D. 331-40 à code du cinéma et de l'image animée, art. D. 331-51).

Les œuvres cinématographiques ou audiovisuelles à caractère pornographique, d’incitation à la violence ou utilisables à des fins de publicité n’ouvrent pas droit au crédit d’impôt.

2° Mode de financement et coût des œuvres éligibles

80

Les œuvres éligibles ne doivent pas faire l’objet d’aides financières prévues aux a et b du 2° de l’article L. 111-2 du code du cinéma et de l’image animée.

En conséquence, une œuvre cinématographique ou audiovisuelle ne peut à la fois être éligible au crédit d’impôt prévu à l’article 220 quaterdecies du CGI et au crédit d’impôt prévu à l’article 220 sexies du CGI (crédit d’impôt pour dépenses de production déléguée d'œuvres cinématographiques ou audiovisuelles prévu au b du 1 du II de l'article 220 sexies du CGI), puisque le bénéfice de ce dernier est subordonné au soutien financier précité.

90

Par ailleurs, seules sont éligibles au crédit d’impôt, les œuvres pour lesquelles le montant des dépenses éligibles est supérieur ou égal à 250 000 euros ou, lorsque le budget de production de l’œuvre est inférieur à 500 000 euros, d'un montant correspondant au moins à 50 % de ce budget.

Remarque : La communication cinéma de la Commission européenne prévoit que l’État membre peut exiger qu'une part minimale de l'activité de production soit effectuée sur son territoire pour que les projets puissent bénéficier d'une aide. Ce niveau exigé ne peut toutefois dépasser 50 % du budget total de production (critère de territorialisation des dépenses).

S’agissant des œuvres de fiction, elles doivent, en outre, faire l’objet d’au moins cinq jours de tournage en France.

2. Agrément provisoire et agrément définitif

100

Le CNC délivre aux entreprises de production exécutive qui souhaitent bénéficier du crédit d'impôt, deux agréments :

- un agrément délivré à titre provisoire (CGI, art. 220 quaterdecies) attestant qu'à ce stade l'œuvre remplira les conditions lui permettant de bénéficier du crédit d'impôt, c'est-à-dire obtiendra le nombre minimum de points exigé sur le barème (sous réserve que les conditions de réalisation de l'œuvre ne soient pas substantiellement modifiées au cours du tournage, pour les œuvres de fiction, ou lors des travaux de fabrication des images pour les œuvres d’animation) ;

- un agrément à titre définitif (CGI, art. 220 Z bis) attestant que l'œuvre achevée a effectivement satisfait aux conditions d’éligibilité au crédit d’impôt.

Les modalités de demande et de délivrance des agréments sont prévues par les dispositions codifiées de l'article D. 331-57 du code du cinéma et de l'image animée à l'article D. 331-62 du code du cinéma et de l'image animée.

110

L’agrément définitif doit être délivré par le président du CNC dans un délai maximum de vingt-quatre mois à compter des derniers travaux exécutés en France. Si cet agrément n’est pas délivré dans ce délai, le crédit d’impôt accordé doit être reversé (III-C § 370).

C. Dépenses éligibles

1. Conditions de territorialité

120

Les dépenses éligibles doivent correspondre à des opérations ou prestations effectuées en France en vue de la réalisation d'œuvres cinématographiques ou audiovisuelles.

2. Date de prise en compte des dépenses

130

Seules les dépenses engagées à compter de la réception par le président du CNC de la demande d’agrément provisoire sont éligibles au crédit d’impôt.

Toutefois, par mesure de tolérance, sont admises les dépenses se rapportant à l’acquisition des droits d’auteur exposées au cours de l’exercice fiscal durant lequel a été reçue la demande d’agrément provisoire.

3. Salaires et rémunérations éligibles

140

Les salaires et rémunérations éligibles au crédit d’impôt sont :

- les rémunérations versées aux auteurs énumérés à l’article L. 113-7 du code de la propriété intellectuelle (CPI), ainsi que les charges sociales afférentes (CGI, art. 220 quaterdecies, III-1-a) ;

- les rémunérations versées aux artistes-interprètes mentionnés à l’article L. 212-4 du CPI et aux artistes de complément, par référence pour chacun d’eux à la rémunération minimale prévue par les conventions et accords collectifs conclus entre les organisations de salariés et d’employeurs de la profession, ainsi que les charges sociales afférentes (CGI, art. 220 quaterdecies, III-1-b) ;

- les salaires versés aux personnels de la réalisation et de la production ainsi que les charges sociales afférentes (CGI, art. 220 quaterdecies, III-1-c).

Lorsque ces personnels sont employés à titre permanent, seuls sont éligibles au crédit d’impôt les salaires et charges sociales qui correspondent à la période pendant laquelle ces personnels ont été effectivement employés à la réalisation de l'œuvre éligible au crédit d’impôt.

Il est précisé que seules les charges sociales correspondant à des cotisations sociales obligatoires sont éligibles au crédit d’impôt.

Par ailleurs, le montant cumulé des rémunérations versées aux auteurs et des salaires versés au réalisateur en qualité de technicien est retenu par personne physique, dans la limite d'un montant cumulé calculé comme suit :

- 15 % de la part du coût de production de l'œuvre inférieure à 4 000 000 € ;

- 8 % de la part du coût de production de l'œuvre supérieure ou égale à 4 000 000 € et inférieure ou égale à 7 000 000 € ;

- 5 % de la part du coût de production de l'œuvre supérieure ou égale à 7 000 000 € et inférieure à 10 000 000 €.

Remarque : Conformément à l'article 138 de la loi n° 2019-1479 du 29 décembre 2019 de finances pour 2020, le plafonnement du montant cumulé des rémunérations versées aux auteurs et des salaires versés au réalisateur en qualité de technicien s'applique aux crédits d'impôt calculés au titre des exercices ouverts à compter du 1er janvier 2020.

4. Condition de nationalité des bénéficiaires des salaires et rémunérations

150

Les rémunérations et salaires versés au profit des auteurs, artistes-interprètes et personnels de la réalisation et de la production ne sont éligibles au crédit d’impôt que si ces personnes satisfont à l’une des conditions de nationalité ou de résidence suivante :

- être de nationalité française ;

- être ressortissant d’un État membre de l'Union européenne ;

- être ressortissant d’un État partie à l’accord sur l’Espace économique européen ;

- être ressortissant d’un État partie à la convention européenne sur la coproduction cinématographique (convention européenne sur la coproduction cinématographique du 2 octobre 1992 [décret n° 2002-119 du 24 janvier 2002 portant publication de la Convention européenne sur la coproduction cinématographique]) ;

- être ressortissant d’un État tiers européen avec lequel l'Union européenne a conclu des accords ayant trait au secteur audiovisuel ;

- être résident en France quelle que soit la nationalité.

5. Prestataires de la création cinématographique ou audiovisuelle

160

Les dépenses liées au recours aux industries techniques et autres prestataires de la création cinématographique ou audiovisuelle sont éligibles au crédit d’impôt. Les modalités de prise en compte de ces dépenses sont fixées à l’article 46 quater-0 ZY ter de l’annexe III au CGI. Seules sont éligibles au crédit d’impôt les dépenses de prestations techniques et des autres prestataires de la création acquittées par le producteur exécutif français auprès d'opérateurs établis en France, notamment les dépenses relatives à la location de biens meubles corporels (ex : matériel de tournage pour les besoins du tournage en France).

Néanmoins, les dépenses de prestations techniques et des autres prestataires de la création acquittées auprès d'opérateurs établis en France pour une partie résiduelle du tournage effectuée à l'étranger pour des raisons artistiques tenant au scénario sont éligibles.

Enfin, au sens du a) du 4 de l’article 46 quater-0 ZY ter de l’annexe III au CGI, on entend par « lieux d’habitation » les lieux de vie tels que des maisons ou appartements appartenant à des particuliers, à l’exclusion des immeubles protégés au titre de la législation sur les monuments historiques.

6. Dépenses de transport, de restauration et d'hébergement

170

Les dépenses de transport, de restauration et d'hébergement occasionnées par la production de l'œuvre sur le territoire français sont éligibles au crédit d’impôt, à la condition qu’elles soient strictement nécessaires aux besoins de la production de l'œuvre (CGI, ann. III, art. 46 quater-0 ZY ter, 5).

Toutefois, il est rappelé que ces prestations ne sont éligibles au crédit d’impôt que dans la mesure où elles sont exécutées en France. Une prestation de transport de personnes, de biens et de matériels artistiques et techniques ne sera donc éligible au crédit d’impôt que lorsque ces dépenses sont acquittées auprès d’opérateurs établis en France, et lorsqu’elles sont directement liées à la réalisation de l'œuvre cinématographique ou audiovisuelle effectuée en France.

Les dépenses d'hébergement sont comprises dans l'assiette du crédit d'impôt dans la limite de 270 euros par nuitée dans la ville de Paris et les départements des Hauts-de-Seine, de Seine-Saint-Denis et du Val-de-Marne, et de 200 euros dans les autres départements.

Les dépenses de transport sont comprises dans l'assiette du crédit d'impôt dans la limite de 200 euros par trajet et par personne en France métropolitaine et de 500 euros par trajet et par personne entre la France métropolitaine et les départements et autres collectivités d'outre-mer ou entre la France et le pays dont sont ressortissants les membres des équipes artistiques et techniques.

Les dépenses de restauration sont comprises dans l'assiette du crédit d'impôt dans la limite de 30 euros par repas et par personne.

Remarque : Le plafonnement des dépenses de transport et de restauration s'applique aux dépenses engagées à compter du 1er janvier 2021.

II. Calcul du crédit d'impôt

A. Période de calcul

180

Le crédit d’impôt est calculé par exercice, quelle que soit la date de clôture de cet exercice.

B. Taux

190

Le taux du crédit d’impôt est fixé à 30 % des dépenses éligibles.

Il est porté à 40 % en ce qui concerne les œuvres cinématographiques ou audiovisuelles de fiction dans lesquelles au moins 15 % des plans, soit en moyenne un plan et demi par minute, font l'objet d'un traitement numérique permettant d'ajouter des personnages, des éléments de décor ou des objets participant à l'action ou de modifier le rendu de la scène ou le point de vue de la caméra, à la condition que, au sein du budget de production de l'œuvre, le montant total des dépenses éligibles afférentes aux travaux de traitement numérique des plans soit supérieur à 2 M€.

Pour la détermination du seuil de 2 M€, les dépenses éligibles afférentes aux travaux de traitement numérique des plans engagées au cours des différentes phases de la production de l’œuvre s’entendent notamment des dépenses suivantes, que les travaux soient ou non confiés à un prestataire spécialisé :

- rémunérations et leurs accessoires versés aux techniciens, ouvriers ou collaborateurs de la production chargés de la préparation et de la réalisation des effets visuels numériques, ainsi que les charges sociales y afférentes lorsqu’elles correspondent à des cotisations obligatoires, au prorata du temps passé à la réalisation de l’œuvre éligible au crédit d’impôt ;

- dépenses de matériels techniques et logiciels informatiques nécessaires à la mise en place et à la réalisation des effets visuels numériques ;

- dépenses de conception de décors et accessoires strictement nécessaires à la préparation et à la réalisation des effets visuels numériques ;

- dépenses de conception des costumes et maquillages strictement nécessaires à la préparation et à la réalisation des effets visuels numériques.

Remarque : Conformément à l'article 131 de la loi n° 2019-1479 du 29 décembre 2019 de finances pour 2020, le taux de 40 % s'applique aux dépenses engagées au titre des exercices clos à compter du 31 décembre 2020.

C. Plafonnements applicables

200

Le crédit d’impôt fait l’objet de trois plafonnements :

- un plafonnement de la base de calcul en fonction du budget de production de l'œuvre ;

- un plafonnement du montant du crédit d’impôt ;

- un plafonnement global en fonction du budget de production.

1. Plafonnement de la base de calcul du crédit d'impôt

210

L’assiette des dépenses éligibles est plafonnée à 80 % du budget de production de l'œuvre. Le respect de ce plafond s’apprécie sur toute la période au cours de laquelle des dépenses relatives à l'œuvre sont engagées et quel que soit le nombre d’exercices clos pendant cette période.

Le budget de production correspond à toutes les dépenses engagées par l’entreprise de production dont le siège est situé hors de France, pour la production de l'œuvre cinématographique ou audiovisuelle et se matérialise, au stade de l'agrément définitif, par un document comptable indiquant le coût définitif de l'œuvre cinématographique ou audiovisuelle.

220

Exemple de plafonnement de la base de calcul du crédit d'impôt : Soit une entreprise de production exécutive qui engage des dépenses éligibles au crédit d’impôt pour une œuvre dont le budget de production est de 20 M€. Au titre des exercices N à N+2, il s'en suit les dépenses éligibles après plafonnement :

|

N |

N + 1 |

N + 2 |

|

|---|---|---|---|

|

Montant des dépenses engagées |

10 M€ |

8 M€ |

2 M€ |

|

Montant cumulé des dépenses |

10 M€ |

18 M€ |

20 M€ |

|

Pourcentage des dépenses dans le budget |

50 % |

90 % ([10 + 8] / 20) |

100 % ([10 + 8 + 2] / 20) |

|

Montant des dépenses éligibles après plafonnement |

10 M€ |

6 M€ |

0 M € |

2. Plafonnement du montant du crédit d'impôt

230

La somme des crédits d’impôt calculés au titre d’une même œuvre est plafonnée à 30 M€ par œuvre.

Aussi, en cas de dépassement, le dernier crédit d'impôt accordé doit être réduit à due concurrence afin de respecter le plafond de 30 M€.

240

Exemple de plafonnement du crédit d'impôt : Soit une entreprise de production exécutive qui engage des dépenses éligibles au crédit d’impôt. Au titre des exercices N à N+2, elle bénéficie pour une même œuvre des crédits d’impôt suivants :

|

N |

N + 1 |

N + 2 |

|

|---|---|---|---|

|

Crédit d'impôt avant plafonnement |

5 M€ |

15 M€ |

15 M€ |

|

Somme des crédits d'impôt |

5 M€ |

20 M€ |

35 M€ |

|

Crédit d'impôt après plafonnement |

5 M€ |

15 M€ |

10 M€ |

3. Plafonnement global des aides publiques

250

Les crédits d’impôt obtenus pour la production d’une même œuvre cinématographique ou audiovisuelle ne doivent pas avoir pour effet de porter à plus de 50 % du budget de production de l'œuvre le montant total des aides publiques accordées.

260

Exemple récapitulatif des dépenses éligibles après plafonnement : Soit une entreprise de production exécutive qui engage des dépenses éligibles au crédit d'impôt. Par hypothèse, le taux de crédit d'impôt qui lui est applicable est égal à 30 %. Le budget de production de l'œuvre est de 30 M€. Dans l'hypothèse où l'entreprise ne perçoit aucune autre aide publique, les règles de plafonnement sont les suivantes :

|

Montant global des dépenses éligibles |

24 M€ (soit 30 M € x 80 %) |

|---|---|

|

Montant maximal du crédit d'impôt |

7,2 M€ (24 M€ x 30 %) |

|

Plafonnement du crédit d'impôt |

30 M€ (non atteint) |

|

Plafonnement global des aides publiques |

15 M€ (non atteint) |

D. Subventions publiques

1. Exclusion des subventions publiques

270

Les subventions publiques (État, collectivités, établissements publics, etc.) reçues par les entreprises de production exécutive à raison des opérations ouvrant droit au crédit d’impôt sont déduites des bases de calcul de ce crédit, qu’elles soient définitivement acquises par elles ou remboursables.

Les subventions publiques doivent être déduites des bases de calcul du crédit d’impôt de l’exercice au cours duquel elles sont reçues, quel que soit le régime fiscal applicable à ces subventions (imposition de droit commun, imposition échelonnée, exonération).

2. Articulation avec les règles de plafonnement

280

Pour le calcul du crédit d’impôt, les subventions publiques sont déduites de la base de calcul du crédit d’impôt avant application de la règle de plafonnement des dépenses éligibles.

290

Exemple :

Soit une entreprise de production exécutive qui engage des dépenses éligibles au crédit d’impôt pour une œuvre dont le budget de production est de 30 M€. Elle reçoit une subvention d’une collectivité territoriale de 4 M€.

Conformément aux dispositions de l’article 220 quaterdecies du CGI, le montant des dépenses éligibles est plafonné à 80 % du budget de production de l'œuvre.

Dans ces conditions, le montant des dépenses éligibles au crédit d’impôt est plafonné à : 20,8 M€ (80 % x [30 - 4]).

300

En outre, ces subventions sont retenues pour la détermination du plafond global d’aides publiques de 50 % du budget de production d’une même œuvre.

310

Exemple d'application des règles de plafonnement : Soit une entreprise de production exécutive qui engage des dépenses éligibles au crédit d’impôt pour une œuvre dont le budget de production est de 30 M€. Par hypothèse, le taux du crédit d'impôt qui lui est applicable est égal à 30 %. Elle reçoit une subvention d’une collectivité territoriale de 4 M€.

|

Montant maximal des dépenses éligibles |

20,8 M€ (80 % x [30 - 4]) |

|---|---|

|

Montant maximal du crédit d'impôt |

6,24 M€ (20,8 x 30 %) |

|

Montant total maximal des aides publiques |

10,24 M€ (6,24 + 4) |

|

Plafonnement du crédit d'impôt |

30 M€ (non atteint) |

|

Plafonnement global des aides |

15 M€ (non atteint) |

III. Utilisation et déclaration du crédit d'impôt

A. Imputation sur l'impôt sur les sociétés

320

Conformément aux dispositions de l’article 220 Z bis du CGI, le crédit d'impôt est imputé en totalité sur l'impôt sur les sociétés dû par l'entreprise de production exécutive au titre de l'exercice au cours duquel les dépenses ont été exposées.

Si le montant du crédit d'impôt excède l'impôt dû au titre dudit exercice, l'excédent est restitué.

B. Utilisation de la créance

1. Cession de la créance

330

L'excédent du crédit d'impôt sur l’impôt constitue, au profit de l'entreprise de production exécutive, une créance sur l'État d'un égal montant.

Cette créance est inaliénable et incessible, sauf dans les conditions prévues de l'article L. 313-23 du code monétaire et financier (CoMoFi) à l'article L. 313-35 du CoMoFi (cession « Dailly »).

Aussi, lorsque l'agrément à titre provisoire a été délivré par le CNC, l'entreprise de production exécutive est considérée comme étant titulaire d'une créance résultant d'un acte à intervenir au sens de l'article L. 313-23 du CoMoFi. Le montant de cette créance est égal à l'excédent de crédit d'impôt qui n'a pu être imputé sur l'impôt sur les sociétés dû par l'entreprise de production au titre de l'exercice au cours duquel les dépenses éligibles ont été exposées.

L'entreprise de production peut donc librement céder cette créance dans le cadre des dispositions précitées du CoMoFi à un établissement de crédit.

L'établissement de crédit notifie cette cession par lettre recommandée avec accusé de réception au service des impôts des entreprises (SIE) auprès duquel l'entreprise de production acquitte son impôt sur les sociétés.

Le montant et l'exigibilité de la créance sont déterminés après constatation de l'excédent sur l’impôt dû, l'excédent étant alors versé directement entre les mains de l'établissement de crédit cessionnaire.

2. Restitution de la créance

340

L'excédent de crédit d'impôt ne pouvant être imputé par l'entreprise de production sur l'impôt sur les sociétés dû au titre de l'exercice au cours duquel les dépenses ouvrant droit au crédit d'impôt ont été exposées est restitué à cette dernière. La créance est donc remboursée à concurrence du montant non employé en règlement de l'impôt sur les sociétés.

Lorsque l'entreprise de production qui bénéficie du crédit d'impôt fait l'objet d'une liquidation ou d'une radiation du registre du commerce et des sociétés antérieurement à la date de remboursement de ce crédit d'impôt, celui-ci devient alors une créance indivise des anciens associés qui, soit demandent au tribunal de désigner un administrateur ad hoc, soit désignent l'un d'entre eux, ou encore l'ancien liquidateur en cas de liquidation, pour percevoir la créance (sous réserve que l'œuvre ait obtenu l'agrément à titre définitif).

La demande de remboursement doit être effectuée auprès du comptable de la direction générale des finances publiques (DGFiP). Elle résulte du dépôt de la déclaration des réductions et crédits d'impôt n° 2069-RCI-SD (CERFA n° 15252) et du formulaire de demande de remboursement de crédits d'impôt n° 2573-SD (CERFA n° 12486), disponibles en ligne sur le site www.impots.gouv.fr.

Cette créance peut être utilisée par l'entreprise pour régler une échéance future fiscale (BOI-REC-PRO-10-20-30).

3. Transfert de la créance

350

En cas d’opération de fusion, scission ou d’apport partiel d’actif en cours de réalisation d’une œuvre cinématographique ou audiovisuelle, le bénéfice du crédit d’impôt afférent à l'œuvre concernée est transféré à la société absorbante ou bénéficiaire des apports dès lors que cette dernière assume, à la suite de cette opération, les fonctions d’entreprise de production exécutive et engage les dépenses éligibles au crédit d’impôt dans les conditions définies à l’article 220 quaterdecies du CGI.

Le transfert du bénéfice du crédit d’impôt résulte de la transmission des droits et obligations de la société absorbée ou apporteuse à la société absorbante ou bénéficiaire et n’est donc pas subordonné à la condition que l’opération de fusion ou assimilée soit placée sous le régime spécial prévu à l'article 210 A du CGI et à l'article 210 B du CGI.

Il convient de prendre en compte, le cas échéant, la date d’effet rétroactif pour la détermination du crédit d’impôt au niveau de chacune des sociétés.

Il est rappelé que les règles de plafonnement du crédit d’impôt (II-C § 200 et suiv.) s’appliquent à l'œuvre cinématographique ou audiovisuelle. Par conséquent, pour l’application de ces règles en cas de restructuration d’entreprises, seront prises en compte les dépenses de toutes les entreprises ayant participé à la même œuvre.

360

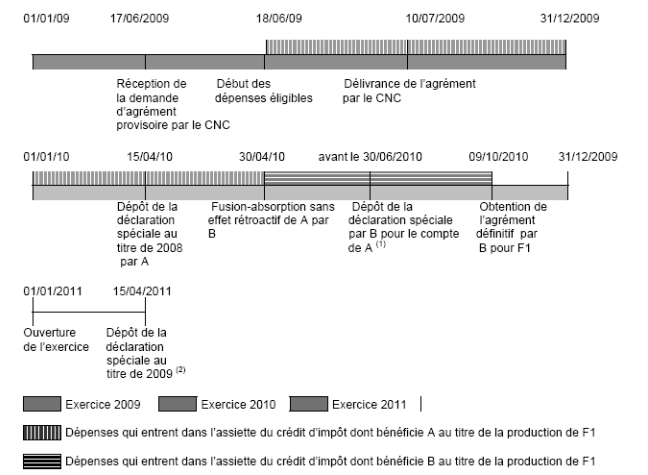

Exemple : Soit l’entreprise de production exécutive A, dont les exercices coïncident avec l’année civile, qui produit un film F1. Le CNC reçoit la demande d’agrément provisoire pour ce film le 17 juin 2009, l’entreprise A engage des dépenses éligibles pour ce film à compter du 18 juin 2009 et le film obtient l’agrément provisoire du CNC le 10 juillet 2009.

Au titre de l’exercice 2009, l’entreprise A bénéficie d’un crédit d’impôt d’un montant de 400 000 € au titre de la production du film F1. Elle impute une partie de ce crédit d’impôt sur l’impôt sur les sociétés dû au titre de l’exercice 2008 et elle obtient la restitution de l’excédent.

La production du film F1 se poursuit en 2010. Le 1er mai 2010, l’entreprise A est absorbée, sans effet rétroactif, par l’entreprise B, dont les exercices coïncident avec l’année civile. L’entreprise B décide de poursuivre la production du film F1 en assumant les fonctions d’entreprise de production exécutive. L’agrément définitif est obtenu le 9 octobre 2010.

L’entreprise A bénéficiera du crédit d’impôt au titre des dépenses engagées pour la production du film F1 entre le 1er janvier 2010 et le 30 avril 2010. L’entreprise B bénéficiera du crédit d’impôt au titre des dépenses engagées pour la production du film à compter du 1er mai 2010 et jusqu’à la fin des travaux de production.

A l’occasion des formalités relatives à la cessation de l’entreprise A, l’entreprise B, venant aux droits et obligations de cette dernière, déposera la déclaration spéciale de crédit d’impôt relative au film F1 pour la période comprise entre le 1er janvier 2010 et le 30 avril 2010. Le montant du crédit d’impôt correspondant pourra être imputé sur le solde d’impôt sur les sociétés dû par l’entreprise A. Le cas échéant, l’excédent de crédit d’impôt sera remboursé à l’entreprise B.

Il est rappelé que, conformément aux dispositions du 2 de l’article 221 du CGI et des 1 et 3 de l’article 201 du CGI, ces formalités doivent être effectuées dans les 60 jours qui suivent la première publication de la fusion dans un journal d’annonces légales.

L’entreprise B déposera par la suite la déclaration spéciale pour les dépenses engagées au titre de la production du film F1 pour la période du 1er mai 2009 au 31 décembre 2009 dans les conditions de droit commun.

(1) A l'occasion de la déclaration de cessation de l'entreprise A. Prise en compte des dépenses éligibles au crédit d'impôt engagées par l'entreprise A pour la production de F1 entre le 1er janvier 2009 et le 30 avril 2009.

(2) Prise en compte des dépenses éligibles au crédit d'impôt engagées entre le 1er mai 2009 et le 31 décembre 2009 par l'entreprise B pour la production de F1.

C. Reversement par l'entreprise du crédit d'impôt indûment perçu

370

Si l'œuvre cinématographique ou audiovisuelle n'obtient pas l'agrément définitif du CNC dans les vingt-quatre mois à compter de la date des derniers travaux exécutés en France, l'entreprise procède au reversement du crédit d'impôt dont elle a bénéficié. A cette fin, elle doit déposer auprès du comptable de la DGFiP le formulaire suivi des créances n° 2573-SD permettant à ce dernier d'identifier la nature et le millésime du crédit d'impôt concerné (cadre IV du formulaire).

Remarque : Lorsque l’œuvre cinématographique ou audiovisuelle se voit refuser l'agrément provisoire par le CNC, le crédit d'impôt doit être reversé dans la mesure où elle n'obtiendra pas l'agrément définitif.

D. Obligations déclaratives

380

La déclaration des réductions et crédits d'impôts n° 2069-RCI-SD doit être déposée dans les mêmes délais que la déclaration de résultat. Le formulaire n° 2069-RCI-SD peut être télétransmis au moyen de la procédure TDFC ou à partir de l’espace professionnel (BOI-BIC-DECLA-30-60). La fiche d’aide au calcul n° 2079-CINT-FC-SD (CERFA n° 15443), disponible en ligne sur le site www.impots.gouv.fr, facilite la détermination du montant du crédit d'impôt en faveur des entreprises de production exécutive dont bénéficie l'entreprise en application de l’article 220 quaterdecies du CGI. Cette fiche d'aide au calcul n'a pas à être déposée auprès de l'administration fiscale.

E. Cas du crédit d'impôt dans un groupe de sociétés

390

En application du z du 1 de l'article 223 O du CGI, la société mère d'un groupe fiscal formé en application des dispositions de l'article 223 A du CGI est substituée aux sociétés membres pour l'imputation sur le montant de l'impôt sur les sociétés du groupe des crédits d'impôt pour dépenses de production d'œuvres cinématographiques et audiovisuelles dégagés par chaque société du groupe en application de l'article 220 quaterdecies du CGI.

1. Détermination du crédit d'impôt groupe

400

Le crédit d'impôt calculé par une société membre du groupe est transféré à la société mère et pris en compte pour le calcul du crédit d'impôt du groupe. Les plafonds relatifs au crédit d’impôt (II-C § 200 et suiv.) s'appliquent au niveau de chaque œuvre produite par chaque société membre du groupe y compris la société mère.

La somme des crédits d'impôt des sociétés membres transférés à la société-mère, qui tiennent donc compte de ces plafonnements, n'est pas plafonnée.

2. Utilisation du crédit d'impôt groupe

410

L'excédent de crédit d'impôt du groupe qui n'est pas imputé sur l'impôt sur les sociétés du groupe constitue une créance sur le Trésor d'égal montant qui appartient à la société mère du groupe et lui reste acquise.

Elle peut donc en obtenir la restitution.

Par conséquent, en cas de sortie du groupe d'une ou plusieurs sociétés au titre desquelles un ou plusieurs crédits d'impôt ont été pris en compte pour le calcul du crédit d'impôt du groupe, aucune régularisation n'est à opérer au niveau du groupe.

3. Obligations déclaratives

420

S'agissant des sociétés relevant du régime des groupes de sociétés prévu à l'article 223 A et suivants du CGI, la société mère doit souscrire les déclarations des réductions et crédits d'impôt n° 2069-RCI-SD de chacune des sociétés membres du groupe, y compris sa propre déclaration déposée au titre de son activité, lors du dépôt de la déclaration relative au résultat d'ensemble du groupe. Le montant total du crédit d'impôt pour l'ensemble des sociétés membres du groupe doit être porté sur le relevé de solde n° 2572-SD (CERFA n°12404), disponible en ligne sur le site www.impots.gouv.fr, relatif au résultat d'ensemble du groupe.

Pour plus de précisions, il convient de se reporter au BOI-IS-GPE-70.