BA - Base d'imposition - Régimes réels d'imposition - Dispositions concernant les immobilisations

1

Des dispositions particulières régissent :

- les immeubles bâtis ou non bâtis appartenant à l'exploitant et utilisés pour les besoins de l'exploitation ;

- la maison d'habitation appartenant à l'exploitant ;

- les équidés et les bovidés utilisés comme animaux de trait ou affectés exclusivement à la reproduction ainsi que les chevaux de course, de concours ou de selle ;

- les améliorations du fonds résultant de pratiques culturales ;

- les droits au paiement de base (DPB).

10

Enfin, les immobilisations ont pu faire l'objet de la réévaluation légale prévue par l'article 238 bis l du code général des impôts (CGI) et l'article 238 bis J du CGI.

I. Immeubles bâtis et non bâtis

A. Principe

20

Les immeubles bâtis ou non bâtis utilisés pour les besoins de l'exploitation et appartenant à l'exploitant sont obligatoirement inscrits à l'actif du bilan (CGI, ann. III, art. 38 sexdecies D, I).

Cette disposition vise :

- les terres (cf. toutefois I-B § 80) ;

- les plantations ;

- les améliorations foncières temporaires : celles-ci s'entendent des travaux qui n'apportent qu'une amélioration provisoire du fonds : travaux de drainage, création de voies de dessertes sommaires ;

Remarque : Les dépenses occasionnées par les travaux de drainage ne sont pas admises en déduction des résultats de l'exercice au cours duquel elles ont été supportées. Elles peuvent faire l'objet d'amortissements échelonnés sur la durée normale d'utilisation. L'amortissement est effectivement comptabilisé lorsque l'exploitant est soumis à un régime réel d'imposition. En revanche, les frais d'entretien et de fonctionnement d'un réseau de drainage constituent des frais généraux immédiatement déductibles des résultats pour les exploitants soumis à un régime réel d'imposition. Ces frais ne sont donc pas immobilisés.

En ce sens : RM Patriat n° 26832, JO AN du 27 août 1990, p. 4064.

- les améliorations foncières permanentes (cf. toutefois I-B-6 § 160) : celles-ci s'entendent des travaux de défrichement, arasement des talus, comblement des mares, etc. Elles constituent un élément du prix de revient des sols ;

- les bâtiments d'exploitation, c'est-à-dire ceux qui bénéficient de l'exonération permanente de taxe foncière des propriétés bâties visée au 6° de l'article 1382 du CGI (granges, écuries, greniers, etc.) ;

- les locaux d'habitation où est logé le personnel salarié de l'entreprise.

30

En revanche, l'exploitant n'est pas tenu de comprendre dans son bilan les autres éléments de son actif. Tel est le cas, notamment des parts de coopératives agricoles ou de caisses de crédit agricole mutuel qu'il détient.

L'option constitue une décision de gestion qui, bien entendu, est opposable non seulement à l'administration mais à l'exploitant lui-même.

40

L'obligation prévue au I de l'article 38 sexdecies D de l'annexe III au CGI ne concerne que les terres et bâtiments affectés à l'exploitation. Si un exploitant donne en location une propriété rurale, l'inscription de cette propriété à l'actif reste facultative.

50

Lorsqu'un exploitant transfère un immeuble bâti ou non bâti de son patrimoine privé à l'actif de l'entreprise, ce bien doit être porté au bilan pour la valeur réelle qu'il comporte au jour de cette inscription.

L'administration se réserve toutefois la possibilité de remettre en cause l'évaluation retenue, en recourant à la procédure de l'abus de droit fiscal, s'il apparaît que l'opération n'a eu pour but que d'obtenir un allégement de la taxation de la plus-value attendue d'une cession de l'immeuble.

60

En cas de démembrement du droit de propriété, l'usufruitier, qui n'a pas la qualité de propriétaire, ne peut faire figurer à son bilan les terres et bâtiments sur lesquels porte son droit.

Au contraire, le nu-propriétaire est tenu à l'inscription des bâtiments et des terres. Elle doit être faite pour la valeur réelle de la nue-propriété à la date du démembrement.

Lorsqu'il a été fait application du mode de calcul prévu à l'article 669 du CGI pour la liquidation des droits de mutation dus sur l'acte constatant le démembrement de propriété, la valeur forfaitaire ainsi déterminée peut, à titre de règle pratique, être retenue.

La valeur d'inscription n'a pas lieu d'être modifiée au moment de la réunion de l'usufruit à la nue-propriété, dès lors que cette opération s'opère au profit du nu-propriétaire sans qu'il ait à fournir de contrepartie.

L'exploitant conserve néanmoins la faculté de constater en comptabilité l'accroissement d'actif résultant de l'extinction de l'usufruit. Mais cette opération, assimilable à une réévaluation, dégage un profit imposable dans les conditions de droit commun.

70

En ce qui concerne l'évaluation des immeubles bâtis et non bâtis, il convient se reporter au IV-A § 70 du BOI-BA-BASE-20-20-30-40 et au II-A § 110 du BOI-BA-BASE-20-30-10.

B. Dérogation : maintien des terres dans le patrimoine privé de l'exploitant

80

Bien que les terres appartenant à l'exploitant et utilisées pour les besoins de son exploitation doivent en principe être inscrites à l'actif du bilan, l'exploitant est autorisé, sous certaines conditions, à conserver ces biens dans son patrimoine privé (CGI, ann. III, art. 38 sexdecies D, I).

1. Bénéficiaires du droit d'option

90

Conformément au I de l'article 38 sexdecies D de l'annexe III au CGI, les exploitants imposés selon un régime réel d'imposition peuvent, sous certaines conditions, décider de maintenir leurs terres dans leur patrimoine privé.

L'exercice de cette faculté suppose que le patrimoine du contribuable soit, sur le plan fiscal, susceptible de division. L'option peut donc être exercée par les personnes physiques mais elle ne peut l'être par les personnes morales dont le patrimoine est nécessairement affecté dans son intégralité à la réalisation de l'objet social.

Cette faculté d'option concerne les propriétaires et nus-propriétaires de terres agricoles. Mais elle est sans objet pour les usufruitiers de ces biens, dès lors qu'ils ne peuvent pas faire figurer à leur bilan les terres sur lesquelles portent leurs droits (cf. I-A § 60).

100

Les exploitations familiales (c'est-à-dire l'ensemble des exploitations des conjoints et de leurs enfants mineurs) sont généralement considérées comme une exploitation unique compte tenu de l'étroite communauté d'intérêts qui existe entre les membres du foyer fiscal quel que soit le régime matrimonial des époux.

L'option doit donc porter notamment sur l'ensemble des terres dont l'un et l'autre conjoint ou leurs enfants mineurs sont propriétaires et qui sont utilisées pour les besoins de l'exploitation, sauf s'il existe un bail à ferme entre eux.

Remarque : Sur la notion d'exploitations familiales, il convient de se reporter au I-B-1 § 20 du BOI-BA-REG-10-30.

Pour l'application de ces dispositions, la notion d'« exploitant » s'applique donc indifféremment à « l'exploitant individuel » et à « l'exploitation familiale ».

2. Forme de l'option

110

Les exploitants qui optent pour le maintien des terres dans leur patrimoine privé doivent signifier leur choix à l'administration de manière expresse. L'option comme, le cas échéant, la renonciation doit être effectuée sur papier libre et jointe à la déclaration des résultats de l'exercice auquel elle s'applique.

120

Le seul fait pour un exploitant de s'abstenir de faire figurer les terres à son bilan ne peut en aucune façon être assimilé à l'exercice de l'option.

3. Délai de l'option

130

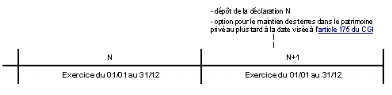

L'exploitant qui désire conserver ses terres dans son patrimoine privé doit exercer l'option dans le délai de dépôt de la déclaration des résultats de l'exercice auquel elle s'applique.

Exemple : Une option pour le maintien des terres dans le patrimoine privé de l'exploitant au titre d'un exercice clos en N doit être exercée au plus tard à la date limite visée à l'article 175 du CGI (date fixée par décret et au plus tard le deuxième jour ouvré suivant le 1er mai N+1, CGI, ann. IIII, art. 344 I-0 bis)

4. Durée et reconduction de l'option

140

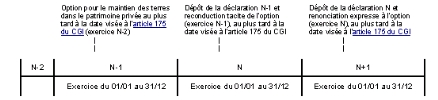

L'option exercée est valable pour l'exercice au titre duquel elle s'applique. Elle est reconduite tacitement pour une même période, sauf renonciation expresse de l'exploitant.

5. Renonciation

150

La renonciation à l'option doit être expresse et formulée dans les mêmes délais que celle-ci, c'est-à-dire dans le délai de dépôt de la déclaration des résultats de l'exercice auquel la renonciation s'applique.

La renonciation n'est pas définitive, l'exploitant pouvant toujours exercer une nouvelle option, toutes les conditions étant par ailleurs respectées.

Exemple : La renonciation à l'option pour le maintien des terres dans le patrimoine privé de l'exploitant au titre de l'exercice clos en N doit être exercée au plus tard à la date limite visée à l'article 175 du CGI (date fixée par décret et au plus tard le deuxième jour ouvré suivant le 1er mai N+1, CGI, ann. IIII, art. 344 I-0 bis).

6. Portée de l'option et de la renonciation

160

L'option pour le maintien des terres dans le patrimoine privé prend effet au premier jour de l'exercice et concerne obligatoirement et uniquement la totalité des terres utilisées pour les besoins de l'exploitation dont l'exploitant est propriétaire à la date de clôture de l'exercice à laquelle elle s'applique..

Ainsi, l'option concerne les terres acquises à titre gratuit ou à titre onéreux pendant la durée de cet exercice, à compter de la date de cette acquisition. Elle ne concerne pas les terres cédées au cours de l'exercice, qui restent de ce fait soumises au régime des plus-values professionnelles.

Elle porte à la fois sur les terres proprement dites et sur les améliorations foncières permanentes.

Sont exclus du bénéfice de l'option, les bâtiments d'exploitation, les logements des ouvriers, les plantations (vignes, arbres fruitiers) et les améliorations foncières temporaires qui doivent en toute hypothèse être inscrits au bilan (cf. I-C-2 § 190).

Lorsqu'un exploitant individuel est en outre membre d'un groupement agricole, son option n'a d'effet qu'à l'égard des terres affectées à sa propre exploitation et n'influe pas sur la situation de la personne morale ou des autres membres du groupement.

170

La renonciation à l'option prend effet au premier jour de l'exercice auquel elle s'applique et concerne obligatoirement et uniquement la totalité des terres dont l'exploitant est propriétaire à la date de clôture de l'exercice.

C. Cas particuliers

1. Maison de l'exploitant

180

La maison d'habitation du propriétaire exploitant ne peut être inscrite à l'actif que si les deux conditions suivantes sont remplies :

- la maison doit faire partie de l'exploitation, ce qui implique notamment qu'elle soit située dans l'enceinte même de la ferme ou attenante à celle-ci ; à ce sujet, le Conseil d'État a jugé que :

la maison d'habitation, qu'un exploitant agricole a fait construire à proximité de l'un des deux domaines qu'il exploitait et qu'il donne en location à l'un de ses salariés plus particulièrement chargé d'assurer sur place la direction de cette partie de l'exploitation, doit être regardée, en raison de cette affectation, comme un immeuble utilisé pour les besoins de l'exploitation et par suite comme pouvant être inscrite à l'actif du bilan (CE, 17 juin 1996, n° 119554) ;

- elle ne doit pas présenter le caractère d'une maison de maître (CGI, ann. III, art. 38 sexdecies D, 1).

Conformément à la jurisprudence et à la doctrine applicables aux revenus fonciers, un immeuble doit être considéré comme une maison de maître lorsqu'il n'est pas directement utilisé pour les besoins de l'exploitation agricole et revêt par ses dimensions et sa disposition intérieure un caractère nettement résidentiel.

Lorsque les deux conditions énumérées ci-dessus sont remplies, l'exploitant peut faire figurer sa maison d'habitation à l'actif de son bilan mais cette inscription reste toujours facultative à la différence de la solution retenue pour les terres et les bâtiments d'exploitation.

Remarques :

- en ce qui concerne les conséquences de l'inscription à l'actif de la maison de l'exploitant, il convient de se reporter au I-B § 40 du BOI-BA-BASE-20-30-30 ;

- l'inscription des terres et bâtiments d'exploitation est, en toute hypothèse, obligatoire lorsque l'immeuble est la propriété d'une personne morale.

2. Plantations et améliorations foncières temporaires

190

L'option pour le maintien des terres dans le patrimoine privé n'est pas applicable aux plantations qu'elles supportent ni aux des améliorations foncières temporaires.

En effet, le Conseil d'État a jugé que :

les agriculteurs qui exercent l'option pour le maintien des terres dans le patrimoine privé sont néanmoins tenus d'inscrire les plantations faites sur ces terres parmi les éléments de l'actif immobilisé amortissable (CE, 25 juillet 1980, n° 15122).

Il résulte de cet arrêt que l'exception à l'obligation d'inscrire les immeubles concerne uniquement les terres proprement dites ; elle ne s'étend pas aux plantations qui constituent un élément de l'actif immobilisé amortissable, distinct des terres qui les supportent.

Pour les mêmes motifs, les améliorations foncières temporaires doivent obligatoirement figurer à l'actif même si les terres demeurent dans le patrimoine privé de l'exploitant.

En revanche, l'option pour le maintien des terres dans le patrimoine privé continue de produire ses effets à l'égard des améliorations foncières permanentes (travaux de défrichement, arasement de talus, comblement de mares, etc.) qui constituent un élément du prix de revient des sols (cf. I-B-6 § 160).

II. Animaux

A. Animaux pouvant être immobilisés

200

En vertu du II de l'article 38 sexdecies D de l'annexe III au CGI, l'exploitant peut considérer comme des immobilisations amortissables :

- les équidés et les bovidés utilisés comme animaux de trait ou affectés exclusivement à la reproduction ;

- les chevaux de course mis à l'entraînement ;

-les chevaux de concours soumis à un entraînement en vue de la compétition, âgés de deux ans au moins au sens de la réglementation des courses.

Remarque : Au sens de la réglementation des courses, l'âge des chevaux de course est compté par année civile, quelle que soit leur date de naissance dans l'année. Ils ont donc « un an » dès le 1er janvier de l'année qui suit celle de leur naissance, remarque étant faite que les naissances ont lieu, en général, au cours du premier semestre. Un poulain de « deux ans » est en réalité âgé de 18 à 23 mois.

210

En ce qui concerne les animaux reproducteurs, seuls ceux qui sont affectés exclusivement à la reproduction (taureaux, étalons) peuvent être immobilisés, à l'exclusion notamment des vaches laitières qui doivent obligatoirement être comprises dans les stocks.

Remarque : La production d'un certificat de saillie permet d'établir qu'un cheval est effectivement affecté à la reproduction.

220

Sur la base d'amortissement de ces animaux, il convient de se reporter au II-D § 160 et 170 du BOI-BA-BASE-20-30-10.

B. Cas particulier des chevaux de course, chevaux de concours et chevaux de selle

1. Principe d'inscription en immobilisation dès la date de naissance du cheval

230

Les exploitants agricoles soumis à un régime réel d'imposition, normal ou simplifié, sont autorisés à inscrire les chevaux en immobilisation dès la date de leur naissance, à la condition qu'ils soient destinés à la course (trot ou galop) ou à la selle, c'est-à-dire prédisposés à pratiquer ces disciplines au regard d'une parenté et d'un pedigree établis par le livre généalogique de la race (« stud-book »), et non frappés d'inaptitude.

a. Champ d'application

240

Sont visés les chevaux de course et les chevaux de concours mais également les chevaux de selle.

La règle d'inscription en immobilisation de certains chevaux dès leur date de naissance est étendue, lorsqu'ils relèvent d'un régime réel d'imposition, normal ou simplifié, aux titulaires de bénéfices non commerciaux, aux titulaires de bénéfices industriels et commerciaux, ainsi qu'aux sociétés soumises à l'impôt sur les sociétés lorsqu'ils sont propriétaires de chevaux répondant aux conditions d'inscription en immobilisation précisées au II-B-1-b § 260.

Toutefois, l'application cette règle, notamment en matière de bénéfices industriels et commerciaux et d'impôt sur les sociétés, suppose qu'un traitement identique soit appliqué sur le plan comptable.

250

L'entreprise peut renoncer à la possibilité d'immobiliser, dans les conditions précisées au II-B-1-b § 260, certains chevaux de son écurie pour les maintenir en stock.

L'inscription à un compte d'immobilisation est une simple faculté qui s'exerce animal par animal.

b. Conditions d'application

260

L'inscription des chevaux en immobilisation dès leur date de naissance est subordonnée à la seule condition que le cheval soit destiné à la course ou à la selle.

Un cheval est considéré comme destiné à la course, que ce soit à la course au trot ou au galop, ou à la selle :

- lorsqu'il est prédisposé à pratiquer ces disciplines au regard d'une parenté et d'un pedigree établis par le livre généalogique de la race appelé « stud-book » ou registre de la race ;

- et lorsqu'il n'est pas frappé d'inaptitude.

270

Il est rappelé que tout animal des espèces chevalines reçoit une appellation donnée par l'établissement public l'Institut français du cheval et de l'équitation en fonction de la réglementation en vigueur. Cette appellation est portée sur le livre généalogique appelé indifféremment « stud-book » ou registre.

Par conséquent, sont éligibles à cette mesure les chevaux inscrits dans l'un des stud-books des chevaux de sang tenus en France, tels que le stud-book français du cheval pur sang ou le stud-book du trotteur français (cf. pour la liste des stud-books tenus en France, l'arrêté du 24 avril 2009 du ministère de l'agriculture et de la pêche relatif aux races et appellations des équidés).

Sont également éligibles à la mesure les chevaux inscrits dans un stud-book de chevaux de sang tenu à l'étranger.

280

Toutefois, il est admis qu'un cheval qui porte l'appellation « origine constatée » ou, pour les naissance antérieures à 2010, « cheval de selle » puisse être considéré comme prédisposé à la selle, alors même qu'il n'est pas inscriptible à un stud-book.

Il en est de même des autres animaux des espèces chevalines et asines qui portent l'une des appellations données par l'Institut français du cheval et de l'équitation prévues par l'arrêté du 24 avril 2009 du ministère de l'agriculture et de la pêche relatif aux races et appellations des équidés, dès lors qu'ils sont destinés à la selle.

Remarque :

L'appellation « cheval de selle » est applicable aux chevaux nés jusqu'en 2009, non inscriptibles à un stud-book mais inscrits, sous conditions, au registre du cheval de selle. A partir des naissances 2010, cette appellation est supprimée et l'Institut français du cheval et de l'équitation n'inscrit plus de chevaux dans ce registre.

Les animaux correspondants portent désormais l'appellation « origine constatée » définie à l'article 7 de l'arrêté du 24 avril 2009 du ministère de l'agriculture et de la pêche relatif aux races et appellations des équidés.

290

Si le cheval est considéré comme prédisposé à la course ou à la selle mais qu'il se trouve frappé d'une inaptitude, laquelle peut se révéler après son inscription au stud-book ou au registre du cheval de selle ou après qu'il a reçu de l'Institut français du cheval et de l'équitation l'une des appellations prévues par l'arrêté du 24 avril 2009 du ministère de l'agriculture et de la pêche relatif aux races et appellations des équidés, il perdra alors la qualité d'immobilisation qui aurait pu lui être provisoirement accordée et devra être compris dans les stocks.

Sont visés les cas d'inaptitude reconnus avant le 1er juillet de l'année de yearling (année suivant la naissance) pour les chevaux de course et pour les chevaux de selle avant leur utilisation effective en tant que cheval de selle (cf. II-B-3 § 390 sur les conséquences de la perte de la qualité d'immobilisation).

c. Modalités d'application

1° Écritures comptables

300

D'un point de vue comptable, à la date de sa naissance, le poulain est inscrit à un compte d'immobilisation en cours.

Au 1er jour de l'exercice qui suit celui de sa naissance, il est transféré dans un compte d'immobilisation. C'est à compter de cette date que l'amortissement du cheval de course ou de selle peut être constaté (BOI-BA-BASE-20-30-10 au III-A-2-c § 490 et suivants pour les modalités d'amortissement et les différents exemples d'inscription en immobilisation d'un cheval).

2° Valeur d'inscription en immobilisation

310

Conformément aux dispositions de l'article 38 quinquies de l'annexe III au CGI, le cheval né sur l'exploitation est inscrit à un compte d'immobilisation pour sa valeur d'origine, c'est-à-dire pour son coût de production, lequel comprend l'ensemble des charges directes et indirectes qui peuvent être raisonnablement rattachées à sa production. Pour plus de précisions, se reporter au III § 310 du BOI-BIC-CHG-20-20-10.

320

En pratique, le coût de production du cheval né sur l'exploitation comprend :

- les frais de saillie engagés l'année précédant celle de sa naissance et virés en fin d'exercice à un compte de « produits en cours ». A la date de naissance du poulain, ces frais sont virés du compte « produits en cours » au compte d' « immobilisation en cours ». Leur calcul est détaillé au II-A-2-a § 200 du BOI-BA-BASE-20-20-20-30 ;

- une annuité d'amortissement de la mère ;

- les frais d'entretien de la mère et du poulain, engagés depuis respectivement la date d'ouverture de l'exercice de naissance et la date de naissance jusqu'à la date de clôture de cet exercice, ces frais venant majorer, conformément au plan comptable général, le compte d'immobilisation en cours au fur et à mesure de leur engagement (ou de leur paiement pour les titulaires de bénéfices non commerciaux n'ayant pas opté pour le régime des créances acquises et dépenses engagées).

330

Au premier jour de l'exercice qui suit celui de sa naissance, le cheval est transféré du compte d'immobilisation en cours à un compte d'immobilisation pour une valeur d'inscription inchangée.

Ainsi, lors de ce transfert de compte à compte, le prix initial d'inscription ne peut être majoré des frais engagés postérieurement à l'exercice de la naissance du poulain et à son inscription en immobilisation, tels les frais d'entretien, lesquels doivent être directement passés en charges, sous réserve du respect des conditions générales de déduction.

2. Conséquences de l'inscription en immobilisation

340

L'inscription d'un cheval en immobilisation emporte notamment les conséquences suivantes.

a. Application du régime des plus-values

350

Les gains réalisés par les entreprises à l'occasion de la vente de chevaux inscrits à un compte d'immobilisation sont taxés selon les règles applicables aux plus-values de cessions d'éléments d'actif.

Des précisions figurent au II-A § 50 du BOI-BA-BASE-20-20-30-10.

b. Appréciation des limites des régimes d'imposition

360

Pour l'appréciation des limites des régimes d'imposition, il est tenu compte de toutes les recettes réalisées par les entreprises, à l'exception de celles provenant de la cession d'éléments de l'actif immobilisé (notamment BOI-BA-REG-10-20-10 au I § 1 et suivants).

370

Il s'ensuit donc que les recettes procurées par la vente de chevaux qui ne figurent pas à un compte d'immobilisation, mais à un compte de stock, sont retenues pour l'appréciation des limites des régimes d'imposition.

En revanche, il est fait abstraction, pour l'appréciation de ces limites, des recettes procurées par la cession de chevaux qui figurent à un compte d'immobilisation, que ce soit la cession de chevaux inscrits à un compte d'immobilisation en cours depuis le jour de leur naissance jusqu'à la clôture de l'exercice de leur naissance ou la cession de chevaux inscrits au compte d'immobilisation dans lequel ils ont été transférés à l'ouverture de l'exercice qui a suivi celui de leur naissance.

c. Amortissement des chevaux

380

Le transfert des chevaux d'un compte d'immobilisation en cours en immobilisation au premier jour de l'exercice suivant leur naissance (cf. II-B-1-c-1° § 300) a pour conséquence la possibilité de constater leur dépréciation sous la forme d'amortissements dès cette date, dans les conditions précisées au II-C § 140 et 150 du BOI-BA-BASE-20-30-10 et au III-A-2-c § 490 et suivants du BOI-BA-BASE-20-30-10.

3. Conséquences de la perte de la qualité d'immobilisation

390

Lorsqu'un cheval perd la qualité d'immobilisation, faute de respecter les conditions requises pour cette inscription, notamment dans l'hypothèse où il viendrait à être frappé d'une inaptitude à la course ou à la selle après son inscription au stud-book ou au registre du cheval de selle ou après avoir reçu l'une des appellations données par l'Institut français du cheval et de l'équitation prévues par l'arrêté du 24 avril 2009 du ministère de l'agriculture et de la pêche relatif aux races et appellations des équidés (cf. II-B-1-b § 260 et suiv.), cela entraîne les conséquences suivantes :

- le cheval est transféré du compte d'immobilisation en compte de stock, ce qui entraîne, au titre de l'exercice de transfert, la reprise des amortissements antérieurement constatés et déduits. Par ailleurs, le cheval ainsi transféré en compte de stock sera inscrit au coût de production, tel que défini au II-B-1-c-2° § 310 et suivants, majoré des frais d'entretien du premier jour de l'exercice suivant la naissance jusqu'à la date à laquelle il est reconnu inapte, ces frais comptabilisés initialement en charges devant ainsi être réintégrés dans les résultats de l'exercice au cours duquel intervient ce transfert ;

- le régime des plus-values n'est plus applicable à la cession du cheval : le produit de la cession sera donc constitutif d'un profit d'exploitation imposable dans les conditions et au taux de droit commun ;

- les recettes procurées par la vente du cheval seront retenues pour l'appréciation de la limite d'application du régime d'imposition.

Il sera toutefois admis que le cheval devenu inapte soit maintenu en immobilisation s'il est conservé par son propriétaire pour être affecté exclusivement à la reproduction au sens de l'article 38 sexdecies D de l'annexe III au CGI.

III. Améliorations du fonds résultant de pratiques culturales

400

Les améliorations apportées au fonds par les pratiques culturales suivies (assolements, arriérés de fumures par exemple) constituent un élément de la valeur de ce fonds dont il est fréquemment tenu compte dans l'indemnité versée à l'exploitant en cas de cession ou cessation d'exploitation.

Remarque : Les arriérés de fumures correspondent à la valeur résiduelle des fumures afférentes aux récoltes levées avant l'établissement du bilan et des résidus de ces récoltes enfouis (chaumes de céréales, résidus de maïs et du colza, feuilles et collets de betteraves, engrais verts, prairies temporaires retournées, etc.).

Afin de permettre la prise en considération de cet élément dans un régime réel d'imposition, l'article 38 sexdecies-0 K de l'annexe III au CGI, autorise les agriculteurs passant sous ce régime à inscrire au bilan d'ouverture du premier exercice une somme correspondant à la valeur, à la date du changement de régime, des améliorations ainsi apportées au fonds.

Cette inscription est facultative.

La somme ainsi inscrite ne peut excéder la valeur résultant des usages locaux et notamment de ceux qui sont suivis en matière d'expropriation.

Elle ne peut pas donner lieu à amortissement et elle doit figurer aux bilans ultérieurs pour le même montant.

En cas de cession ou de cessation d'exploitation, elle vient en déduction pour le calcul de la plus-value éventuellement réalisée par l'exploitant sur les éléments cédés.

410

Lorsqu'une exploitation individuelle se transforme, à la date de son passage du régime du forfait à un régime réel d'imposition, en société civile d'exploitation agricole et lui apporte des valeurs en terre, la société bénéficiaire de l'apport peut inscrire une somme correspondant à la valeur des améliorations du fonds, y compris les arriérés de fumures, au bilan d'ouverture du premier exercice soumis au régime réel d'imposition.

Une telle somme ne peut en aucun cas être passée directement en charges.

Il va de soi que si la création d'une société d'exploitation tendait essentiellement à éluder l'impôt normalement exigible, l'administration serait fondée à appliquer la procédure de rectification prévue à l'article L. 64 du livre des procédures fiscales (LPF), en cas d'abus de droit.

420

Les dispositions de l'article 38 sexdecies-0 K de l'annexe III au CGI n'ont pas d'incidence sur les règles applicables aux améliorations ne résultant pas des pratiques culturales.

C'est ainsi que les améliorations temporaires telles que les travaux de drainage ou la réalisation de voies de desserte sommaires peuvent être amorties dans les conditions définies au I-A § 50 du BOI-BA-BASE-20-30-10.

430

Il convient également de distinguer les améliorations du fonds résultant de pratiques culturales du « droit au bail » dont la cession est interdite par l'article L. 411-35 du code rural et de la pêche maritime.

Par conséquent, la valeur susceptible d'être inscrite au bilan en application des dispositions de l'article 38 sexdecies-0 K de l'annexe III au CGI ne peut pas inclure celle d'un éventuel « droit au bail » (le régime fiscal des droits d'entrée est exposé au II-C § 70 à 90 du BOI-BA-BASE-20-30-30).

D'autre part, il va de soi que les règles prévues au même article pour l'évaluation de ces améliorations, qui sont purement fiscales, n'ont aucune incidence sur la détermination du montant de l'indemnité qui peut en fin de bail, être versée par le bailleur au preneur en représentation des améliorations culturales réalisées par ce dernier.

Cette détermination s'effectue selon les seules dispositions des articles L. 411-69 et suivants du code rural et de la pêche maritime.

IV. Droits au paiement de base (DPB)

440

L'article 618-2 du plan comptable général précise que les DPB répondent à la définition des immobilisations incorporelles. Du point de vue fiscal, les DPB doivent être regardés comme des immobilisations incorporelles affectées par nature à l'exercice de l'activité professionnelle. Par conséquent, ils doivent être inscrits au bilan fiscal d'exploitation, y compris s'ils en constituent le seul élément.

Par ailleurs, les revenus issus de la mise à disposition de DPB sont qualifiés de bénéfices agricoles (CGI, art. 63). Pour plus de précisions, il convient de se reporter au I-B § 80 et suivants du BOI-BA-CHAMP-10-40.

(450)

V. Réévaluation légale des immobilisations

460

L'article 238 bis I du CGI prévoit un régime légal de réévaluation des immobilisations non amortissables, étendu aux immobilisations amortissables par l'article 238 bis J du CGI.

Il a pu être procédé à la réévaluation légale des immobilisations soit dans les écritures du premier exercice clos à dater du 31 décembre 1976, soit dans celles des trois exercices suivants (BOI-BIC-PVMV-40-10-60-10).

En ce qui concerne les obligations déclaratives des exploitants qui ont procédé à la réévaluation légale des immobilisations, il convient de se reporter au II-B-2 § 190 du BOI-BA-DECLA-20.