IS - Régime fiscal des groupes de sociétés - Formation du groupe - Conditions tenant à la détention du capital des sociétés du groupe - Conditions tenant à la société mère et à la détention des filiales

1

Le premier alinéa de l'article 223 A du code général des impôts (CGI) précise les modalités de détention du capital des sociétés membres du groupe.

I. Conditions tenant à la société mère

A. Principe

10

Le capital de la société mère ne doit pas être détenu à 95 % au moins, directement ou indirectement, par une autre personne morale soumise à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI.

20

Ainsi, une société peut être mère d'un groupe même si elle est détenue à 95 % ou plus par une personne morale passible de l'impôt sur les sociétés à condition que cette personne ne soit pas assujettie à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI (c’est le cas notamment lorsque cette personne morale est une société anonyme de crédit immobilier exonérée de l’impôt sur les sociétés en application du 4° ter du 1 de l'article 207 du CGI).

30

Exemple : Une société A, dont l'actionnariat est composé exclusivement de personnes physiques, a acquis, le 1er juillet N, 99 % du capital de la société B, qui possède elle-même 99 % du capital de la société C.

La société B a constitué un groupe, dont elle est la société mère, avec la société C depuis l'exercice N-2. Les sociétés A, B et C ont des exercices qui coïncident avec l'année civile :

- hypothèse 1 : la société A est soumise à l'impôt sur les sociétés dans les conditions de droit commun ; dans ce cas, en application des dispositions prévues au d du 6 de l'article 223 L du CGI (BOI-IS-GPE-50), le groupe constitué entre B et C disparaît à la fin de l'exercice N et un nouveau groupe peut être formé par A à compter de l'exercice N+1 avec les sociétés B et C ;

- hypothèse 2 : la société A est passible de l'impôt sur les sociétés mais n'y est pas assujettie dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI ; dans ce cas, l'acquisition par la société A de 99 % du capital de la société B n'entraîne pas la disparition du groupe constitué par cette dernière avec la société C.

35

A compter du 1er janvier 2012, les mutuelles relevant du livre II du code de la mutualité (code de la mutualité, art. L. 211-1 et suiv. ; activité d’assurance et de capitalisation) sont entrées dans le champ d’application de l’impôt sur les sociétés dans les conditions de droit commun.

Ainsi, l'entrée en fiscalité d'une mutuelle qui détient 95 % au moins du capital de la société mère d’un groupe d'assurance fondé sur des liens en capital permet à cette mutuelle de se constituer, à compter du 1er janvier 2013, seule redevable de l’impôt sur les sociétés dû par le groupe formé par elle et les filiales qu’elle détient à 95 % au moins sur le fondement de la condition de détention de capital de droit commun prévue au I de l’article 223 A du CGI, sous réserve que les autres conditions prévues pour l’application du régime de groupe soient par ailleurs respectées.

Corrélativement, l'ancien groupe cesse (le cas échéant à la clôture de l’exercice 2012) en vertu des deuxième et troisième alinéas du d du 6 de l’article 223 L du CGI (BOI-IS-GPE-50-20-20-10).

B. Cas des sociétés mères détenues indirectement par l'intermédiaire d'une ou plusieurs personnes morales non soumises à l'impôt sur les sociétés

1. Cas général

40

Par ailleurs, la quatrième phrase du troisième alinéa du I de l'article 223 A du CGI prévoit que le capital de la société mère peut être détenu indirectement à 95 % ou plus par une autre personne morale soumise à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI lorsque cette participation indirecte est détenue par l'intermédiaire d'une ou plusieurs personnes morales non soumises à cet impôt dans ces mêmes conditions.

50

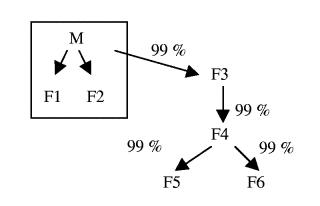

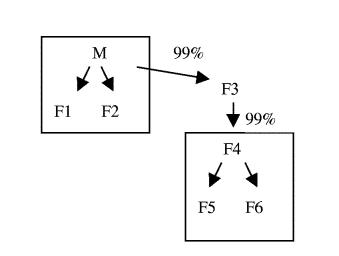

Exemple 1 :

La société M, mère du groupe formé par elle et ses filiales F1 et F2, détient indirectement au moins 95 % du capital des sociétés F4, F5 et F6, soumises à l'impôt sur les sociétés dans les conditions de droit commun, par l'intermédiaire de F3, société étrangère non soumise à cet impôt.

La société F4 peut former un groupe fiscal avec ses filiales F5 et F6.

Remarque : Pour l'éventuelle appartenance de F4 et/ou F5 et/ou F6 au groupe dont M est la société mère et dont F3 constituerait une société intermédiaire, il convient de se référer au BOI-IS-GPE-10-30-30.

Exemple 2 :

Les données de l'exemple 1 sont reprises à l'exception des deux faits suivants :

- au titre de l'exercice N, alors que F3 n'était détenue que par des actionnaires personnes physiques, F4 a constitué un groupe avec ses filiales F5 et F6 ;

- au cours de l'exercice N + 1, M acquiert 99 % du capital de F3.

L'acquisition en N+1 des titres F3 par M n'entraîne pas la disparition du groupe que F4 avait constitué depuis l'exercice N avec ses filiales F5 et F 6.

Remarque 1 : Pour l'éventuelle appartenance de F4 et/ou F5 et/ou F6 au groupe dont M est la société mère, et dont F3 constituerait une société intermédiaire, il convient de se référer au BOI-IS-GPE-10-30-30.

Remarque 2 : En cas d'acquisition de 99 % du capital de F3 le 1er jour de l'exercice, cf. II-C-2 § 190 et suivants.

60

La détention par l'intermédiaire d'une société étrangère non soumise à l'impôt sur les sociétés suppose bien entendu qu'elle ne dispose pas d'un établissement stable en France soumis à cet impôt, à l'actif duquel ne sont pas inscrits les titres de la société mère.

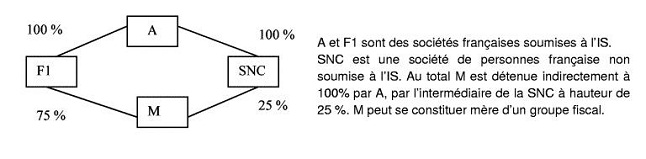

D'autre part, le capital d'une société mère peut également être détenu indirectement à 95 % au moins par une personne morale soumise à l'impôt sur les sociétés, par l'intermédiaire d'une société de personnes non soumise à cet impôt.

Le fait que le résultat de la société de personnes soit imposé à l'impôt sur les sociétés dans les mains de ses associés en application combinée de l'article 8 du CGI et de l'article 238 bis K du CGI n'est pas de nature à modifier cette situation.

70

Exemple :

2. Évolution du dispositif pour les exercices ouverts à compter du 1er janvier 2010

80

Dans certaines situations, il pouvait résulter des règles décrites au I-B-1 § 40 et suivants qu’une société soit dans l’impossibilité à la fois de rejoindre un groupe fiscal existant et de créer son groupe fiscal (cf. exemple 1 au I-B-2 § 110).

90

Pour les exercices ouverts à compter du 1er janvier 2010, le troisième alinéa du I de l'article 223 A du CGI prévoit que le capital d’une société tête de groupe peut être détenu indirectement à 95 % ou plus par une autre personne morale soumise à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI, par l'intermédiaire de personnes morales qui sont soumises à l’impôt sur les sociétés dans ces mêmes conditions mais dont le capital n'est pas détenu, directement ou indirectement, par cette autre personne morale à 95 % au moins.

Cet aménagement permet à la société qui, antérieurement, ne pouvait ni rejoindre le groupe fiscal de cette autre personne morale, ni former son propre groupe, de désormais former son propre groupe fiscal ou maintenir le groupe qu’elle avait déjà formé.

100

En revanche, les sociétés qui, détenues à 95 % ou plus par une autre personne morale soumise à l’impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI par l’intermédiaire de personnes morales qui sont soumises à l’impôt sur les sociétés dans ces mêmes conditions mais qui n’ont pas rejoint le groupe fiscal de cette autre personne morale de leur propre chef ou en raison de la décision d’une société les détenant, et non du fait qu’elles ne soient pas elles-mêmes détenues, directement ou indirectement, à 95 % au moins par cette autre personne morale, ne peuvent, comme auparavant, ni rejoindre le groupe fiscal de cette autre personne morale, ni créer ou maintenir leur propre groupe fiscal (cf. exemple 2 au I-B-2 § 110).

110

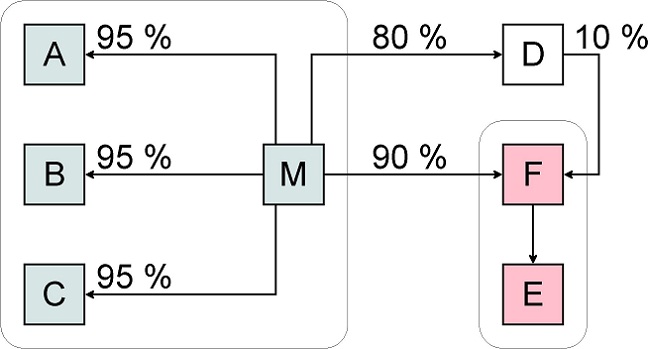

Exemple 1 :

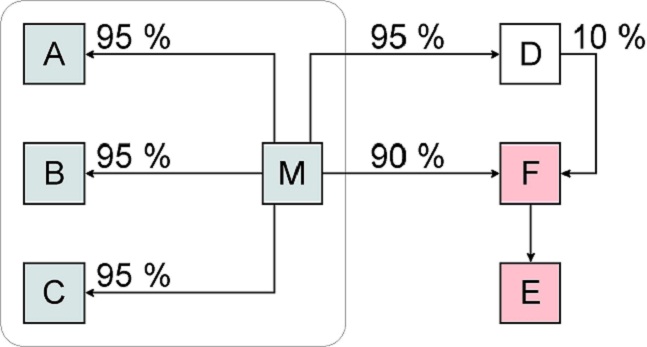

M, société tête de groupe, détient 95 % de ses filiales intégrées A, B et C. D, filiale à 80 % de M, ne peut rejoindre ce groupe fiscal.

La société F, qui détient l’intégralité du capital de sa filiale E, est détenue par M directement à 90 % et indirectement à 10 % par l’intermédiaire de la société D. Toutes ces sociétés sont soumises à l’impôt sur les sociétés dans les conditions de droit commun.

Pour les exercices ouverts avant le 1er janvier 2010, en application des règles antérieures, la société F ne pouvait ni former son propre groupe fiscal (car son capital est détenu à plus de 95 % par la société M, qui est une société soumise à l’impôt sur les sociétés -en l’occurrence, la société M détient la société F directement à 90 % et indirectement à 8 %), ni rejoindre le groupe fiscal de la société M (la société D, dont la société M détient uniquement 80 % du capital, ne peut rejoindre le groupe fiscal de M ; dès lors, la société M ne pourrait détenir que 90 % du capital de la société F par l’intermédiaire de sociétés du groupe).

Pour les exercices ouverts à compter du 1er janvier 2010, la société F peut former son propre groupe fiscal et y intégrer sa filiale E (ou conserver un groupe préexistant).

Exemple 2 :

M, société tête de groupe, détient 95 % de ses filiales intégrées A, B et C. D, filiale à 95 % de M, a décidé, bien qu’elle le puisse, de ne pas rejoindre ce groupe fiscal.

La société F, qui détient l’intégralité du capital de sa filiale E, est détenue par M directement à 90 % et indirectement à 10 % par l’intermédiaire de la société D.

Toutes ces sociétés sont soumises à l’impôt sur les sociétés dans les conditions de droit commun. Dans cette situation, la société F aurait pu rejoindre le groupe fiscal de la société M si la société D avait elle-même rejoint le groupe fiscal de la société M. Aujourd’hui comme auparavant, la société F ne peut ni former son propre groupe fiscal, ni maintenir un groupe fiscal qu’elle aurait préalablement formé.

C. Dépassement du taux de détention du capital de la société mère

120

Si le taux de détention à 95 % au moins du capital de la société mère par une autre personne morale soumise à l'impôt sur les sociétés est atteint ou dépassé en cours d'exercice, le régime de groupe peut, dans certaines conditions, continuer à s'appliquer (BOI-IS-GPE-50).

II. Conditions tenant à la détention des filiales

A. Principe

130

Le capital des filiales doit être détenu à 95 % au moins de manière continue au cours de l'exercice par la société mère directement ou par l'intermédiaire de sociétés du groupe.

Toutefois, si le taux de détention de la société mère dans une filiale est réduit à moins de 95 % du fait de l'exercice d'options de souscription d'actions, le capital est réputé avoir été détenu à 95 % au moins si ce pourcentage est à nouveau atteint à la clôture de l'exercice.

B. Notion de détention indirecte

140

Pour l'application des dispositions relatives à la détention indirecte du capital d'une société par une autre société, le deuxième alinéa de l'article 46 quater-0 ZF de l'annexe III au CGI précise que les droits détenus indirectement s'entendent des droits qui sont détenus par l'intermédiaire d'une ou plusieurs sociétés.

Le pourcentage de ces droits s'apprécie alors en multipliant entre eux les taux de détention successifs dans la chaîne des participations.

150

En outre, sous réserve des éléments figurant au BOI-IS-GPE-10-30-30 (groupes dont le chaînage capitalistique est réalisé par l'intermédiaire de sociétés intermédiaires), lorsqu'il s'agit d'apprécier si une filiale peut être membre d'un groupe, la détention indirecte dont il est tenu compte doit s'effectuer par l'intermédiaire d'une ou plusieurs sociétés elles-mêmes membres du groupe. Dans ce cas, lorsqu'une société atteint 95 % au moins du capital d'une autre société, elle est considérée comme détenant la totalité du capital de cette dernière.

Sont donc exclues du périmètre du groupe les filiales qui sont détenues à 95 % au moins par l'intermédiaire de sociétés dans le capital desquelles la participation de la société mère n'atteint pas ce seuil de détention ou qui, bien que remplissant cette condition, n'ont pas été retenues dans le périmètre du groupe.

160

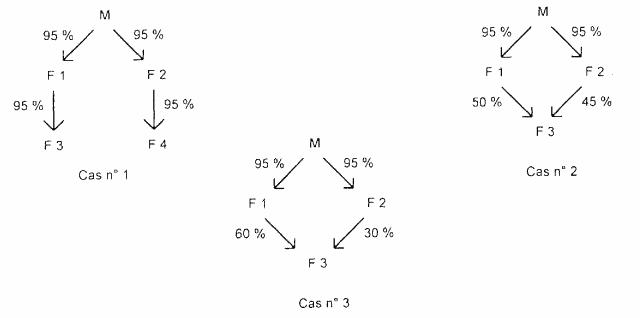

Remarque : Dans les exemples suivants numérotés 1, 2 et 3, aucun titre n'est attribué aux salariés et aux mandataires sociaux et le chainage capitalistique du groupe n'est pas réalisé par l'intermédiaire de sociétés intermédiaires (BOI-IS-GPE-10-30-30).

Exemple 1 : M détient F1 qui détient elle même F2. F2 ne peut pas faire partie du groupe constitué par M si F1 n'est pas détenu à 95 % par M ou si M n'a pas retenu F1 dans le périmètre de ce groupe.

Le calcul des droits représentatifs du capital de la filiale détenu par la société mère s'opère en additionnant, d'une part, quel que soit le degré de filialisation, les pourcentages de participation détenus par chaque société mère intermédiaire et, d'autre part, le cas échéant, les participations directes de la société mère du groupe dans le capital de la filiale en cause.

Exemple 2 :

Dans les cas nos 1 et 2, l'ensemble des filiales peut être retenu dans un groupe constitué par la société mère M.

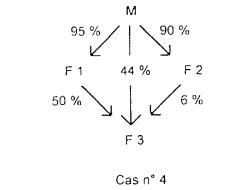

Dans le cas n° 4, les filiales F2 et F3 ne peuvent pas être membres du groupe.

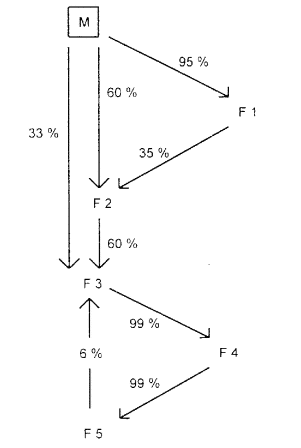

Exemple 3 :

M peut constituer un groupe avec les filiales F1 et F2. F3, F4 et F5 ne peuvent pas faire partie de ce groupe dès lors que la détention directe ou indirecte de F3 par M s'établit à 93 % :

- détention directe : 33 %

- détention indirecte par l'intermédiaire de F2: 60 %

Les 60 % détenus par F2 sont retenus en totalité puisque F2 fait partie du groupe.

F3 peut constituer un groupe distinct avec les sociétés F4 et F5. En effet, le taux de détention directe ou indirecte de M dans F3, calculé en multipliant les taux de détention successifs est inférieur à 95 %.

Détention de M dans F2 : 93,25 % [(95 x 35 %) + 60].

Détention de M dans F3 par l'intermédiaire de F2 : 55,95 % (93,25 x 60 %).

Détention de M dans F3 par l'intermédiaire de F2, F4 et F5 : 94,18 % (33 + 55,95) + [6 x (33 + 55,95) x 99 x 99].

C. Permanence de la détention

1. Cas général

170

Sous réserve de la tolérance prévue en cas d'attribution de titres aux salariés et aux mandataires sociaux (cf.II-B § 140 et suivants), la condition de détention par la société mère de 95 % au moins du capital des sociétés membres du groupe doit être satisfaite de manière continue pendant toute la durée de l'exercice au titre duquel la société mère entend prendre en compte les résultats de ses filiales. Elle doit être remplie même si le capital des filiales est modifié au cours de l'exercice.

En application de cette règle, une filiale ne peut pas faire partie du groupe au titre de l'exercice au cours duquel le taux de détention de la société mère dans le capital de celle-ci franchit le seuil de 95 % ou cesse, même temporairement, d'être atteint.

Ainsi les résultats des sociétés nouvellement acquises par le groupe ou pour lesquelles le seuil de 95 % est franchi en cours d'exercice (à la suite, par exemple, d'une acquisition ou d'une souscription de titres par la société mère) ne peuvent être pris en compte pour la détermination du résultat d'ensemble qu'au titre de l'exercice suivant.

180

La cession totale ou partielle des droits sociaux ou, plus généralement, toute opération (émission de nouveaux titres, augmentation de capital non souscrite par la société mère) à l'issue de laquelle le capital d'une filiale n'est plus détenu par la société mère à 95 % au moins, entraînent la sortie de cette filiale du périmètre du groupe à compter de la date d'ouverture de l'exercice au cours duquel cet événement se produit.

2. Cessions de titres intervenant le 1er jour de l'ouverture de l'exercice

190

Le premier alinéa du I de l'article 223 A du CGI dispose que peuvent être membres d'un groupe les sociétés détenues à 95 % au moins, de manière continue, directement ou indirectement par l'intermédiaire de sociétés du groupe.

200

Il est admis que, dans l'hypothèse où une filiale est cédée le premier jour de l'exercice et que cette cession entraîne sa sortie du groupe cédant, cette filiale puisse entrer dans le groupe auquel appartient la société cessionnaire dès l'exercice ayant enregistré la cession, l'exercice de l'achat pouvant être par ailleurs le premier exercice d'intégration de la société acheteuse et cette dernière pouvant être la société mère ou une filiale.

Cette solution est admise sous réserve que l'ensemble des conditions d'appartenance à un groupe prévues à l'article 223 A du CGI soit rempli et notamment le fait que les sociétés du groupe doivent ouvrir et clore leurs exercices aux mêmes dates. Ainsi, cette solution ne sera applicable que si le jour de la cession est à la fois la date d'ouverture de l'exercice de la société cédée et la date d'ouverture de l'exercice de la société cessionnaire.

RES n° 2009/34 (FE) du 19 mai 2009 : Conditions d'éligibilité au régime de l'intégration fiscale prévues par l'article 223 A du CGI.

Question :

Une société filiale sortant d'un groupe fiscal le premier jour d'un exercice du fait de l'augmentation de son capital qui abaisse corrélativement sous le seuil de 95 % son taux de détention par une société soumise à l'impôt sur les sociétés, peut-elle constituer avec ses filiales un nouveau groupe intégré à compter de cette date ?

Réponse :

Le régime de groupe permet à une société, en application des dispositions de l'article 223 A du CGI, de se constituer seule redevable de l'impôt sur les sociétés dû sur l'ensemble des résultats du groupe formé par elle-même et les sociétés dont elle détient 95 % au moins du capital, de manière continue au cours de l'exercice, directement ou indirectement par l'intermédiaire de sociétés du groupe.

En outre, le capital de la société mère ne doit pas être détenu à 95 % au moins, directement ou indirectement, par une personne morale soumise à l'impôt sur les sociétés dans les conditions de droit commun.

Une société membre d'un groupe fiscal qui n'est plus détenue à 95 % au moins à la suite d'une augmentation de son capital souscrite par une société tierce à ce groupe, sort du périmètre intégré conformément à l'article 223 S du CGI.

Toutefois, il est admis sous certaines conditions que, dans l'hypothèse où une filiale est cédée le premier jour de l'exercice et que cette cession entraîne sa sortie du groupe cédant, cette filiale puisse entrer dans le groupe auquel appartient la société cessionnaire dès l'exercice ayant enregistré la cession.

Cette solution doctrinale qui autorise le passage d'une filiale d'un groupe cédant à un groupe cessionnaire sans exercice intercalaire pour la filiale, peut-être étendue au cas où une filiale quitte le groupe à la suite d'une augmentation de son capital et forme immédiatement un nouveau groupe en tant que société mère avec les filiales qu'elle détient, ces opérations étant réalisées le premier jour de l'exercice de constitution du groupe, sous réserve que les conditions d'appartenance à un groupe prévues à l'article 223 A du CGI soient satisfaites et que ladite société exerce l'option dans le délai prévu au 1 de l'article 223 du CGI pour le dépôt de la déclaration du résultat de l'exercice précédent.

210

Concernant la sortie du groupe cédant, la filiale cédée sort à compter du premier jour de l'exercice ayant constaté cette cession conformément au principe général.

220

Exemple : Les exercices des groupes dont les sociétés M1 et M2 sont mères, coïncident avec l'année civile.

M1, société mère, cède la totalité des titres de sa filiale F1 détenue à 100 % le 1er janvier N à la société mère M2.

F1 est membre du groupe de M1 pour l'exercice courant du 1er janvier au 31 décembre N-1.

Sous réserve que les autres conditions soient remplies, notamment celle relative à l'option, F1 peut être membre du groupe de M2 dès le 1er janvier N.